可乐丽 | 非常规损失达115亿日元,净收入去年同期减少38.4%

电子说

描述

伊藤正明先生(以下简称“伊藤”):感谢大家在百忙中参加可乐丽的财务业绩发布会,下面开始说明。

第二页是本期实绩与去年同期实绩的比较,第二页的最左边是本期实绩。关于业绩的调整,和昨天(2019年2月12日)公布的一样,2018年度有一些非常规损失,由于Calgon Carbon公司的商誉等原因,对我们的业绩产生了负面影响。

2018年的实绩

销售额是6,030亿日元(约人民币361.8亿元),去年同期相比增加16.3%,营业利润为658亿日元(约人民币39亿元),去年同期相比减少13.8%,经常利润为612亿日元(约人民币36亿元),去年同期相比减少17.6%,纯利润为336亿日元(约人民币20亿元),去年同比相比减少38.4%,结果为增收减益。

销售额方面,由于算入了Calgon Carbon公司和主要业务的增长,所以增加了收入。另一方面,受原料涨价、美国Eval工厂的大修和工程改善,发生的火灾、Calgon Carbon公司的商誉确定,最终导致收益减少。

关于本期净收入,去年度(2017财年)享受了美国的减税政策,2018财年这一政策又被取消,以及2018财年又发生了几项非常规损失,导致收益大幅下降。关于非常规损失的详细内容稍后由多贺先生进行说明。

关于采用的汇率和燃料信息,如幻灯片下部所示。

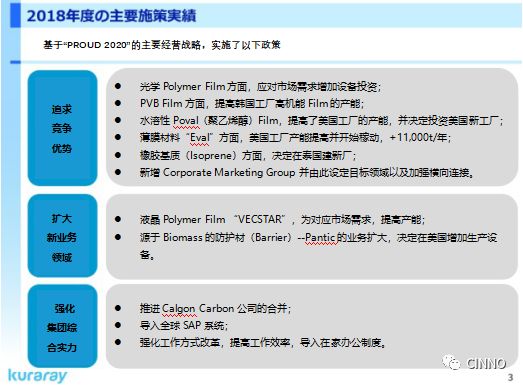

2018年度的主要实施政策及实绩

第三页主要是2018财年实施的主要措施及结果,首先,为了追求竞争优势、满足广泛的市场需求,我们对光学Polymer Film进行了设备投资。预计从2019年Q4开始稼动。

PVB薄膜方面,2018年Q1韩国蔚山工厂的产线开始稼动,并且,亚洲的用于汽车的隔音薄膜也开始销售了。

水溶性Poval(聚乙烯醇)Film方面,不仅提高了美国现存工厂的产能,也决定了在美国设立新的工厂,预计新工厂在2020年年初开始稼动。

Eval方面,刚刚也进行了陈述,美国工厂在进行施工期间发生了火灾, 但也提高产能到11,000吨/年,关于橡胶基质(Isoprene),如去年年末(2018年末)公布的一样,决定在泰国投资新工厂。

另外,2018年度开始新增了Corporate Marketing Group(企业市场小组),设定了汽车、农业、挖掘原油和天然气3个主要目标,推进工作的横向连接。

在“新业务扩大”方面,我们致力于主要设备的改善工作,尤其是通过液晶Polymer Film “VECSTAR”积极应对市场需求。

在Plantic方面,决定在休斯敦工厂增加设备投资,除了供应薄膜,也进行树脂的开发,我们的目标是通过进一步扩大应用范围,加强与市场上的薄膜相关的客户的合作。

关于“加强集团的综合力”,在下一张幻灯片报告。

2019年整期业绩预测

在第四页进行说明2019年的业绩预测值,汇率是1美元=110日元,1欧元=130日元,与去年没有变化。关于国产石脑油(Naphtha,轻油)的价格为每千升43,000日元(约人民币2,580元)。

根据以上前提条件,我们预计2019年的业绩会增收增益,销售额为6,300亿日元(约人民币378亿元),营业利润为790亿日元(约人民币47亿元),经常利润为750亿日元(约人民币45亿元),当期纯利润为470亿日元(约人民币28亿元)。

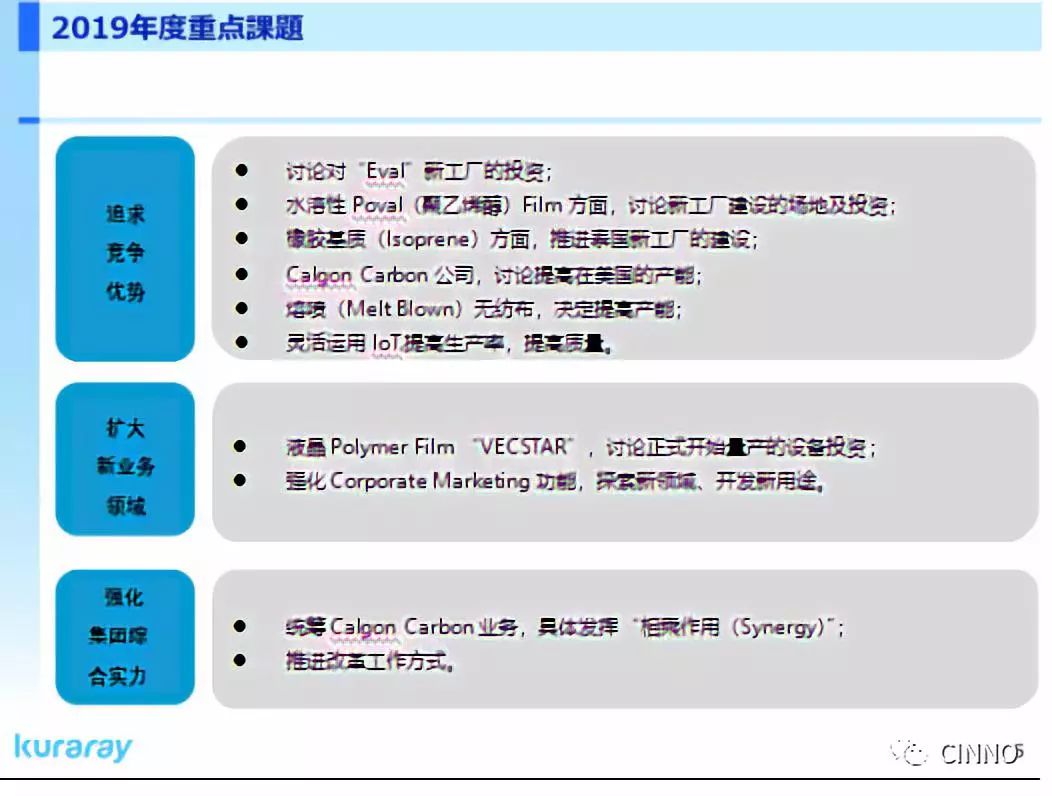

2019年度的重点课题

第五页展示了2019年的重要课题,在“追求竞争优势”方面,把亚洲当做有力的候补地,正在讨论建设Eval新工厂,我们希望在今年内做出决定。

关于水溶性Polymer Film,正在考虑在美国以外的地方投资建设新工厂。橡胶基质(Isoprene)方面的投资将会成为史上最大的投资额,即将在泰国进行工厂建设,这一投资会立刻实施。

至于Calgon Carbon公司,将考虑进一步扩大业务,提高美国工厂的产能。如果可能的话,也希望在今年内做出决定。

在Kuraflex(子公司)这方面,我们决定投资扩产熔喷(Melt Blown)无纺布,我们很快就要进行具体公布信息,今天在此不做说明。

关于IoT的灵活运用,去年度(2018年)新增了数字战略统括部,提出重要课题,力求实现生产效率、产品质量的提高。与此同时,我们也在进行培养数字化方面的技术人员。

关于“扩大新业务领域”,主要液晶Polymer Film “VECSTAR”方面的设备增资,继去年设备产能增加之后,我们将考虑继续产设备。另外,我们将继续加强去年开始的“Corporate Marketing功能”,致力于开拓新领域、开创新功能。

在“强化集团综合实力”方面,继续推进Calgon Carbon业务的统筹,2019年也是并购的第二年,希望在今年可以把并购的“相乘作用(Synergy)”发挥出来。另外,也会继续推进工作方式的改革。

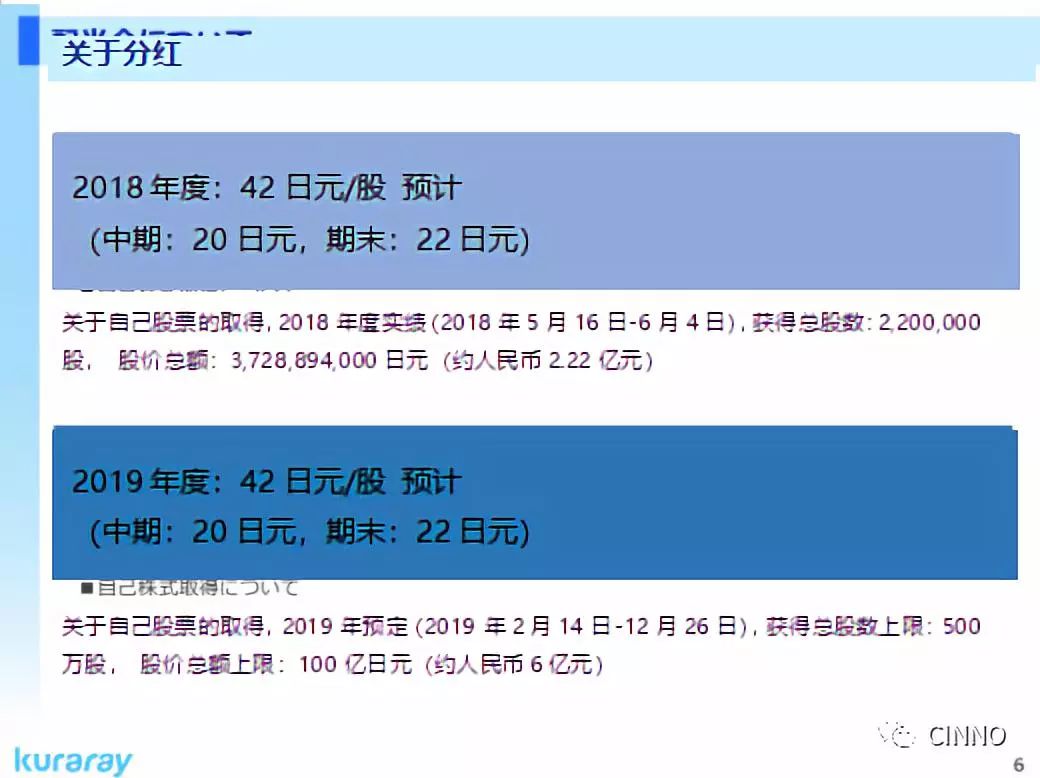

第六页是关于分红的内容,2018财年期末的分红预计为每股22日元(约人民币1.32元),加上中期分红20日元(约人民币1.2元),合计为42日元(约人民币2.52元),另外,关于自己股票的取得,总数为220万股,总额为37亿日元(约人民币2.22亿元)。

2019年度的分红,以本期纯利润为470亿日元(约人民币28亿元)为前提,本期每股的中期分红为20日元(约人民币1.2元),期末分红为22日元(约人民币1.32元),年度分红预计与2018年一样保持在42日元(约人民币2.22亿元)。另外,今天(2019年2月13日)也进行了宣布,我们自己股票取得上限为100亿日元(约人民币6亿元)。

以上是我的说明。

橡胶基质(Isoprene)事业部概要

多贺敬冶先生:那么,接下来由我报告2018年的结算明细。

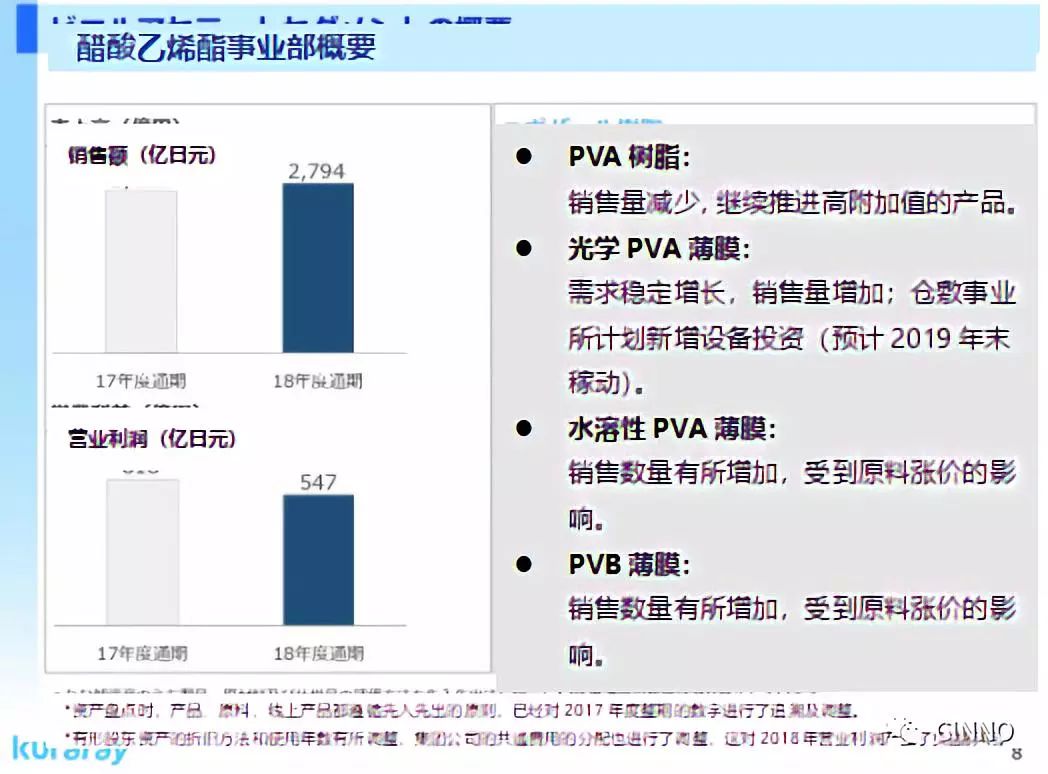

第八页开始是各个事业部的情况,首先是PVA树脂方面,与上一年度相比2018年是增收减益,2018年Q1开始,更改了有形固定资产的折旧方法和使用年数,也更改了集团公司整体的通用费用的分配方法,这对此事业部的营业利润造成了负面的影响。

整个事业部都受到了原料涨价的影响,PVA树脂的销售构成有所改善,发展顺利。光学PVA薄膜、水溶性PVA薄膜、PVB薄膜的销售数量也都有增加。

Eval由于2018年5月美国工厂发生了火灾,改善后的产线虽然已经于2018年9月重新启动,后来由于对应客户的短交期产品,频繁更改生产的产品,稼动率降低,导致销售比预计的减少。所以实际业绩比Q3时间点的预测值减少了10亿日元(约人民币6,000万元),整期的业绩减少了40亿日元(约人民币2.4亿元)。

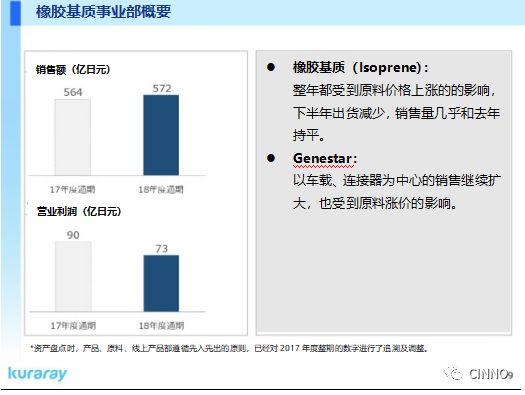

橡胶基质(Isoprene)事业部概要

接下来是橡胶基质(Isoprene)事业部的概要,2018年度与去年同期相比增收减益,由于Isoprene整年都受到原料涨价的影响,整年的销售量与去年持平。特别是人造橡胶(Elastomer)方面,进入下半年以后,以中国区的销售额减少。

Genestar方面由于以车载、连接器为中心的销售持续扩大,同样也受到原料涨价的影响。

另外,如刚刚伊藤先生所述,2018年12月要在泰国建新厂,预计2021年竣工,我们将继续推进此项目的进程。

机能材料事业部概要

机能材料事业部方面,2018年的业绩包括了Calgon Carbon公司的业绩,去年同期相比收益增加。一方面,营业利润由于受到了Calgon Carbon商誉折旧等的影响,同比相比收益减少。详细内容将在后面说明。

甲基丙酸烯(Methacrylic)方面,市场情况维持良好发展,扩大了具有高附加值的产品销售。医疗方面,以牙齿整形、修复为中心的产品的良好发展。碳素材料方面,一般用途的产品销售减少,Calgon Carbon的销售虽然有所增加,但是受到了商誉折旧等因素的影响。

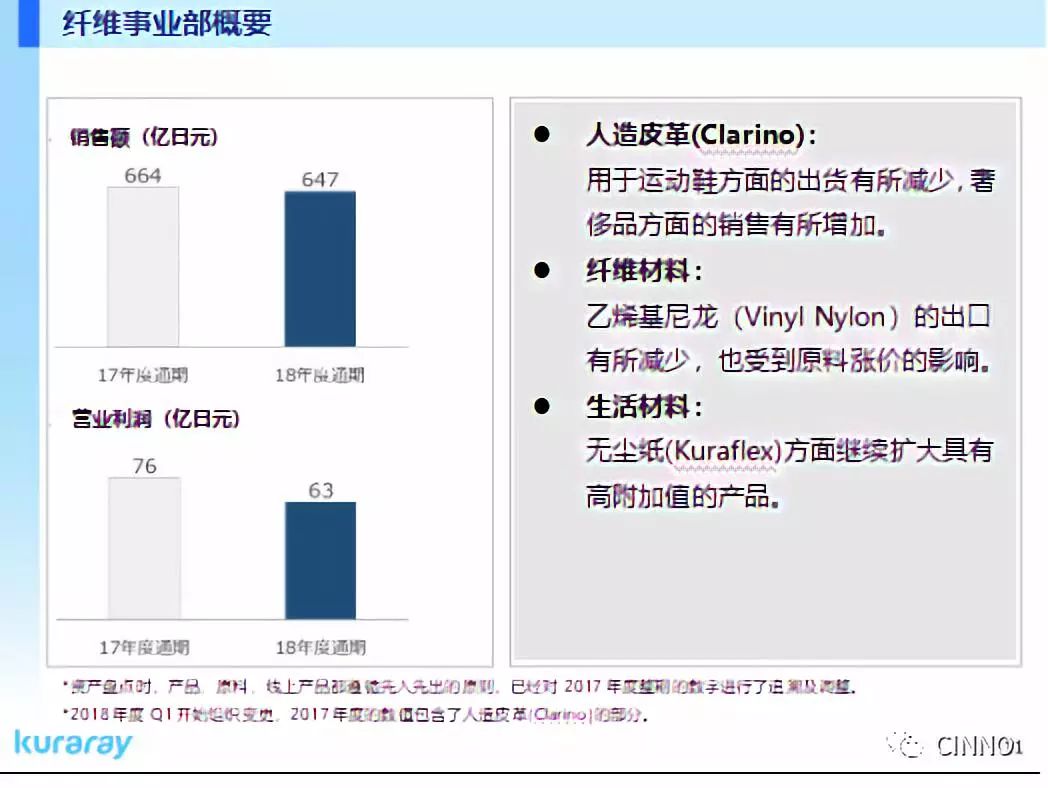

纤维事业部概要

纤维事业部2018年的业绩与去年相比增收减益,人造皮革(Clarino)在运动鞋方面的出货减少,在奢侈品方面的出货有所增加。

乙烯基尼龙(Vinyl Nylon)也受到原料涨价的影响。另外,用于增强水泥用途的出口也有所减少。生活材料方面,扩大了化妆品方面具有高附加值产品的销售。

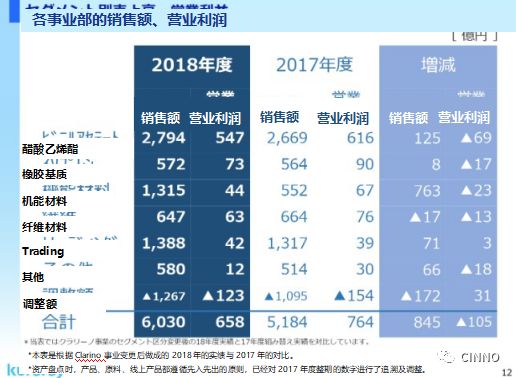

各事业部的销售额、营业利润

第12页是各个事业部2018年的实绩与上一年度的对比一览表,销售额方面,除了纤维事业部以外都比去年增加。利润方面,除了Trading都比去年减少了。

2018年的非常损失

接下来是2018年的非常损失,首先,减值损失达到67亿日元,主要是由于源自Biamoss的Barrier材料“Plantic”的减值。

“Plantic”材料方面,在2015年收购以后就一直致力于精简成本,并重新改善了生产工艺,技术的确立比计划晚了2年。另外,2018年的销售数量也不及当初的预测,所以导致整年度减值损失。而且,还把过去收购的一些无形固定资产的减值损失算进去了。

灾害损失和停工成本的费用约为31 亿日元(约人民币1.86亿元),除了美国Eval工厂的火灾影响之外,由于Q1发生的寒潮引起了美国工厂设备停业、日本国内西部暴雨、台风、美国的飓风都造成了损失。

关于收购时产生的费用,约为110亿日元(约人民币6.6亿元),是收购Calgon Carbon公司时产生的费用。

如上所述,总计损失为115亿日元(约人民币6.9亿元),这对本期净收入产生了重大影响。

2018年现金流

接下来是第14页,关于2018年度的现金流。营业的现金流是752亿日元(约人民币45亿元),投资现金流是负676亿日元(约人民币40亿元),Free 现金流为76亿日元(约人民币4.5亿元),M&A为1,198亿日元(约人民币72亿元),都是由于收购Calgon Carbon引起的。每股相当于当期纯利润为96.05日元(约人民币5.7元),每股相当于当期纯资产约为1,592.96日元(约人民币96元)。

设备投资方面,泰国新厂投资约为600亿日元(约人民币36亿元),另外由于对增长中的业务进行了投资、日本国内事业部的基础设施的整顿,所以与去年同期相比,投资额增加了913亿日元(约人民币55亿元),为1,460亿日元(约人民币87.6亿元)。

Clagon Carbon的并入、光学PVA薄膜的增加、美国Eval工厂设备的增加、水溶性PVA薄膜的增加等,投资比去年增加了123亿日元(约人民币7.3亿元),为668亿日元(约人民币40亿元)。

营业利润增减分析(1)

第15页说明了营业利润减少的主要原因,2018年的营业利润与去年相比减少了105亿日元(约人民币6.3亿元),从图表的左边开始说明。关于数量,主要是由于Clagon Carbon公司的并入的影响,除此之外,水溶性PVA薄膜、PVB薄膜等对此贡献很大,贡献了合计215亿日元(约人民币13亿元)的收益。

光学PVA薄膜、水溶性PVA薄膜、Genestar、甲基丙酸烯(Methacrylic)、医疗方面的销售都有所增加,但是美国工厂火灾的影响比较大,没有对总体利润造成影响,汇率方面也没有影响。

另外,燃料方面成本提高了90亿日元(约人民币5.4亿元),卖价、产品组成方面挽回了45亿日元(约人民币2.7亿元),所以最终是负45亿日元(约人民币2.7亿元)。

关于Calgon Carbon公司的并入,导致了137亿日元(约人民币8亿元)的减少收益。关于经费及其他,Calgon Carbon公司的影响也不小,全球SAP系统导入的运营成本、人工费、物流费等都有所增加,最终结果为138亿日元(约人民币8亿元)。

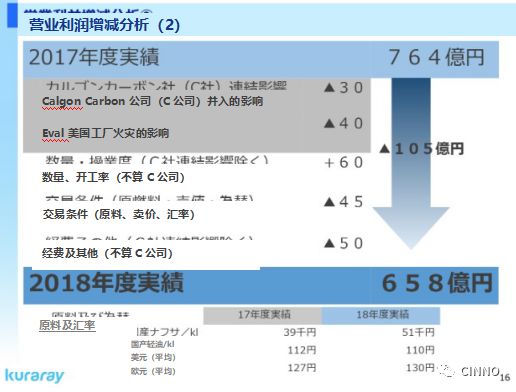

营业利润增减分析(2)

之前的幻灯片是包含Calgon Carbon公司的业绩对比,可能有一部分不是很好理解。第16页中是不含Calgon Carbon公司及美国工厂火灾的影响的,营业利润减少了105亿日元(约人民币6.3亿元)。

首先,最左边灰色部分,算进Calgon Carbon公司并购的影响,与2017年对比后减少了30亿日元(约人民币1.8亿元),由于从2018财年开始合并,不包含商誉折旧的话,营业利润增加了50亿日元(约人民币3亿元)。

另一方面,关于商誉费用,之前的公告中提到把40亿日元(约人民币2.4亿元)作为暂定费用,2018年Q4完成了对收购资产的PPA评估。结果,包含商誉的折旧费增加了40亿日元(约人民币2.4亿元),总计为80亿日元(约人民币4.8亿元)。比2017年减少了30亿日元(约人民币1.8亿元)。

关于美国Eval工厂的火灾,对2017年度的营业利润造成了40亿日元(约人民币2.4亿元)的影响。二者加起来的70亿日元(约人民币4.2亿元)是比较特殊的主要原因。

关于数量和开工率,不算Calgon Carbon公司及美国工厂火灾的影响,增加了60亿日元(约人民币3.6亿元),这是光学PVA薄膜、水溶性PVA薄膜、PVB薄膜、Genestar、甲基丙酸烯(Methacrylic)、医疗等事业的发展,带动了60亿日元(约人民币3.6亿元)。

交易条件方面,幻灯片上写着负45亿日元(约人民币2.7亿元),如刚刚所述,成本增加90亿日元(约人民币5.4亿元),由于销售额增加了45亿日元,所以结果为负45亿日元。

经费及其他方面,不算Calgon Carbon公司,增加了50亿日元(约人民币3亿元),主要是导入SAP系统的费用、物流费、人工费等,刚刚伊藤先生将的“Corporate Marketing”的费用也包括在里面。

以上是2017年与2018年的对比说明。

资产负债表(1)(资产部分)

第17页比较了2017年末和2018年末时间点的资产负债表的资产部分,流动资产为382亿日元(约人民币23亿元),这主要是Calgon Carbon公司并入的影响,盘点资产增加240亿日元(约人民币14.4亿元),应收票据和应收账款合计增加142亿日元(约人民币8.52亿元)。盘点资产方面,在库本身与2017年末相比减少了20亿日元(约人民币1.2亿元),可以理解为今后是朝着减少的趋势发展。

关于固定资产,增加了1,321亿日元(约人民币80亿元),这也把Calgon Carbon公司算进去了,有形固定资产增加702亿日元(约人民币42亿元),无形固定资产(包括商誉)增加671亿日元(约人民币40亿元)。

资产负债表(2)(负债部分)

第18页是资产负债表的负债、纯资产部分。关于流动资产增加了367亿日元(约人民币22亿元),这是由于Calgon Carbon公司的并入导致短期借款的增加,关于固定负债,也和收购有关系,由于把短期融资换成了长期融资,长期借款增加了779亿日元(约人民币47亿元)。另外,公司债券增加了400亿日元(约人民币24亿元),合计比2017年增加了1,321亿日元(约人民币80亿元)

关于纯资产,盈余公积增加了202亿日元(约人民币12亿元),另一方面,自己股票回购了37亿日元(约人民币2.22亿元),另外,汇率换算原因账目上减少 133亿日元(约人民币8亿元),最后合计是增加了15亿日元(约人民币9千万)。

2019年业绩预测

第19页是2019年的业绩预测。关于销售额,如刚刚伊藤先生所述,基于净收入为470亿日元(约人民币28亿元),每股净收益为134.79日元(约人民币8元),股息预计为42日元(约人民币2.52元)

关于设备投资,在决策的基础上,我们计划在2019年投资Eval新工厂、水溶性PVA薄膜新工厂、Calgon Carbon公司的活性炭设备等,总计约1,000亿日元(约人民币60亿元)。

另外,计划投在1,030亿日元(约人民币62亿元)在光学PVA薄膜、水溶性PVA薄膜的美国工厂建设、泰国新工厂建设等,折旧费预计为580亿日元(约人民币35亿元),研发费用预计为225亿日元(约人民币13.5亿元)。

营业利润增减分析

第20页是2018年的实绩与2019年预测的对比,营业利润是增加132亿日元(约人民币8亿元),接下来说明详细内容。

从图表的左边开始,关于数量,光学PVA薄膜预计在2019年的Q4开始运营,水溶性PVA薄膜工厂由于投资的增加,预计有10亿日元(约人民币6,000万元)的收益增加。

开工率方面的125亿日元(约人民币7.5亿元),主要来自Eval、光学PVA薄膜、水溶性PVA薄膜、PVB薄膜、Genestar、医疗等方面销售的增加,如刚刚所述,去年美国工厂发生了火灾导致40亿日元(约人民币2.4亿元)的损失,2019年将不存在这一项损失,最后为125亿日元(约人民币7.5亿元)。

关于汇率,美元和欧元都没有太大影响。今年由于燃料价格下降,预计会有65亿日元(约人民币3.9亿元)的收益增加。另外,卖价、产品构成预计有负35亿日元(约人民币2.1亿元)。

正如刚刚说说明的2017年和2018年一样,由于没有及时做到价格转移,预计在2019年及时进行。

折旧费用预计增加13亿日元(约人民币7,800万元),其他经费方面,比2018年增加20亿日元(约人民币1.2亿元),预计主要是研发方面人工费的增加。

关于2019年度,特别是Q1的市场低迷应该会影响比较大,但是我们中期的计划不会有变化。彻底贯彻政策实施,务必达成790亿日元(约人民币47.4亿元)的营业利润。

各事业部的销售额、营业利润预想

第21页展示了各部门预测值与2018年实绩的对比,Vinyl Acetate事业部方面,由于光学PVA薄膜、水溶性PVA薄膜、PVB薄膜的数量增加预计会带动收益增加。另外,Eval方面也不再有美国工厂火灾的影响,随着销售的增长,开工率会提高,预计会有较大幅度的收益增加。

在Isoprene事业方面,由于原料价格好转,人造橡胶(Elastomer)、Genestar的销售数量会有所增加,所以预计2019年是增收增益。在机能材料事业部,关于甲基丙酸烯(Methacrylic)方面的MMA会市场恶化,碳素材料、牙科材料、Calgon Carbon会有所增长,所以最终是增收增益。

在纤维事业部,随着维尼纶(Vinylon)销售的增长,我们预测用于奢侈品的人造皮革(Clarino)、无尘纸(Kuraflex)等高附加值产品的销售会增加,所以增收增益。在Trading事业部,我们预测对亚洲的出口会增加、越南的纤维会继续扩大,所以也是增收增益。

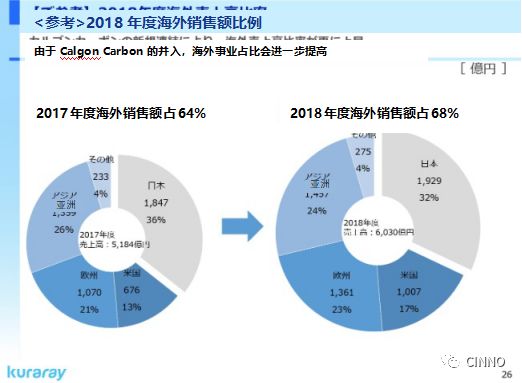

<参考>2018年度海外销售额比例

最后第26页是海外销售额占比图,Calgon Carbon公司并入以后,可乐丽的海外销售额比例从2017年的64%增加到2018年的68%。

说明如以上,到此结束。

伊藤:说明已经到此结束,我们的决算没有满足很多股东及利益相关者的期望,对此深表歉意。

但是,当前我们企业的力量并没有下降,关于非常损失部分,115亿日元(约人民币6.9亿元)并非Cash Out,在2019年实施的减少损失措施的基础上,更加巩固基础,希望大家可以理解。

-

腾讯二季度总收入为736.8亿元,较去年同期增长30%2018-08-16 3097

-

中国电信首三季度财务数据显示,营利2849.71亿元,比去年同期上升3.6%2018-10-30 950

-

受惠于LED车灯模块 丽清第4季业绩可望超过12亿元2018-12-13 1305

-

上半年中国电信服务收入为1825.89亿元,同期上升2.8%2019-08-22 2349

-

JDI公布上季财报 提振合并营收较去年同期大增32.7%2019-11-14 739

-

中国电信Q1季度营收947.93亿元,较去年同期上0.7%2020-04-23 3317

-

NVIDIA 公布2021财年Q1财报:收入达30.8亿美元,较去年同期增长39%2020-05-23 12117

-

中国电信发布2020年前三季度财报,整体营收去年同期上升3.5%2020-10-22 2877

-

AMD2021年第一季度净收入和每股收益为去年同期的三倍2021-05-20 2279

-

鹏鼎控股2月合并营业收入为17.611亿元 同比减少16.66%2024-03-12 1203

-

软银2023财年净亏损2276.5亿日元,愿景基金投资收益7243亿日元2024-05-13 918

全部0条评论

快来发表一下你的评论吧 !