中国市场智能手机销量连续下滑,中国市场已高度饱和

电子说

描述

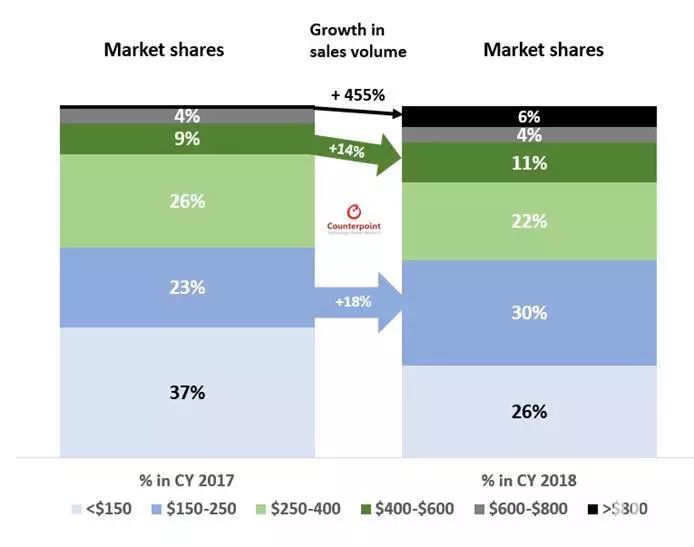

近日据Counterpoint研究数据显示,自2017年第四季度以来中国市场智能手机销量连续下滑,并且消费者换机周期延长且智能手机渗透率超过96%,中国市场已高度饱和。在市场寒冬之际中国手机市场中逆势上扬的增长区间——“150-250”美元、“400-600”美元和“800美元以上”价位段在2018年均实现亮眼增长。

图1:中国智能手机市场销量占比(按wholesale价格段划分)

来源:Counterpoint Market Pulse Service Q4 2018

中低端/“150-250”美元价位段分析

这一价位段是中国市场智能手机销量的主流,占2018年总销量近1/3。OPPO A系列、Vivo Y系列、华为畅享系列和红米品牌的“高性价比”机型为此价位段的畅销产品。这些智能手机的主要特点多为全面大屏(超过5.5英寸屏幕及90%以上屏占比)、双摄、AI美颜相机、长续航电池(4000毫安以上电池)以及潮流的手机后盖。这些机型外形与品牌的旗舰产品类似,其低于250美元的售价吸引了大批注重产品性价比而非“旗舰”名号的中国消费者。OPPO A5是中国市场的明星机型,自去年8月份以来连续六个月位居畅销单榜首。

据我们观察,该价位段销量的增长主要受消费者换机需求推动——此前入门级智能手机(售价低于150美元)使用者及中高端手机用户在2018年换机时选择了更“高性价比”的产品,带动了这一价位段的增长。Counterpoint的中国消费者换机数据证实了这一点。数据显示,68%的OPPO A5买家此前依然为OPPO A和Vivo Y系列手机的用户,但近13%的买家以前使用的是iPhone 6或iPhone 7,19%的买家来自入门级智能手机用户(详见下图)。

中高端/“400-600美元”价格段分析

此价位段销量同比增长14%,由于集中了主要厂商最新旗舰机型及市场推广资源,是中国市场竞争最激烈的区间。OPPO R15为2018年销量冠军,占据此价位段超过11%的市场份额;其次是华为P20、iPhone 7、华为Mate 10、OPPO R11和小米8。

2018年,中国手机厂商积极升级产品及品牌形象,提高旗舰机型平均售价(ASP)至400-600美元,加剧了该价位段的竞争,也是此区间实现销量上涨的主要原因。中国厂商创新步伐激进,并针对不同消费群体的偏好,准确提供多样化的产品,侵蚀了苹果在中高端市场的主导地位。例如中国手机厂商在手机外观及后盖颜色方面的创新:据我们观察,针对同一机型,中国厂商不仅发布传统的黑色、灰色和金色后盖,还发布红色、粉色、橙色、紫色、蓝色等亮丽颜色的后盖,配上渐变或雾化等特殊处理效果,令旗舰机型的外观时尚吸睛。手机厂商还不断创新已有机型的颜色选择以延长产品生命周期。中国手机厂商在手机产品创新以及市场营销方面的不懈努力,有效带动了该旗舰价位段的整体增长。

超高端/“800美元”以上价格段

该价位段份虽然额有限,但2018年同比增长455%,主要原因是苹果提高了新款iPhone的平均售价。苹果占据中国超高端市场近80%的市场份额,其次是拥有13%市场份额的华为。iPhone X是此价位段最畅销机型,其次是iPhone XS Max、iPhone XS、iPhone 8 Plus、iPhone XR和华为Mate 20 Pro。苹果继续领跑中国超高端市场,几乎垄断Top热销机型榜单。

Counterpoint model sales database数据显示,2018年iPhone在中国市场的整体销量大幅下降,同比下跌12%。但新款iPhone组合(iPhone XR + iPhone XS + iPhone XS MAX)创造的销售额比2017年的新品组合(iPhone 8+iPhone 8 Plus + iPhone X)高出24%。新款iPhone组合销售额以及超高端市场的整体增长某种程度上体现了中国“果粉”的高忠诚度。虽然“果粉”近年来换机频率降低,但在选购新手机时仍会选择高端iPhone。Counterpoint中国消费者换机数据证实了这一点。我们的数据显示,90%的iPhone XS Max购买者仍为苹果用户(具体见下图)。这些用户对产品价格较不敏感,愿意出高价购买他们认为可以使用30个月甚至更长时间的高质量产品。这些因素带动了2018年中国超高端市场的增长。

-

青越锋是否能取代Protel在中国市场上的地位?2010-02-25 3780

-

夏普手机缘何落败:中国市场仅剩3-5款产品2012-11-09 2842

-

中国崛起改变智能手机行业2013-07-27 3170

-

蓝牙耳机在中国市场说2016-11-11 2930

-

今年半导体市场不看手机脸色2018-01-29 4037

-

中国市场的高性能模拟SoC2019-06-20 2687

-

苹果中国智能手机市场份额缩减 iPhoneX将有望重夺中国市场2017-12-28 1278

-

LG彻底放弃中国市场 智能机业务连续11季亏损遭降级2018-01-16 818

-

智能手机出货量下滑对液晶面板行业造成巨大影响2018-07-22 4828

-

三星承认中国市场失败,但专注廉价智能手机是永不可能的2018-11-21 1725

-

中国智能手机市场出货量减少 华为巩固了中国市场第一宝座2019-01-28 635

-

三星手机中国市场销量回升,华为同期相比成长28%2019-05-12 1695

-

中国智能手机席卷印度市场 小米在印度市场的占有率升至约30%2019-12-16 1755

-

一季度中国智能手机销量下滑 主要依靠电商渠道销售手机2020-03-09 1102

-

iPhone中国市场销量回升,摩根大通上调苹果股价预期2024-07-01 1167

全部0条评论

快来发表一下你的评论吧 !