聚灿光电发布2019年第一季度业绩预告

电子说

描述

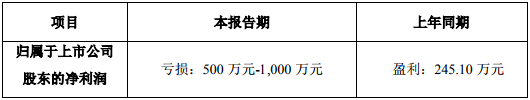

4月10日,聚灿光电发布2019年第一季度业绩预告,预告显示第一季度归属上市公司股东的净利润为亏损500 万元-1,000 万元,而上年同期营利245.10万元。

聚灿光电表示,业绩变动的主要原因如下:

1、得益于宿迁子公司建设速度超预期,产能较计划大幅提前释放,公司适时加大了产品市场开发力度,产销量较上年同期大幅增长;受季节性淡季和市场竞争加剧影响,产品价格下滑,营业收入虽较上年同期大幅增长但低于销量增长幅度。

2、公司坚持既定的聚焦资源、做强主业的发展战略,调结构、提性能、降成本,各项工作有序开展,特别加强了成本费用管控、技术自主创新、品质持续提升,产品单位制造成本较上年同期大幅下降,但受固定成本等限制,下降幅度小于销售价格下降幅度,致使一季度出现亏损局面。

纵观整个LED芯片行业,近年来大厂扩产势头迅猛,再加上部分封装厂的介入,芯片市场的供需关系失衡。据报道,由于需求疲软,中国(大陆)LED芯片制造商在2018年底的库存水平超过人民币60亿元。在此过程中,各家大厂稼动率皆有所下调,为出清过剩产能,导致芯片价格下滑。

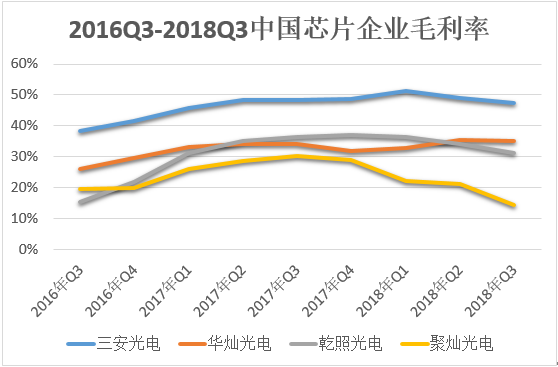

LED价格不断下滑使得规模较小的LED厂商盈利能力大幅下滑,而大厂商凭借规模效应带来的高毛利率,价格下跌对其影响远小于小型厂商。例如,2017年第四季度以来,三安光电、华灿光电及乾照光电的毛利率下滑幅度均要远小于聚灿光电。

上表数据可以看出,从2017年第四季度开始,聚灿光电整体毛利率出现断崖式下滑,从28.97%的毛利水平下落到14.30%,面临的形势较为严峻。

GGII预计,大量MOCVD的产能将集中在2019年释放,2019年中国新增产能将达345万片/月。随着几家芯片大厂扩产产能的相继开出,芯片价格承压,降价幅度变大。在面临毛利率持续走低的形势下,中小LED芯片企业如果缺乏扩产资金和动力,未来将面临巨大挑战。

2019年中国大陆LED芯片制造商仍需面临库存价值下降和供过于求的问题。高工LED-G20成员企业认为,2019年芯片供需关系将严重失衡,整体形势不容乐观。真正的困难时期将于2019年上半年持续,行业将进入结构性整合阶段。

作为一家规模远小于几大竞争对手的芯片企业,在面对激烈的市场竞争,聚灿光电如何提升内部实力,扩大客户群体,依然是需要思考的问题。

-

卡特彼勒公布2025年第一季度业绩2025-06-24 739

-

IBM发布2025年第一季度业绩报告2025-04-25 1280

-

京东方发布2025年第一季度业绩预告2025-04-16 1168

-

【社区公告】2022年第一季度社区版主考核结果与奖励2022-04-25 16924

-

IBM发布2022年第一季度业绩报告2022-04-21 1710

-

【公告】2021年第一季度社区版主考核结果与奖励2021-05-10 5826

-

华天科技发布2020年第一季度业绩预告 集成电路市场景气度较2019年同期大幅提升2020-04-14 6006

-

华灿光电披露2020年第一季度业绩预告 看好Mini LED市场需求2020-04-03 888

-

新宙邦发布2020年第一季度业绩预告 预计盈利比上年同期增长40%至60%2020-04-02 1102

-

2020年第一季度社区版主考核结果与奖励公示2020-03-17 6832

-

2019年第一季度电子发烧友论坛版主考核奖励名单公示!2019-04-25 4183

-

中国铁塔正式发布了2019年第一季度财报2019-04-19 2050

-

美光科技公布2010财年第一季度业绩2009-12-29 983

-

2008年第一季度全球手机出货量同比增17%2008-06-02 5299

全部0条评论

快来发表一下你的评论吧 !