2019年一季度,中国照明电器全行业出口额约为90亿美元

描述

一、概况:传统产品持续下行,替换市场增长乏力

2019年一季度,中国照明电器全行业出口额约为90亿美元,同比增长1.85%,整体略有增长。

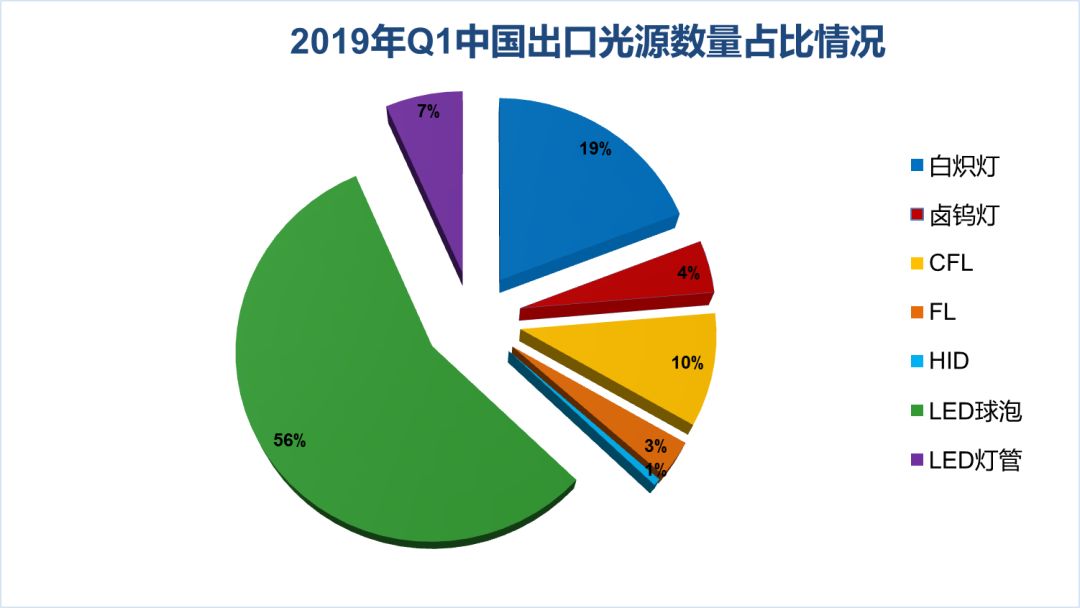

2019年一季度,中国共出口光源产品约22.44亿只,同比增长3.7%;其中白炽灯4.3亿只,卤钨灯1.01亿只;紧凑型荧光灯2.17亿只,直管/环形荧光灯0.71亿只;HID灯共0.13亿只;LED光源14.13亿只,占比已达到63%,比重进一步提升(去年同期为52%);传统光源仍占37%,替换市场依旧具备一定潜力。

1、传统光源产品:

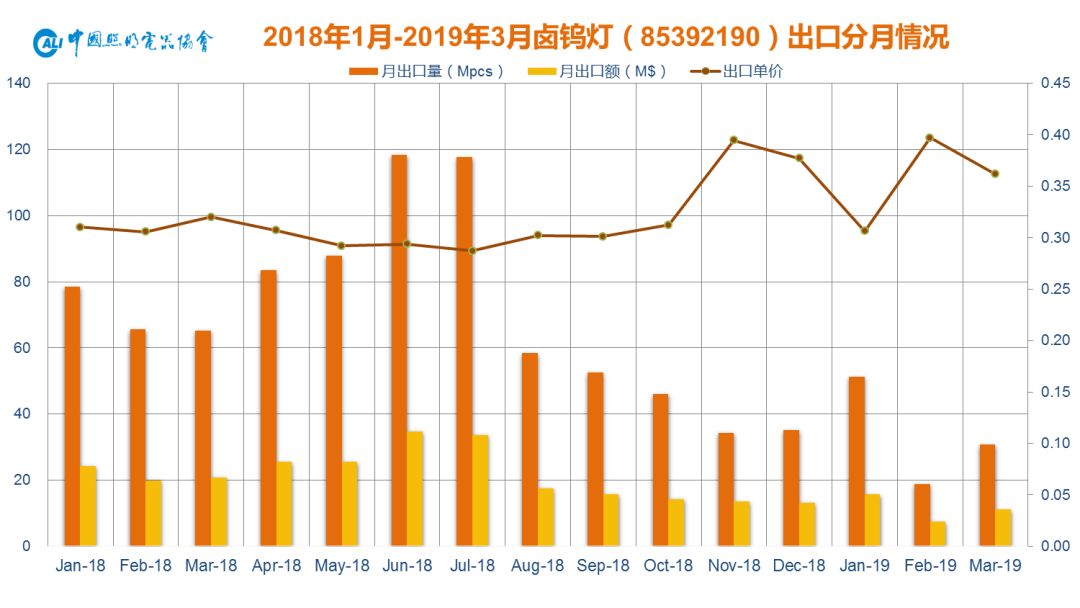

随着相关LED照明产品的替代,传统照明产品中包括热辐射光源类的白炽灯和卤钨灯,荧光灯类的紧凑型荧光灯和直管/环形荧光灯,以及高强气体放电灯类的高压汞灯、高压钠灯和金属卤化物灯在内,全部为两位数下降,其中以卤钨灯的下降幅度最大。

此前,卤钨灯因其优良的光色品质和相对于白炽灯的高效深受喜爱低温高显的欧美市场青睐,但因其出口的主要市场欧美澳都相继出台普通照明用卤钨灯禁令,使其真正步入下行区间。从图中可见,2018年9月1日是欧盟淘汰部分普通照明用非定向卤钨灯的节点,自2018年8月起,卤钨灯出口数量和金额均断崖式下滑,单价有所上升是因为不在禁售之列的卤钨灯产品主要为单价较高的反射型和特殊用途产品。在此形势下,相关LED替换类光源产品诸如LED灯丝灯等类似产品会迎来一轮新机会。

2、灯具产品:

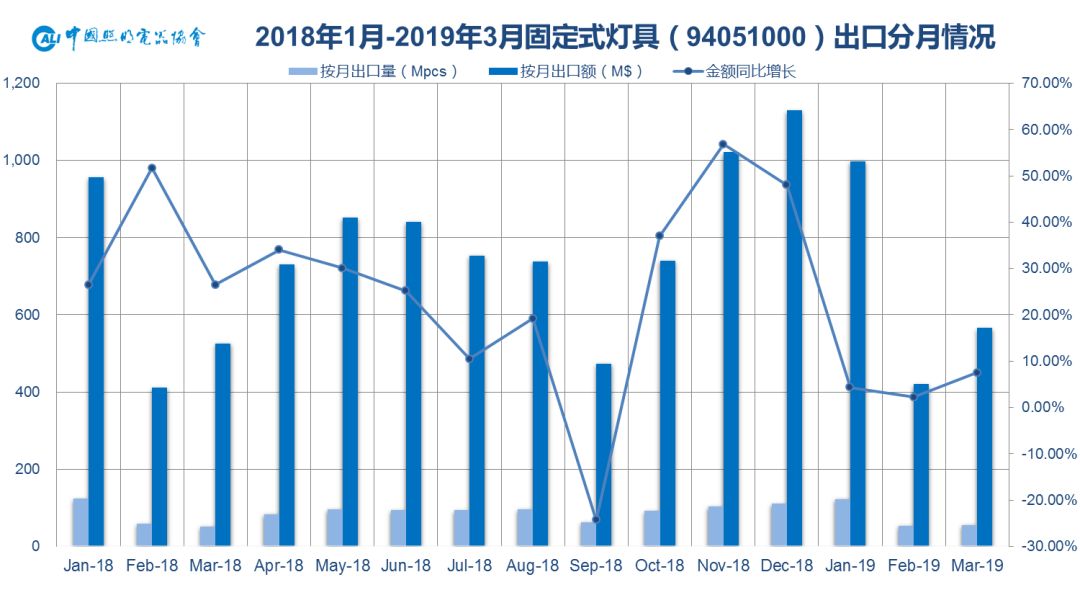

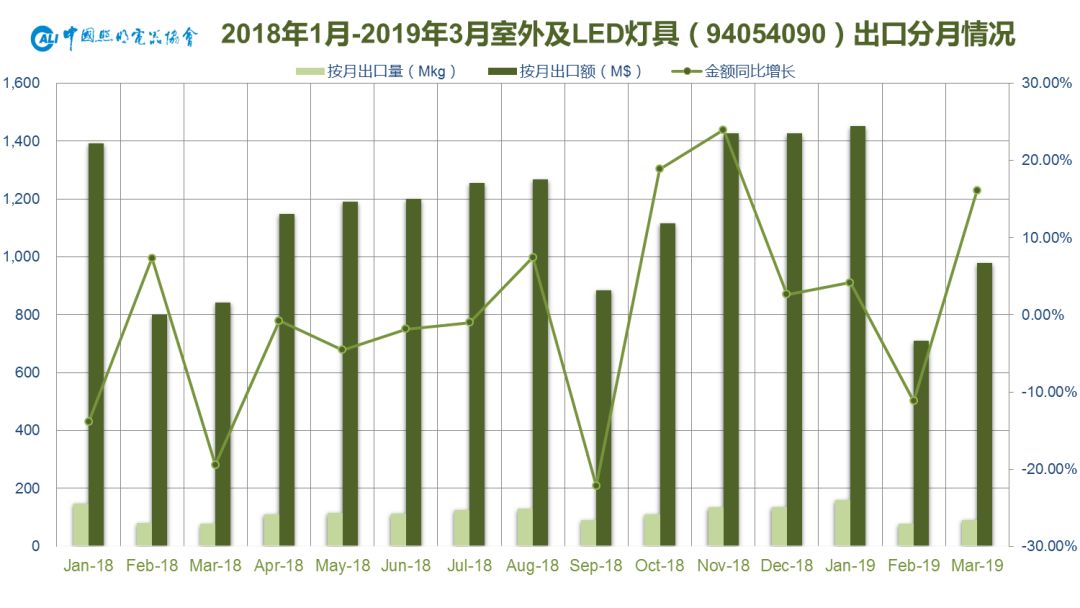

主要的灯具产品,包括HS编码为94051000“枝形吊灯及天花板或墙壁上的电气照明装置”,即固定式灯具;以及HS编码为94052000“电气的台灯、床头灯或落地灯”,即可移式灯具,HS编码为94054090“未列名电灯及照明装置”, 即室外灯具及部分LED灯具等,这几类灯具产品主要反映了国民经济的基本需求,和整个出口的发展曲线非常接近,发展曲线也体现了全球经济处于低谷并在艰难回暖时期。LED产品在当中的占比也不断提升,筒灯、面板灯、高棚灯、投/泛光灯等一体化灯具产品逐渐成为主力。(注:每年2月份因为春节的缘故一向是出口淡季)

3、LED产品:

总体上看,随着LED照明产品近年来随着产业链各端技术日新月异的进步,性价比进一步提升,已向普通照明各个领域逐渐普及,出口也迎来了快速的增长,但需求相对萎缩、增长基数增大、LED长寿命导致的市场峰值变换等客观原因使然,LED照明产品增速放缓也是大势所趋。其占整个出口份额逐年上升,体现了LED对传统照明的逐步替代。

2019年一季度LED照明产品出口额约为65亿美元,约占整个出口额的72%,同比小幅增长2.97%。(注:全部LED照明产品数据主要来源于多个海关HS编码,包括电光源品类中2017年新增的85395000“发光二极管(LED)灯泡(管)”,即LED球泡和灯管;灯具品类中的94051000“枝形吊灯及天花板或墙壁上的电气照明装置”,即固定式灯具,94052000“电气的台灯、床头灯或落地灯”,即可移式灯具,94053000“圣诞树用的成套灯具”和94054090“未列名电灯及照明装置”,即包括其他LED灯具及室外灯具等。)

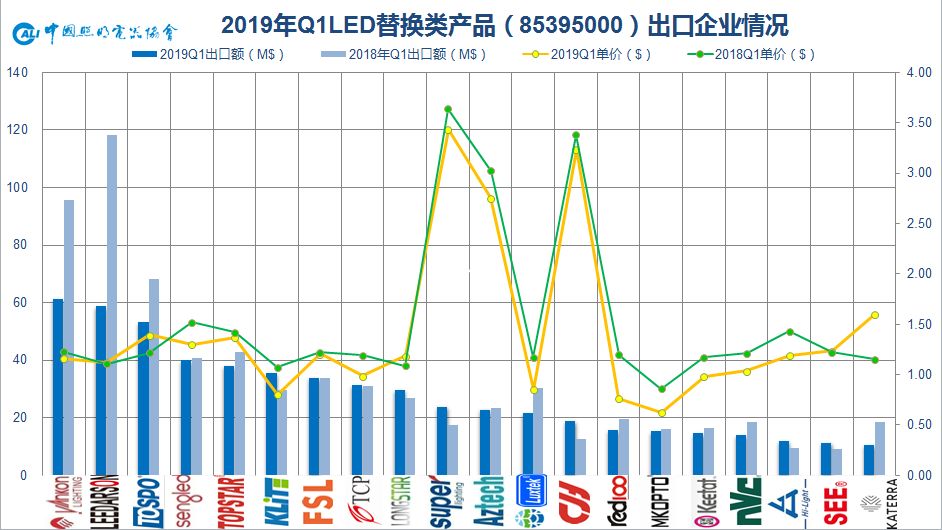

这当中,LED替换光源出口数量达14.13亿只,同比增长22.52%;出口金额则为12.89亿美元,同比下降5.29%;出口单价仅为0.91美元,同比下滑22.69%,为历史新低。其中,LED灯管出口单价约为2.27美元,球泡出口单价仅约为0.73美元。

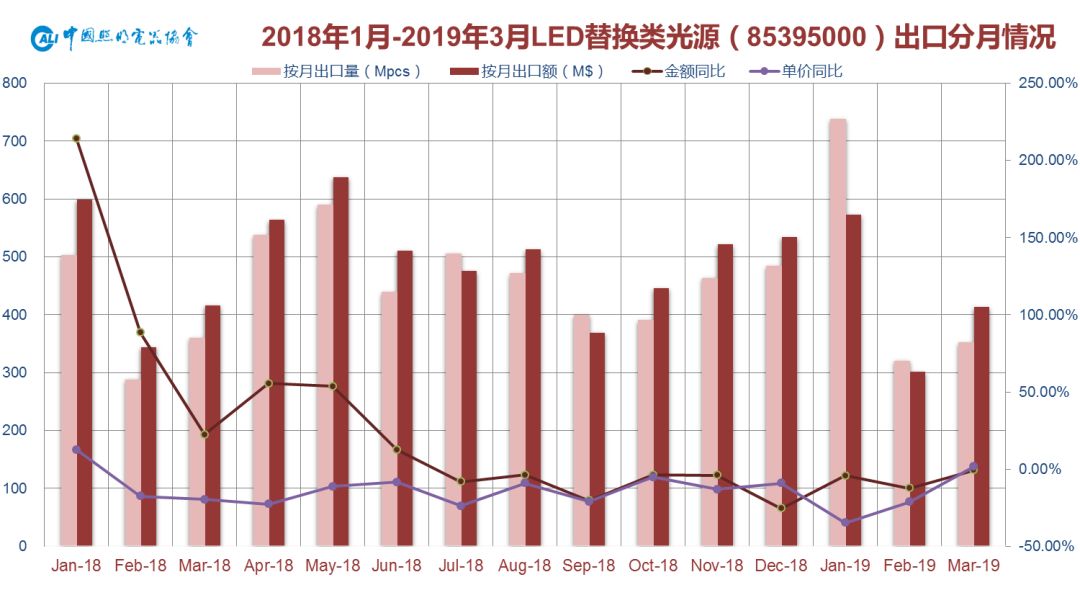

从LED替换类光源出口分月数据来看,2018下半年以来,LED替换类光源每月的出口数量同比仍有增长,但出口金额同比均为负增长,可以说,替换市场虽然还具备一定潜力,但已相当接近其替换峰值;而自2018年1月以来几乎每月的产品单价均低于上年同期,也体现了海外市场残酷且持续的价格竞争。

二、出口目的国:北美市场有所下滑,东盟市场冲高回落

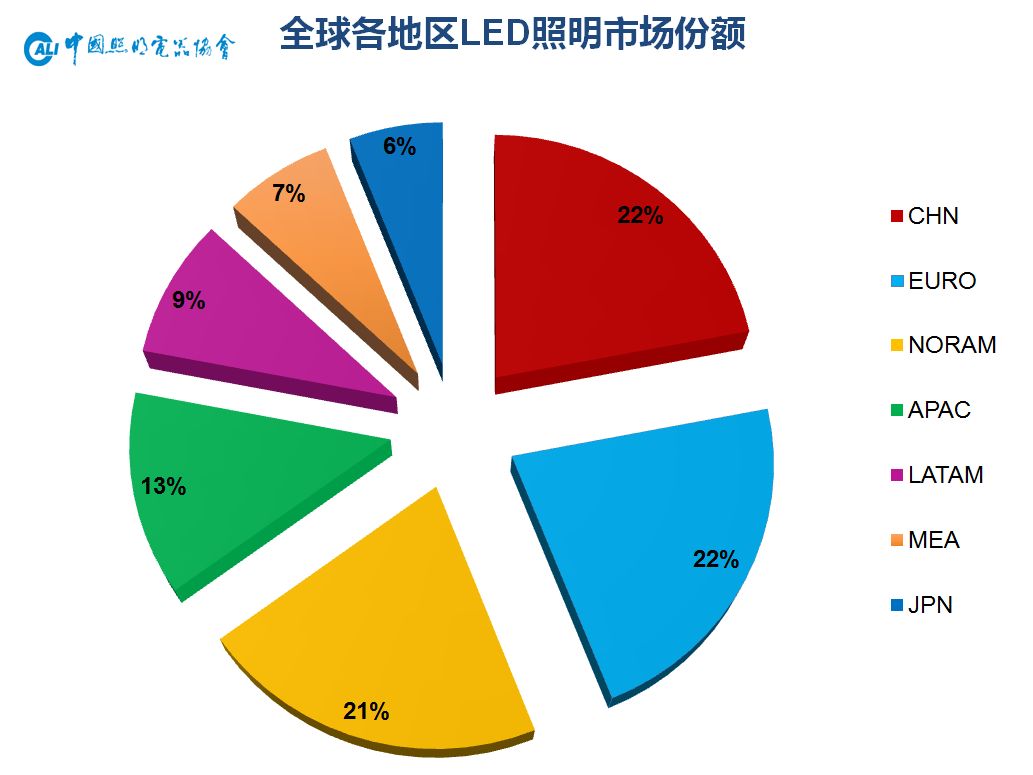

从全球LED照明市场版图来看,中美欧是并驾齐驱的三大市场,美国是单一的最大的外销市场;中国的内销市场也具备较大空间,渠道为王;欧洲市场看似统一但实质却是由相对分散的充斥着个性化差异化需求子市场构成的联合体;亚太、拉美和中东非市场是由新兴经济体组成的快速成长中的潜力市场;而日本市场由于LED起步较早,发展较快,LED光源已趋近饱和,LED一体化灯具则是方兴未艾。

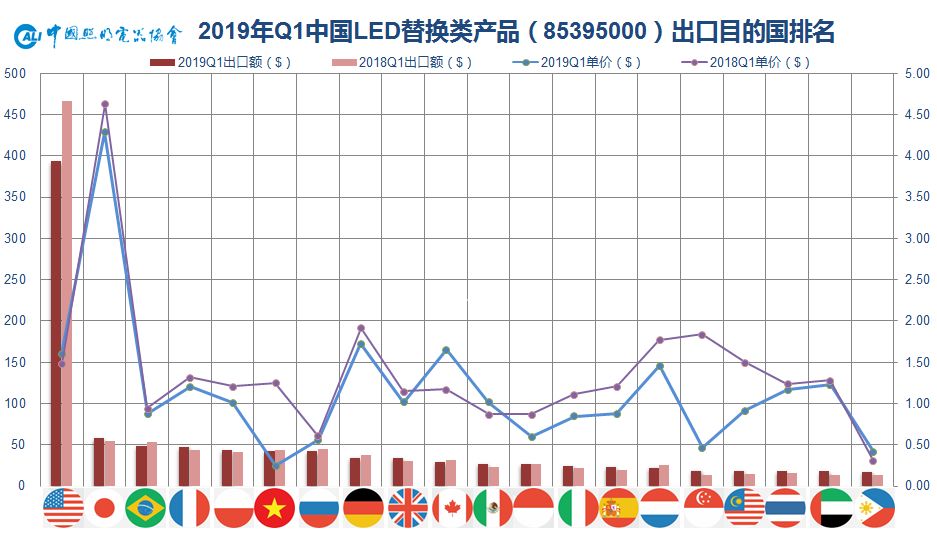

LED照明产品出口目的国来看。传统大户北美、欧盟、日本依旧处于重要的领先地位。其中美国依然作为我国头号照明产品出口市场不可动摇,长达十个月的中美贸易摩擦也因人民币贬值,相关产品出口退税税率提升和美企涨价等因素部分抵消了关税影响,但出口美国的相关厂商为应对贸易摩擦在2018年下半年有集中冲量的举措,至2019年一季度美国市场尚处于消化库存阶段,因而同比有约为10%的下滑;德英法荷加日等市场则相对步伐稳健。

新兴经济体方面来看,去年令人眼前一亮的东盟市场今年一季度表现有所回落,这和去年的以越南、新加坡、马来西亚、印尼等为代表的东盟国家全线高速增长后进入调整期有关,但该市场毋庸置疑仍具备蓬勃的发展动力,未来依旧看好;金砖国家中,政治经济形势不佳的巴西和俄罗斯市场增长乏力,印度因和中国之间的SKD和CKD贸易盛行致使其成品量进一步下滑;中东的阿联酋和沙特是值得关注的亮点市场。

LED替换类光源产品方面,各国LED替换光源产品单价多处于下降态势,均价1美元市场已不足半数,价格竞争激烈形势可见一斑。发达经济体单价普遍较高,其中日本市场单价继续一骑绝尘,这也解释了主攻日本市场的爱丽思、康佳、普为、聚作等企业出口单价高企的现象;而越南、菲律宾、俄罗斯、印尼等市场单价持续偏低。

市场表现方面,散件贸易盛行的印度和被美国加大制裁力度的伊朗,其光源成品量已双双跌出前20。东盟主力六国表现依旧不俗,越南、菲律宾、印尼、泰国、新加坡、马来西亚等均跻身前20。

三、出口企业:价格竞争愈发激烈,头部企业战略调整

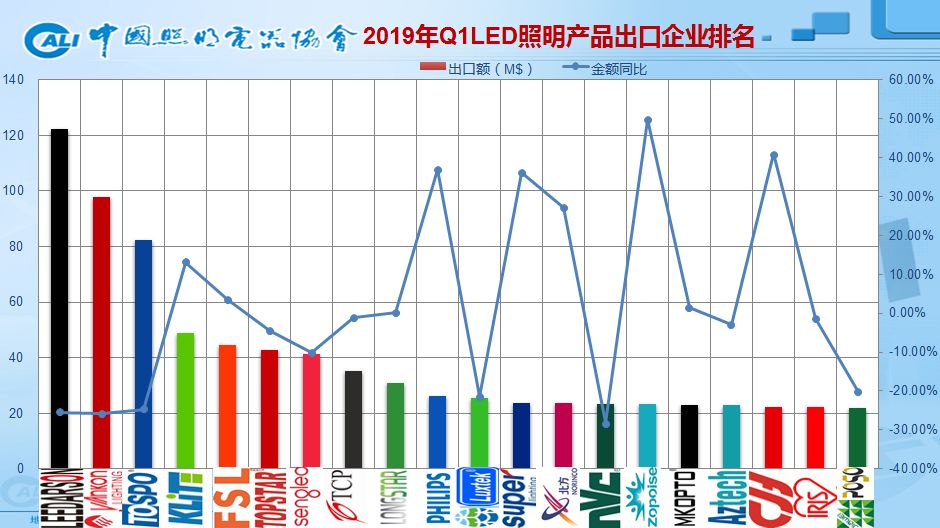

2019年一季度, LED照明产品出口前20名的企业总出口额约为8亿美元,占LED出口总额的12.31%;前40名企业总出口额约11.28亿,占LED出口总额的17.35%。其中,立达信、阳光、得邦三驾马车依然位列前三位,但是同比均有25%左右的下滑。飞利浦、北方新能源、山蒲、晨辉、浩洋、民爆、艾格斯特等企业增长较快。

在国际市场价格竞争激烈和LED替换产品已近高峰的形势下,排名前列的企业如立达信、阳光、得邦等已开始主动做出调整,他们正在有意识地逐步退出一些“高危”市场和低利润业务,并增加产品中的灯具和IoT产品比重。

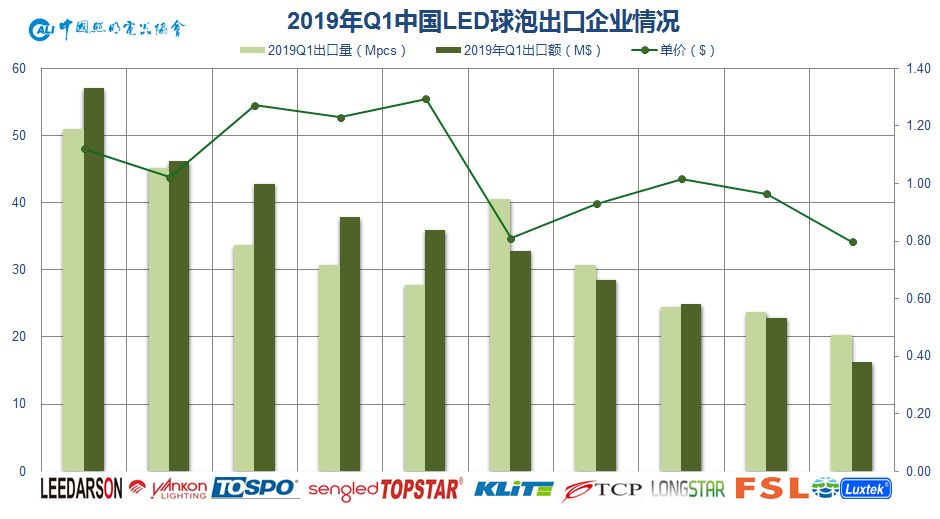

LED替换光源出口方面,值得关注的是阳光以微弱优势反超多年头名立达信拔得2019年一季度头筹。此外,一季度出口前25名的企业出口额约为6.3亿美元,占到整个LED替换光源产品出口额的48.88%,集中度较高,同时出口企业的数量比之前两年已有所减少。可以说LED替换光源这种规模化标准品出口市场未来也将是少数派的游戏,几类灯具产品的出口集中度则相对要低得多,因而无论是大企业扩大规模还是中小企业差异化发展都更要依靠发展一体化/模块化灯具和IoT智能化产品。

而从绝大多数出口企业单价降低的形势可以看出,海外市场激烈的价格竞争依旧持续,广大出口企业要依仗更庞大的出口数量来维系出口金额的稳步增长,利润则受到很大挤压,所以虽然出口企业十分努力,但增量不增收,增收不增利的现象目前较为普遍。山蒲、快捷达、晨辉等以LED灯管出口为主因而产品单价明显较高。

LED替换光源中,LED球泡的格局变化不大,排名与整个LED替换光源排名基本吻合,和战略调整有关,立达信、阳光和得邦在球泡出口量方面的领先优势和之前比已不那么明显;此外,灯丝灯的增长势头同比有所减缓。

LED灯管方面,山蒲和快捷达的头名之争渐入佳境,此阵山蒲稍稍领先,晨辉(含瑞新)继续紧随其后;爱丽思和普为主打日本市场,因而产品出口单价维持高位。

总体来说,2019年一季度的照明产品出口市场比较平淡, LED占整个出口份额逐年上升,体现了LED产品对传统产品的替代持续进行。但LED替换光源市场价格竞争愈发激烈,盈利压力较大,因而部分企业已作出相应调整。在整个行业要从规模数量往追求质量发展的趋势下,相关出口企业都应明确定位,发挥优势,积极调整,应对变化。

-

2008年第一季度全球手机出货量同比增17%2008-06-02 5311

-

2017年第一季度AR/VR销量并不出彩 投资暴跌八成2017-05-03 2332

-

我国通信设备2012年出口额达1493亿美元 增15%2013-01-28 873

-

2019年1月中国LED照明产品出口总额约23.12亿美元2019-04-02 5293

-

2019年Q1中国 LED照明产品出口额立达信第一2019-05-05 4600

-

2019年第一季度世界存储器产品营收为271.24亿美元 下降26.8%2019-06-05 3688

-

2019年一季度中国PCB出口规模达59.5亿美元2019-06-21 4816

-

一季度PCB出口TOP10企业表,健鼎出口额达2.04亿美元,排名第一2019-07-25 5888

-

2020年一季度中国照明电器行业出口情况2020-06-16 3285

-

七月份中国照明行业出口额为56.37亿美元,同比增长达29.03%2020-09-04 2323

-

2020年8月中国照明行业主要产品出口情况2020-10-13 3491

-

三星半导体有限公司一季度进出口额为278.67亿元2020-11-02 2358

-

我国累计进口缝制机械产品出口额再创新高2020-11-09 2047

-

2021年第一季度中国PCB进出口总额增长23% 贸易顺差近113亿2021-04-30 6172

-

2023年中国锂电池出口额创新高2024-01-30 2046

全部0条评论

快来发表一下你的评论吧 !