2018 Q4 NOR Flash行业产业衰退6%,龙头换人做

电子说

描述

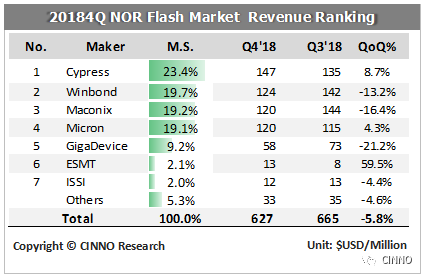

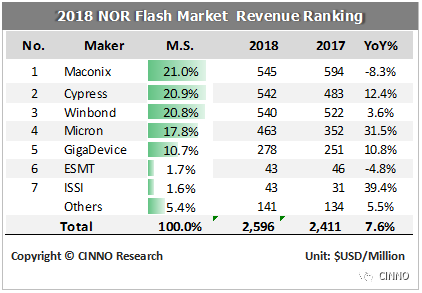

对NOR Flash行业全产业链调查显示,受到智能机出货不如预期、英特尔CPU缺货压抑个人计算机需求和网通市场标案减少的影响,在第四季度NOR Flash行平均销售单价业内普遍下滑5%的幅度,第四季NOR Flash行业产值较第三季减少5.8%,规模达到6.3亿美金,而2018年整年度NOR Flash行业产值规模达到26亿美元,年增率达7.6%,连续两年都维持成长格局。

从竞争格局来分析,前五大巨头持续保有合计90%的市场份额,但彼此专注的市场不同,第四季度的排名顺序出现了比较大的变动。过去八个季度以来,美光(Micron)和塞普勒斯(Cypress)将运营重心转往高容量高附加价值的工业市场、航天市场以及车用电子市场,原先在消费性电子、手机市场以及PC等信息产品市场的份额则顺势由其他厂商补上,2017年出现短暂供需失衡的情况,造就了NOR Flash价格的飙涨,而旺宏、华邦也彼此激烈交战争夺排名第一的位置。而随着智能型手机市场饱和甚至出现衰退,其他消费性电子也出现景气循环高峰后的下行趋势,过去以此类市场为主要运营动能的厂商就面临较大的压力考验。反观以车用电子、工业市场等较为特殊应用为主要目标导向的厂商在这波受到的冲击就相对较为轻微。这样的情况在2018年第四季达到最高峰,NOR Flash行业龙头从原先旺宏华邦争夺的情况转为塞浦路斯(Cypress)异军突起,而美光也再次快速拉近与旺宏和华邦的距离。

展望2019年后市,NOR Flash市场将持续维持价格下滑的局面,第一季平均销售单价跌幅将进一步扩大至10%,而在去年第四季还能维持不错动能的车用电子在第一季面临大陆车市降温的影响也将出现考验,若车用电子和工业市场也开始面临成长不如预期的压力,整体NOR Flash行业在今年上半年恐怕也将持续表现低迷,我们预期2019年整体NOR Flash产业产值将较2018年衰退约0-5%的幅度。

-

为什么NOR FLASH仍是汽车行业的优选看了就知道2021-01-05 0

-

旺宏串行NOR Flash简介2010-03-10 942

-

NOR FLASH的原理及应用2017-10-15 3007

-

2018年Q4全球智能音箱出货量创纪录 使2018年的总出货量达到8620万台2019-02-20 654

-

2018年Q4季度全球智能音箱的出货量创最高纪录2019-02-23 810

-

2018 Q4 NOR Flash行业产业衰退6%,龙头易主!2019-05-10 2329

-

NOR Flash主要厂商及产品2020-11-08 25610

-

NAND Flash与NOR Flash的区别2020-12-14 3076

-

单片机内部Flash是Nor 还是Nand Flash2021-10-09 5714

-

NOR Flash和NAND FLASH的区别是什么2022-01-25 61065

-

NAND Flash和NOR Flash的区别2022-01-26 917

-

什么是串行Nor Flash?串行Nor Flash的结构和参数特性2023-09-05 3423

-

NAND Flash和NOR Flash的差别2023-09-11 8897

-

NAND FLASH与NOR FLASH的技术对比2023-10-01 1343

全部0条评论

快来发表一下你的评论吧 !