第三代半导体材料市场继续保持高速增长 同比增长47.3%

电子说

描述

日前,《2019年中国第三代半导体材料产业演进及投资价值研究》白皮书在2019世界半导体大会期间发布。报告指出,2018年在5G、新能源汽车、绿色照明等新兴领域蓬勃发展以及国家政策大力扶持的双重驱动力下,我国第三代半导体材料市场继续保持高速增长,总体市场规模已达到5.97亿元,同比增长47.3%。

预计未来三年中国第三代半导体材料市场规模仍将保持20%以上的平均增长速度,到2021年将达到11.9亿元。第三代半导体材料具有优越的性能和能带结构,广泛于射频器件、光电器件、功率器件等制造,目前已逐渐渗透5G通信和新能源汽车等新兴领域市场,被认为是半导体行业的重要发展方向。

目前,全球70-80%的第三代半导体材料碳化硅产量来自美国。中美贸易摩擦持续发酵背景下,第三代半导体材料国产化替代进程望加速。

分析师:李隆海

半导体材料:技术壁垒高,高端依赖进口

半导体材料是指电导率介于金属与绝缘体之间的材料,半导体材料的电导率在欧/厘米之间,一般情况下电导率随温度的升高而增大。半导体材料是制作晶体管、集成电路、电力电子器件、光电子器件的重要材料。

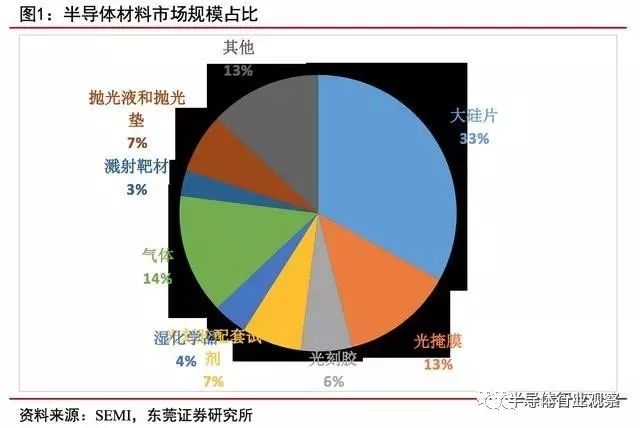

半导体材料市场可以分为晶圆材料和封装材料市场。其中,晶圆材料主要有硅片、光掩膜、光刻胶、光刻胶辅助设备、湿制程、溅射靶、抛光液、其他材料。封装材料主要有层压基板、引线框架、焊线、模压化合物、底部填充料、液体密封剂、粘晶材料、锡球、晶圆级封装介质、热接口材料。

半导体材料自给率低

在半导体材料领域,由于高端产品技术壁垒高,国内企业长期研发投入和积累不足,我国半导体材料在国际分工中多处于中低端领域,高端产品市场主要被欧美日韩台等少数国际大公司垄断,比如:硅片全球市场前六大公司的市场份额达90%以上,光刻胶全球市场前五大公司的市场份额达80%以上,高纯试剂全球市场前六大公司的市场份额达80%以上,CMP材料全球市场前七大公司市场份额达90%。

国内大部分产品自给率较低,基本不足30%,并且大部分是技术壁垒较低的封装材料,在晶圆制造材料方面国产化比例更低,主要依赖于进口。另外,国内半导体材料企业集中于6英寸以下生产线,目前有少数厂商开始打入国内8英寸、12英寸生产线。

大硅片:硅片也称硅晶圆,是最主要的半导体材料,主要包括抛光片、退火片、外延片、节隔离片和绝缘体上硅片,其中抛光片是用量最大的产品,其他的硅片产品也都是在抛光片的基础上二次加工产生的。硅晶圆片的市场销售额占整个半导体材料市场总销售额的32%~40%。

硅片直径主要有3英寸、4英寸、6英寸、8英寸、12英寸(300mm),目前已发展到18英寸(450mm)等规格。直径越大,在一个硅片上经一次工艺循环可制作的集成电路芯片数就越多,每个芯片的成本也就越低。因此,更大直径硅片是硅片制各技术的发展方向。但硅片尺寸越大,对微电子工艺设各、材料和技术的要求也就越高。

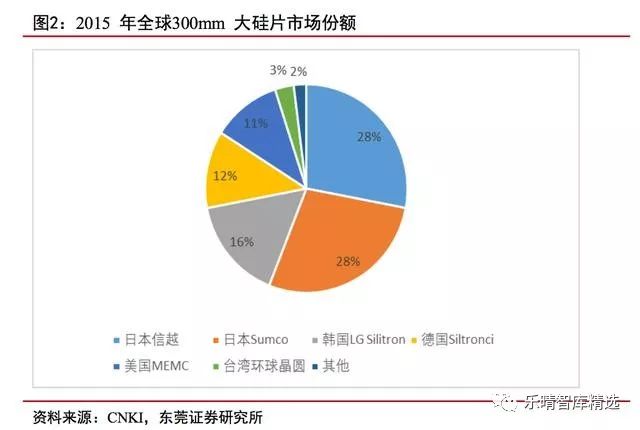

硅片具有极高的技术壁垒,全球市场呈现出寡头垄断的格局,日本信越和SUMCO(由三菱硅材料和住友材料Sitix分部合并而来)一直占据主要市场份额,双方约各占30%左右,其他主要公司有德国Siltroni(c德国化工企业Wacker的子公司)、韩国LGSiltron、美国MEMC和***中美硅晶制品SAS四家公司。上述6家供应商合计占据全球90%以上的市场份额。

目前,国内8寸的硅片生产厂商仅有有研新材、金瑞泓等少数厂商,远没有满足国内市场,12寸硅片目前基本上采用进口,过去可以说是国内半导体产业链上缺失的一环。

上海新阳参股(持股27.56%)的上海新昇实现300毫米半导体硅片的国产化。公司自2017年第二季度开始有挡片、空片、陪片等测试片的销售,并向中芯国际、上海华力微、武汉新芯等晶圆制造企业提供正片进行认证。

2018年一季度末,上海新昇300mm硅片正片通过上海华力微电子有限公司的认证并开始销售。2018年12月20日,上海新阳在互动平台上透露,上海新昇公司大硅片已通过中芯国际认证。上海新昇2018年底月产能达到10万片,2020年底前将实现月产30万片产能目标,最终将达到100万片的产能规模。

目前,硅片主流产品是12英寸,根据SUMCO的预测,300mm总需求将会从2018年的600万片/月增加到到2021年的720万片/月,复合增速约为6%。从2013-2018年,全球硅片出货量(应用于半导体生产)稳步增长,2018年全球硅片出货量为12733百万平方英尺,同比增长7.82%。

超净高纯试剂:又称湿化学品,是指主体成分纯度大于99.99%,杂质离子和微粒数符合严格要求的化学试剂。主要以上游硫酸、盐酸、氢氟酸、氨水、氢氧化钠、氢氧化钾、丙酮、乙醇、异丙醇等为原料,经过预处理、过滤、提纯等工艺生产的得到纯度高产品。在半导体领域主要用于芯片的清洗和腐蚀,同时在硅晶圆的清洗中也起到重要作用。其纯度和洁净度对集成电路成品率、电性能及可靠性有十分重要的影响。

SEMI(国际半导体设备和材料协会)专门制定、规范超净高纯试剂的国际统一标准-SEMI标准。按照SEMI等级的分类,G1等级属于低档产品,G2等级属于中低档产品,G3等级属于中高档产品,G4和G5等级则属于高档产品。随着集成电路制作要求的提高,对工艺中所需的湿电子化学品纯度的要求也不断提高。对于半导体材料领域,12寸制程中湿电子化学品技术等级需求一般在G3级以上。

应用于半导体的超净高纯试剂,全球主要企业有德国巴斯夫,美国亚什兰化学、Arch化学,日本关东化学、三菱化学、京都化工、住友化学、和光纯药工业,***鑫林科技,韩国东友精细化工等,上述公司占全球市场份额的85%以上。

目前,国内生产超净高纯试剂的企业中产品达到国际标准且具有一定生产量的企业有30多家,国内超净高纯试剂产品技术等级主要集中在G2级以下,国内江化微、晶瑞股份等企业部分产品已达到G3、G4级别,晶瑞股份超纯双氧水已达G5级别,部分产品已经实现进口替代。

我国内资企业产超净高纯试剂在6英寸及6英寸以下晶圆市场上的国产化率已提高到80%,而8英寸及8英寸以上晶圆加工的市场上,其国产化率由2012年约8%左右缓慢增长到2014年的10%左右。超净高纯试剂产能方面,晶瑞股份产能3.87万吨,江化微产能3.24万吨。

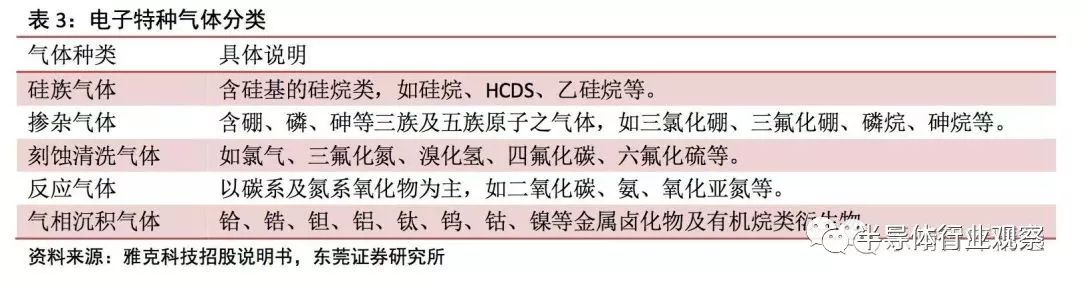

电子气体:电子气体在电子产品制程工艺中广泛应用于薄膜、蚀刻、掺杂等工艺,被称为半导体、平面显示等材料的“粮食”和“源”。电子特种气体又可划分为掺杂气、外延气、离子注入用气、LED用气、蚀刻用气、化学汽相沉淀用气、载运和稀释气体等几大类,种类繁多,在半导体工业中应用的有110余种电子气体,常用的有20-30种。

电子特种气体行业集中度高,主要企业有美国空气化工、美国普莱克斯、德国林德集团、法国液化空气和日本大阳日酸株式会社,五大气体公司占有全球90%以上的市场份额,上述企业也占据了我国电子特种气体的主要市场份额。

国产电子气体已开始占据一定的市场份额,经过多年发展,国内已有部分企业在部分产品方面攻克技术难关。

四川科美特生产的四氟化碳进入台积电12寸台南28nm晶圆加工生产线,目前公司已经被上市公司雅克科技收购;金宏气体自主研发7N电子级超纯氨打破国外垄断,主要上市公司有雅克科技、南大光电、巨化股份。

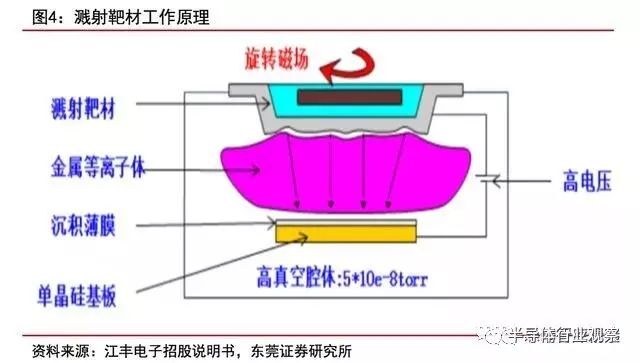

靶材:半导体行业生产领域,靶材是溅射工艺中必不可少的重要原材料。溅射工艺是制备电子薄膜材料的主要技术之一,它利用离子源产生的离子轰击固体表面,使固体表面的原子离开固体并沉积在基底表面,被轰击的固体称为溅射靶材。

靶极按照成分不同可分为金属靶极(纯金属铝、钛、铜、钽等)、合金靶极(镍铬合金、镍钴合金等)和陶瓷化合物靶极(氧化物、硅化物、碳化物、硫化物等)。半导体晶圆制造中200nm(8寸)及以下晶圆制造通常以铝制程为主,使用的靶材以铝、钛元素为主。300nm(12寸)晶圆制造,多使用先进的铜互连技术,主要使用铜、钽靶材。

半导体芯片对溅射靶材的金属材料纯度、内部微观结构等方面都设定了极其苛刻的标准,长期以来一直被美、日的跨国公司所垄断,我国的超高纯金属材料及溅射靶材严重依赖进口。目前,江丰电子产品进入台积电、中芯国际和日本三菱等国际一流晶圆加工企业供应链,在16纳米技术节点实现批量供货,成功打破了美、日跨国公司的垄断格局,填补了我国电子材料行业的空白。

光刻胶:指通过紫外光、准分子激光、电子束、离子束、X射线等光源的照射或辐射,其溶解度发生变化的耐蚀刻薄膜材料。

其溶解度发生变化的耐蚀刻薄膜材料。根据在显影过程中曝光区域的去除或保留,分为正像光刻胶和负像光刻胶。随着分辨率越来越高,光刻胶曝光波长不断缩短,由紫外宽谱向G线(436nm)→I线(365nm)→KrF(248nm)→ArF(193nm)→F2(157nm)→极紫外光EUV的方向转移。

我国光刻胶生产基本上被外资把控,并且集中在低端市场。据中国产业信息数据,2015年我国光刻胶产量为9.75万吨,其中中低端产品PCB光刻胶产值占比为94.4%,而LCD和半导体用光刻胶产值占比分别仅为2.7%和1.6%,半导体光刻胶严重依赖进口。

另外,2015年我国光刻胶前五大公司分别***长兴化学、日立化成、日本旭化成、美国杜邦及***长春化工,均是外资或合资企业,上述五大企业市场份额达到89.7%,内资企业市场份额不足10%。光刻胶主要上市公司有晶瑞股份、飞凯材料。

半导体产业加速向国内转移

半导体材料主要应用于集成电路,我国集成电路应用领域主要为计算机、网络通信、消费电子、汽车电子、工业控制等,前三者合计占比达83%。2015年,随着《国家集成电路产业发展推进纲要》等一系列政策落地实施,国家集成电路产业投资基金开始运作,中国集成电路产业保持了高速增长。

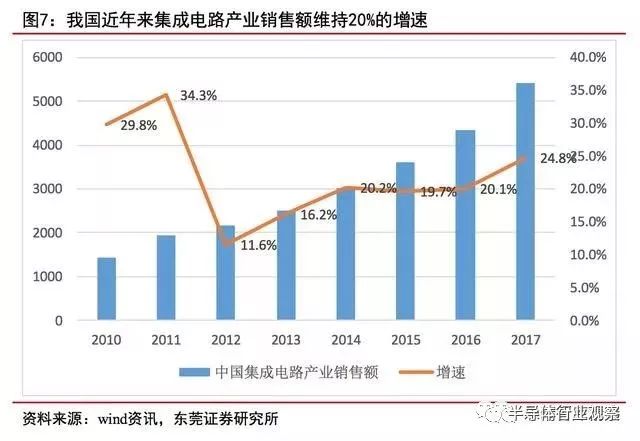

根据中国半导体行业协会统计,2015年中国集成电路产业销售额达到3609.8亿,同比增长19.7%;2016年中国集成电路产业销售额达到4335.5亿元,同比增长20.1%;2017年中国集成电路产业销售额达到5411.3亿元,同比增长24.8%;2018年1-9月中国集成电路产业销售额达到4461.5亿元,同比增长22.4%。预计到2020年中国半导体行业维持20%以上的增速。

2014年6月,国家发布《国家集成电路产业发展推进纲要》;2014年9月,为了贯彻《国家集成电路产业发展推进纲要》,正式国家集成电路产业投资基金,由国开金融、中国烟草、中国移动、紫光通信、华芯投资等企业发起,初期规模1200亿元,截止2017年6月规模已达到1387亿元。

国家大基金董事长王占甫表示,截至2017年11月30日,大基金累计有效决策62个项目,涉及46家企业;累计有效承诺额1063亿元,实际出资794亿元。目前大基金在制造、设计、封测、装备材料等产业链各环节投资布局全覆盖,各环节承诺投资占总投资的比重分别为63%、20%、10%、7%。

前三位企业的投资占比达70%以上,有力推动龙头企业核心竞争力提升。最新资料显示,大基金一期已投67个项目,累计项目承诺投资额达1188亿元,实际出资为818亿元。

目前大基金第二期方案已上报国务院并获批,正在募集阶段。大基金二期筹资规模有望超过一期,预计在1500亿-2000亿元。按照1:3的撬动社会资本比例,一期加二期总规模预计超过1万亿元,这将带动国内集成电路产业加速发展。

另外,由于各地方政府对半导体产业支持力度加大,英特尔、联电、力晶、三星、海力士、中芯国际等大厂纷纷加码晶圆厂建设,根据SEMI统计,在2017-2019年间,预计全球新建62条晶圆加工产线,其中在中国境内新建数量达到26条,其中2018年,中国大陆计划投产的12寸晶圆厂就达10座以上;各大IC制造业厂商都加码中国市场,扩张IC制造产能。半导体制造每一个环节都离不开半导体材料,对半导体材料的需求将随着增加,上游半导体材料将确定性受益。

芯片进口替代空间巨大,半导体材料受益

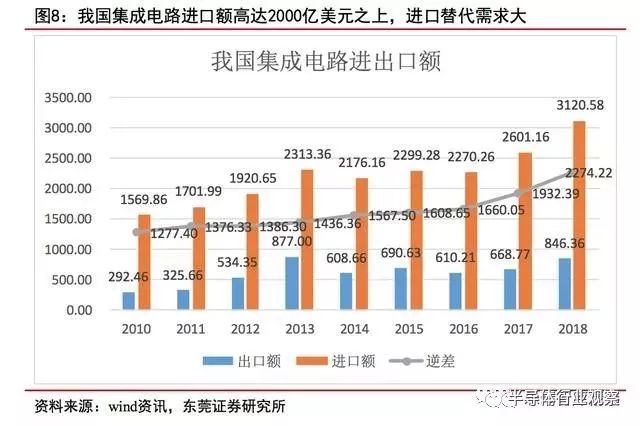

由于我国半导体市场需求巨大,而国内很大一部分不能供给,致使我国集成电路(俗称芯片)进口金额巨大,近几年芯片进口额稳定在2000亿美元以上,2017年我国芯片进口额为2601.16亿美元,同比增长14.6%;2018年我国芯片进口额为3120.58亿美元,同比增长19.8%。

根据海关数据统计,我国近十年芯片进口额每年都超过原油进口额,2018年我国原油进口额为2402.62亿美元,芯片继续是我国第一大进口商品。

贸易逆差逐年扩大,2010年集成电路贸易逆差1277.4亿美元,而在2017年集成电路贸易逆差增长到1932.4亿美元,2018年集成电路贸易逆差2274.22亿美元。如此大的贸易逆差反映出我国集成电路市场长期严重供不应求,进口替代的市场空间巨大。

-

第三代半导体产业高速发展2024-12-16 1343

-

第三代半导体材料有哪些2023-02-07 6713

-

中国第三代半导体名单!精选资料分享2021-07-27 8462

-

碳化硅基板——三代半导体的领军者2021-01-12 4261

-

新材SiC如何扬帆第三代半导体浪潮?2020-11-30 3964

-

什么是第三代半导体?一、二、三代半导体什么区别?2020-11-29 92688

-

为什么说第三代半导体是中国大陆半导体的希望?2020-09-29 6542

-

什么是第三代半导体?第三代半导体受市场关注2020-09-21 4513

-

国内半导体企业应向IDM模式转型?2020-08-21 2387

-

第三代半导体产业应用市场呈现快速增长的态势2019-08-01 4503

-

半导体材料的中国机遇2019-06-08 4997

-

第三代半导体材料特点及资料介绍2018-05-30 36509

-

电子产业稳步增长 电子元件集成电路高速增长2017-11-28 3737

-

第三代半导体科普,国产任重道远2017-05-15 5727

全部0条评论

快来发表一下你的评论吧 !