泛在电力物联网将为电力信息化建设带来新动能

智能电网

描述

目前,坚强智能电网建设进入收尾阶段,泛在电力物联网战略的出台保障了电网投资的连续性,并为我国电力信息化的建设提供了新动能。泛在电力物联网建设内容维度更广,建设期更为集中,相较于坚强智能电网,对建设前期阶段将产生更强的推动力。

2019年国家电网计划电网投资5126亿元,较2018年电网投资额同比增长4.84%,电网投资阶段性加速拐点已初步显现。受益于泛在电力物联网战略,2019-2021年泛在电力物联网初步建设期间,国网电网投资额有望加速增长,推动电力信息化的持续发展。

政策实质性推动,以BIM为核心的三维设计迎来发展良机

2018年7月,国家电网发布585号文,指出从2018年下半年开始,公司新建35kV及以上输变电工程全面应用三维设计。此后,国网关于三维设计的政策频出,并更多地聚焦于执行层面,电力三维设计得到了实质性的政策推动,三维设计服务市场迎来发展良机。

公司提前布局三维设计,不断丰富以BIM为核心的三维设计产品线,2018年推出了变电站BIM设计软件、输电线路BIM设计软件、三维电缆BIM设计等三款BIM三维设计软件。2019年Q1,公司产品化的三维设计软件销售量增加,以BIM为核心的三维设计对公司业绩的带动效果已初步显现。未来,以BIM为核心的三维设计将有望持续拉动公司业绩增长。

“十三五”临近收官,配网信息化建设进程有望加速

配网建设在规划之初,“十三五”后期的建设任务则被安排更重,且前期配网建设步伐缓慢,2015至2017年间,全国配网投资整体未达预期。 “十三五”临近收官,为完成配网投资任务,后半程更需发力追赶补进度。目前,配网建设已有加速迹象,国网2018年配电自动化覆盖率超预期完成任务,第四批增量配电试点提升到了“支持民营企业发展”的高度,配网投资将有望继续加速。公司不断优化产品与服务,加强电力能源互联网生态圈建设,各项业务将全面受益配网信息化高速发展。

盈利预测与估值:

预计公司2019/2020/2021年净利润为3.81/5.19/6.82亿元,对应EPS为0.63/0.86/1.12元。采用PE估值法,2019年公司对应市值约114.60亿元,对应股价18.90元。

电网建设力度不及预期;技术研发进度不及预期。

1. 接棒坚强智能电网,泛在物联网建设保障电网投资连续性

坚强智能电网建设收尾,泛在电力物联网接棒。国家电网于2009年提出坚强智能电网战略,目标至2020年全面建成,经历了前期10年的建设,目前坚强智能电网建设投资高峰期已过,整体进入收尾阶段。

2019年3月,国家电网在泛在电力物联网建设工作部署电视电话会议上,首次明确了泛在电力物联网的定义,指出公司最紧迫、最重要的任务就是加快推进泛在电力物联网建设。泛在电力物联网战略在当下时间点的出台,有效防止了坚强智能电网建设收尾阶段我国电网投资有可能出现的断档,保障了电网投资的连续性,并为我国电力信息化的建设提供了新的动能。

1.2 泛在物联网建设内容维度更广,建设期更为集中

相较于坚强智能电网,泛在物联网在时间和内容两个维度上具有更强的动能。从战略维度上看,泛在电力物联网和坚强智能电网作为“三型两网”中“两网”的共同组成部分,战略高度是一致的。从时间维度上看,坚强智能电网分为3个阶段,建设周期共12年,建设高峰期集中于2011-2015年的“十二五”规划阶段,泛在电力物联网则分为2个阶段,建设周期共6年,时间更短,建设高峰期更为集中,主要集中于2019-2021年的第一阶段。从内容维度看,坚强智能电网主要面向的是能源链中电力系统的内部数据,泛在电力物联网则是以物理电力系统外部的电力相关信息为核心,范围更广,涉及数据量更为庞大。

因此,更广的内容以及更集中的建设期使得泛在电力物联网战略的推出相较于坚强智能电网,对建设前期阶段具有更强的推动力。

控股股东翁康先生持有苏州麦迪美创投资管理有限公司 0.40%股份,直接及间接持有公司股份合计比例为14.90%。严黄红为控股股东的一致行动人,直接持有公司9.56%的股份,控股股东及其一致行动人合计持有公司的股份比例24.46%。

1.3 受益泛在物联网建设,电力信息化投资有望迎加速拐点

在经历了2011-2015年坚强智能电网全面建设阶段的电网投资高增长后,国网电网投资增速不断趋缓,2016-2018年期间,国网电网投资每年维持在4900亿元左右的水平。在《国家电网2018年社会责任报告》中,国家电网承诺,2019年计划电网投资5126亿元,较2018年电网投资额同比增长4.84%,电网投资阶段性加速拐点已初步显现。受益于泛在电力物联网战略,2019-2021年泛在电力物联网初步建设期间,国网电网投资额有望加速增长,推动电力信息化的持续发展。

2. 政策实质性推动,以BIM为核心的三维设计迎来发展良机

2.1 政策频出,电力三维设计获实质性推动

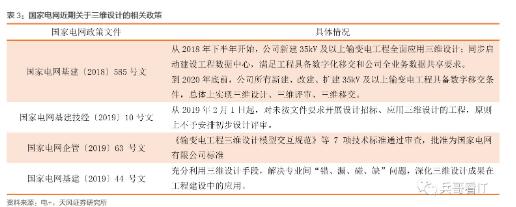

2018年7月,国家电网发布关于输变电工程三维设计的国家电网基建〔2018〕585号文,指出从2018年下半年开始,公司新建35kV及以上输变电工程全面应用三维设计,到2020年底前,公司所有新建、改建、扩建35kV及以上输变电工程具备数字移交条件,总体上实现三维设计、三维评审、三维移交。

585号文的发布为三维设计设定了时间线,拉开了三维设计全面应用的序幕,此后国网关于三维设计的政策频出。国网基建技经〔2019〕10号文明确2019年2月1日起,对未按文件要求开展设计招标、应用三维设计的工程,原则上不予安排初步设计评审;国网企管〔2019〕63 号文对三维设计7项技术标准通过审查,于2019年2月15日正式开始实施;国网基建〔2019〕44 号文强调充分利用三维设计手段,解决专业间“错、漏、碰、缺”问题,深化三维设计成果在工程建设中的应用。国网近期的密集政策已更多地聚焦于执行层面,电力三维设计得到了实质性的政策推动,三维设计服务市场迎来发展良机。

2.2 丰富以BIM为核心的三维设计产品线,业绩带动效果初现

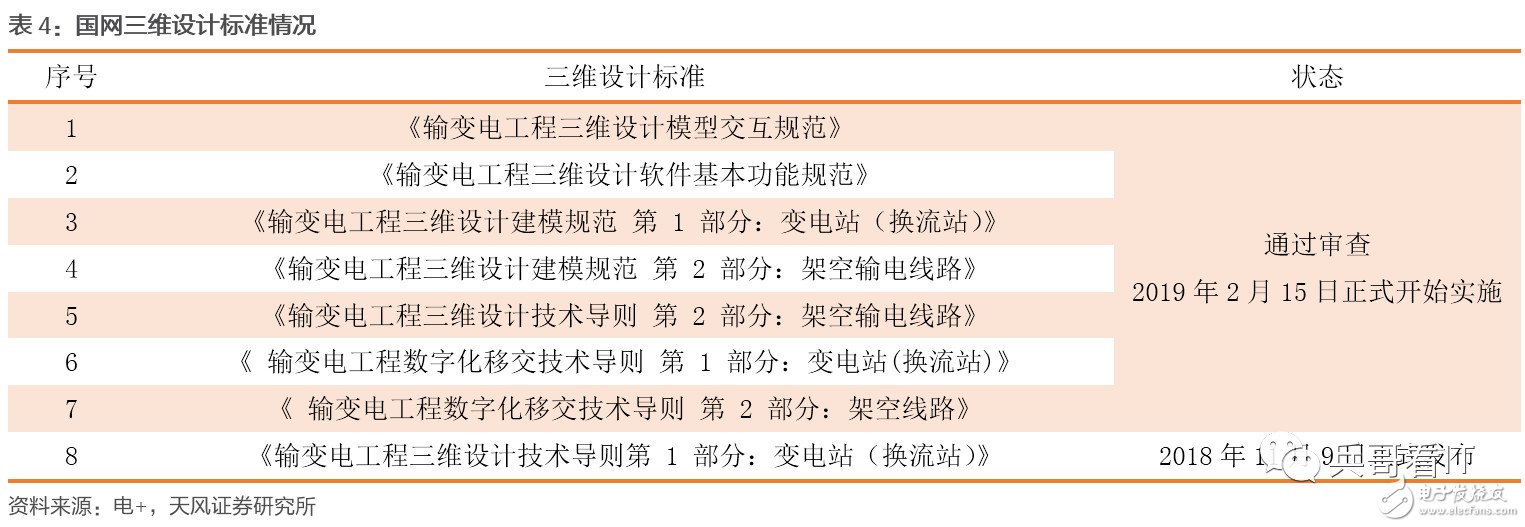

恒华提前布局三维设计,不断丰富以BIM为核心的三维设计产品线。公司牢牢把握国网在新建35kV及以上输变电工程全面应用三维设计的行业趋势,以基于BIM的三维设计为切入点,提前布局研发,将BIM技术应用在电网资产建设和管理的全生命周期。2018年,公司推出了变电站BIM设计软件、输电线路BIM设计软件、三维电缆BIM设计等三款BIM三维设计软件,三维设计产品线不断丰富。此外,公司于2018年5月上线试运行“在线设计院”产品,设计业务再上台阶。

前期加强BIM软件产品研发为公司建立起先发优势,三维设计服务市场不断拓展。2019年1季度,公司产品化的三维设计软件销售量增加,以BIM为核心的三维设计对公司业绩的带动效果已初步显现。未来,随着国网三维设计应用的持续推动及公司三维设计软件的不断迭代更新,以BIM为核心的三维设计将有望持续拉动公司业绩增长。

3. “十三五”临近收官,配网信息化建设进程有望加速

3.1配网建设前半程不及预期,后半程有望加速追赶

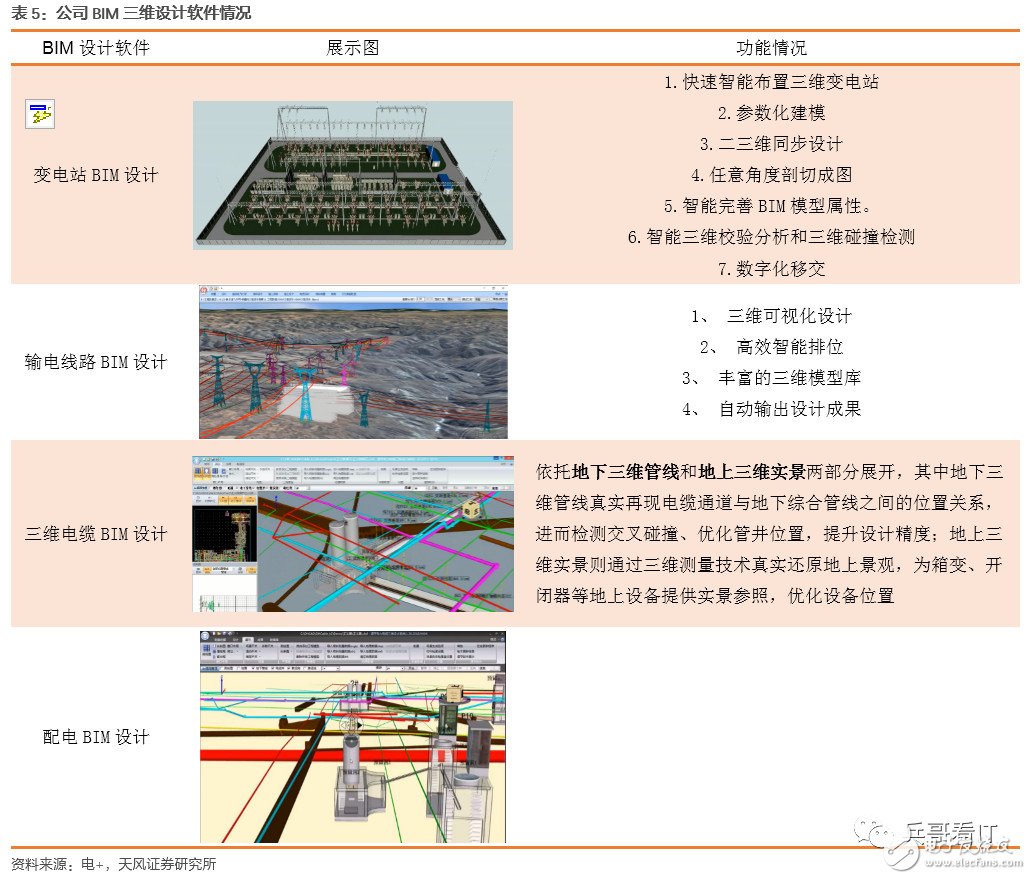

配网建设重心在规划时总体靠后。《配电网建设改造行动计划(2015—2020年)》行动目标中指出,配电自动化覆盖率由2014年的20%,至2017年达到50%,至2020年达到90%,配电通信网覆盖率由2014年的40%,至2017年达到60%,至2020年达到95%。比较这两项指标的任务安排可以看出,在规划之初,配网建设在“十三五”后期的建设任务更重。

配网建设前半程不及预期,后半程更需发力追赶补进度。《配电网建设改造行动计划(2015—2020年)》明确任务,2015-2020年配电网建设改造投资不低于2万亿元,其中2015年配网投资不低于3000亿元,“十三五”期间累计投资不低于1.7万亿元。据我们测算,2015年实际配网投资不超过2700亿元,显著低于3000亿元的任务目标,2015至2017年间,全国配网投资整体未达预期。目前,“十三五”临近收官,配网投资除需完成“十三五”期间累计投资不低于1.7万亿元的目标,还需补上2015年未完成的部分。

2018年至今,配网建设已有加速迹象。国网原承诺2018年配电自动化覆盖率达到60%,后超预期完成任务,2018年配电自动化覆盖率最终达到64.88%。2018年底,国家发改委、国家能源局发布了《关于请报送第四批增量配电业务改革试点项目的通知》,首次将增量配电试点改革的意义提升到了“支持民营企业发展”的高度,并明确在目前已基本实现地级以上城市全覆盖的基础上,将试点向县域延伸。未来,配网投资将有望继续加速追赶进度。

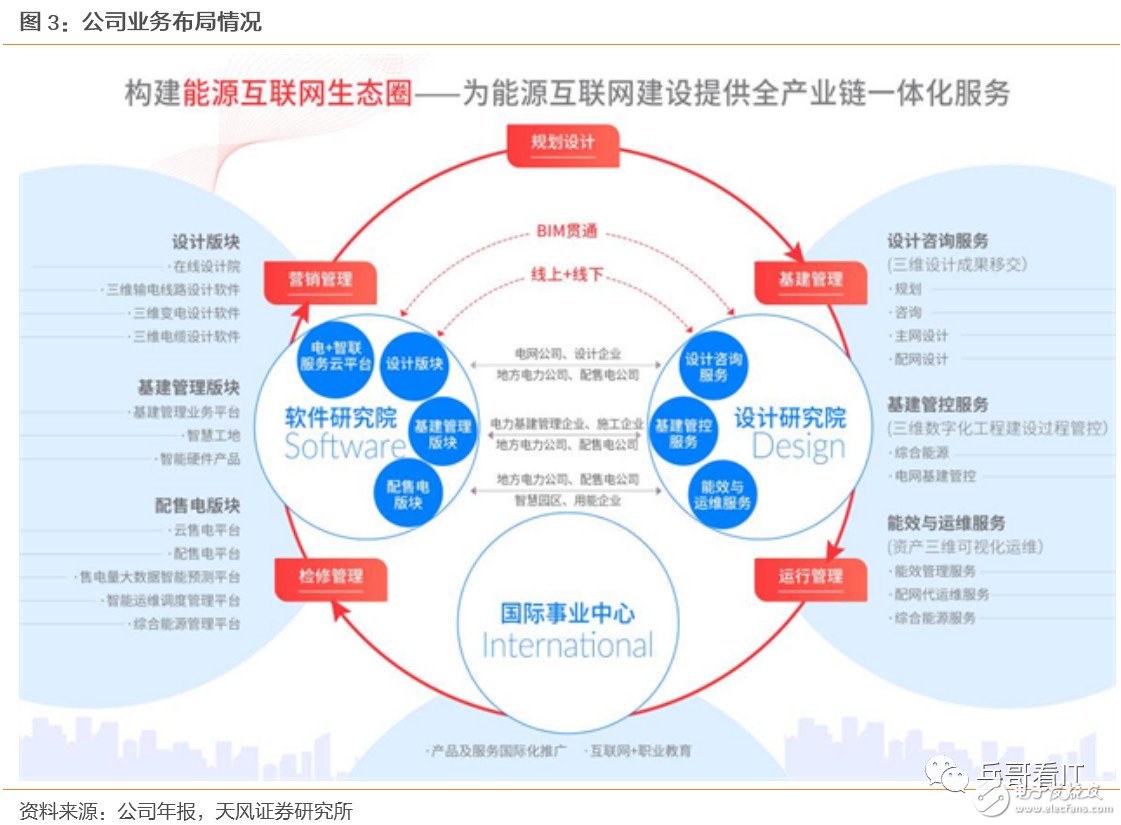

3.2.业务协同性强,全面受益配网信息化高速发展

加强电力能源互联网生态圈建设,不断优化产品与服务。公司提供覆盖电网规划设计、基建管理、运行管理、检修管理和营销管理全生命周期的SaaS产品,致力于能源互联网生态圈的构建。基建管理板块,公司不断进行产品优化,2018年6月智慧工地SaaS产品上线试运行。配售电板块,智能运维调度管理平台、综合能源管理平台于2018年7月上线试运行,并对云售电和配售电产品进行了研发升级。

公司各项业务将全面受益配网信息化高速发展。2018年,公司设计业务、基建管理业务、配售电业务等三大主营业务收入分别增长2.08%、19.65%、166.56%。目前,公司EPC项目进展顺利,基建管理板块业务将直接受益于配网投资加速,未来业绩有望持续保持高增。配售电方面,公司是全国首家配售电全产业链供应商,近年来不断利用配网侧优势向售电侧延伸,配网投资加速将巩固公司配网侧优势,提升公司配售电一体化平台的产品竞争力,带动公司配售电业务的长期发展。

4. 盈利预测与估值

关键假设:

1.电力三维设计业务受益政策强推动,收入规模加速增长。

2.国内配网投资力度加大,基建管理及配售电业务保持平稳增长。

3.三大费用总体保持稳定。

备考估值:

公司配网信息化建设优势明显,三维设计业务前期准备充分,受益于三维设计业务政策实质性推动及配网投资补进度,营收增长速度快,看好公司业务发展前景。预计公司2019/2020/2021年净利润为3.81、5.19、6.82亿元,对应EPS为0.63、0.86、1.12元。参考同类公司估值,同类公司2019年平均估值为30.6倍,我们给予公司2019年30XP/E,目标价18.90元,对应市值114.6亿元,维持“买入”评级。

1.电网建设力度不及预期;

2.技术研发进度不及预期。

财务预测摘要

-

浅谈泛在电力物联网的研究与应用2024-06-03 1272

-

浅谈泛在电力物联网下的电力营销2021-12-30 964

-

Spread JS 在“ 泛在电力物联网”信息化建设 中发挥的作用2020-01-14 3145

-

什么是“泛在电力物联网”?2020-01-11 5291

-

泛在电力物联网体系的建设可以带来什么益处2019-10-30 1376

-

泛在电力物联网的建设关键点在哪里2019-10-14 983

-

泛在电力物联网相关产业最近为什么会迎来大爆发2019-09-24 934

-

泛在电力物联网建设进入大规模招标阶段2019-09-10 2900

-

为什么要加快泛在电力物联网建设2019-06-05 2129

-

泛在电力物联网2019年建设方案概述2019-05-30 5824

-

泛在电力物联网是什么2019-05-28 8223

-

泛在电力物联网2019年这么干2019-04-28 4545

-

火爆两会的“泛在电力物联网”是什么?2019-03-27 2149

-

下一个万亿级市场,什么是“泛在电力物联网”?2019-03-15 11352

全部0条评论

快来发表一下你的评论吧 !