覆铜板行业集中度极高 成本传导能力强

电子说

描述

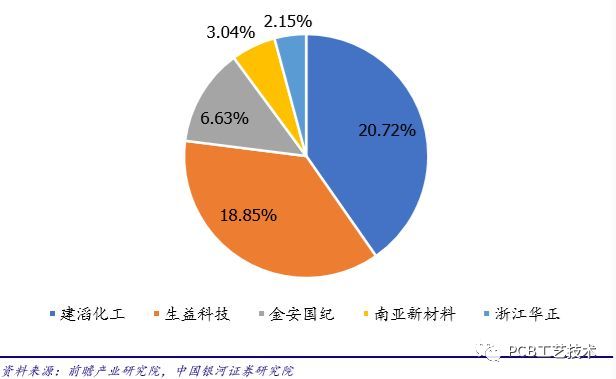

覆铜板主要由铜箔、玻纤布和树脂构成,而 覆铜板行业集中度较高,尤其是中高端覆铜板供应商较少,全球前十(按照产值排名)刚性覆 铜板厂商的市占率在 75%以上,而 PCB 全球前十公司市占率为 53%左右,国内前五覆铜板厂商市占率在 51.39%左右;覆铜板行业相对 PCB 行业集中度更高,覆铜板厂商对下游的议价能力更强,原材料如铜箔、玻纤布和树脂的涨价能较好地传导至下游 PCB 厂商。

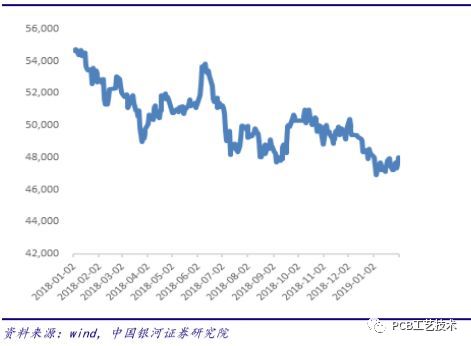

铜价近期有所上涨,将传导至覆铜板及铜箔等成本端。在中高端 PCB 制造中对铜箔质量 有较高要求,而由于生产高质量铜箔的设备特别是关键零部件需要进口且周期长,因此铜箔产 能扩大不仅投资较大且平均周期至少一年以上,产能增长能力慢。铜价自 2018 年下半年开始 进入降价周期,但从年初以来已出现不小的反弹,铜价上涨将传导至覆铜板及铜箔等成本端。

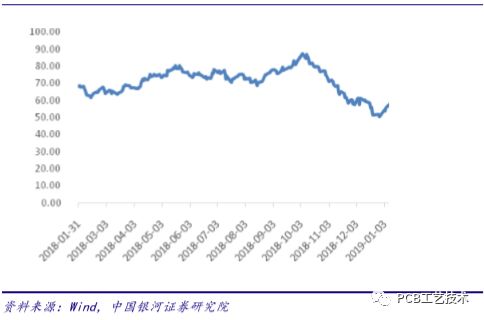

玻纤行业市场集中度较高,周期性趋冷和环保限产使供给紧张。玻纤纱由硅砂等原料在 窑中煅烧成液态,通过极细小的合金喷嘴拉成极细玻纤,再将几百根玻纤缠绞成玻纤纱。窑的 建设投资巨大,3 万吨的窑炉需要 4 亿人民币,新建窑炉需要 18 个月,为资本密集型产业。 其行业集中度较高,我国前五大厂商中国巨石、泰山玻纤、重庆国际、山东玻纤、四川微玻和 长海股份集中了 80%以上的产能。从供给端看,玻纤电子纱/电子布前期市场持续低迷,项目 订单减少,部分供给厂商玻纤池窑陆续关停,且在新的产业政策下,环保限产使部分中低端不 合规企业出清;在短期内产能被压缩,供给相对紧张。

环氧树脂上游材料走高,结合环保压力压缩产能。合成树脂具有较好的力学性能、电性 能和黏结性能,是覆铜板的重要构成材料之一。不同类型的 PCB 对树脂的需求不一。单/双面 板、多层板及 HDI 等主要采用酚醛树脂和环氧树脂,高速 /高频制板主要使用 PTFE;目前中 国大陆与中国***的供应商主要提供酚醛树脂和环氧树脂。环氧树脂上游原材料(氧氯丙烷、 双酚 A 等)与全球原油价格走势紧密相关,页岩油成本和船燃新规等可能在 2019 年激化原油 供需矛盾,环氧树脂仍然存在一定涨价压力。

环保方面主要是黄山、山东等地多家厂商环保要求不符合,导致减产和停产,或是因环保 要求而需改进工艺,购置新机器等提高生产成本,从而促进了环氧树脂价格继续上涨。

上游原材料面临涨价压力,成本可传导至下游客户形成闭环。铜箔、玻纤布和环氧树脂 等覆铜板原材料的价格面临上涨压力,同时,通信用 PCB 面临高速高频化的特点,要求覆铜板 上游树脂材料选取和加工工艺成本增加也进一步加剧覆铜板涨价,而覆铜板厂商市场集中度较 PCB 高,覆铜板厂商可将成本上涨传导至 PCB 厂商。

国内中高端 PCB 制造龙头多主打通信领域、工控医疗和消费电子领域,供应市场集中度较 高,对下游拥有一定的议价权。且中高端 PCB 产品认证周期较长,下游客户一旦选定供应商不 会轻易更换,对已经进入供应体系的 PCB 厂商有一定依赖性。以中高端通信领域而言,通信 PCB 客户认证周期较长,制造工艺技术壁垒较高,从工艺开发到形成产品需要三年以上的时间; 因此龙头厂商议价能力较强,未来新增订单有望实现价格传导,实现业绩增长。

-

动力电池Top10电池厂商的市场集中度呈现加速趋势2024-04-15 2585

-

连接器行业最新状况:竞争充分,行业集中度不断提升2023-05-12 1085

-

覆铜板市场概况2023-01-10 2948

-

我国动力电池行业市场集中度逐步提升 整合进程还将进一步加速2019-11-21 754

-

覆铜板行业集中度极高,成本传导能力强2019-05-16 4454

-

铜价近期有所上涨,将传导至覆铜板及铜箔等成本端2019-05-10 5657

-

PCB行业门槛逐渐变高_行业集中度有望逐渐提升2018-07-24 4289

-

覆铜板是什么_覆铜板的分类总结2018-05-02 28097

-

LED芯片产业未来会怎样?关于产业集中度有两种常用的测量方法2018-04-26 7890

-

覆铜板是什么_覆铜板怎么用2018-03-23 46450

-

行业分析:2012年电子元器件供应集中度下降2012-04-13 643

-

常用覆铜板知识2009-04-07 3151

全部0条评论

快来发表一下你的评论吧 !