2021功率半导体发展趋势

电子说

描述

前言:2020年已到尾声,一年的挑战和不安都在近期变成了一份份财报,或悲观或乐观。2020年发生的种种,如疫情、复杂的国际形势等,就像被打开的潘多拉魔盒。

藏在盒底的希望,又以不同的形式存在行业人士的心中,在2021年即将到来之际,这种希望呼之欲出。

市场需求旺盛助推未来成长

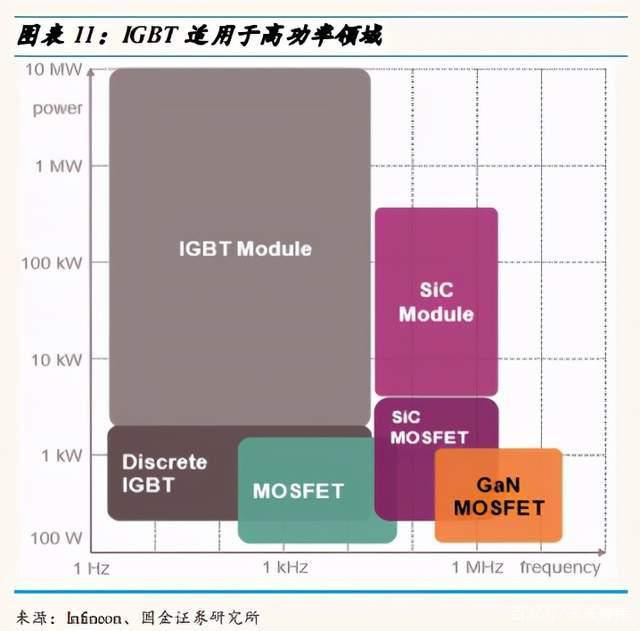

功率半导体器件在电源管理行业应用越来越广泛,未来工控、新能源、变频家电、数据中心、5G、IOT等领域将是功率半导体器件快速增长的核心领域,IGBT需求量将持续增加。

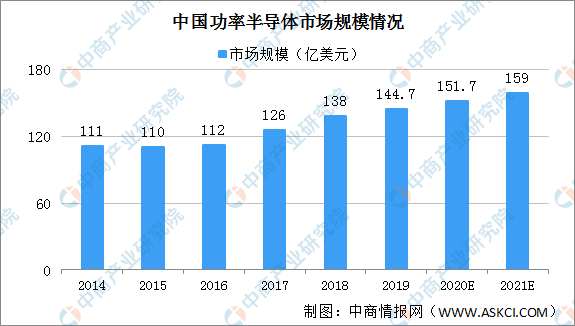

功率半导体广泛应用于各类电子类产品,2019年功率半导体市场规模为175亿美元,Yole预测,2025年市场规模预计为225亿美元,2019-2025年均增长率预计为4.3%。

①消费电子及通信设备的种类繁多,电脑、手机等产品在电源控制及转换方面,均需要使用功率芯片。

②通信行业也是功率芯片的一大终端市场,5G将成为功率芯片在通信市场的增长动力,预计到2023年市场规模将达到562亿美元,复合增长率约10%。

③新增功率器件价值量主要来自于汽车的电力控制,电力驱动和电池三大系统,随着纯电动车型的增多,汽车功率半导体器件将迎来量价齐升。

④当前消费电子行业IOT发展日盛,除手机之外的TWS(无线耳机)2020年销量较好。

⑤智能手表、笔记本电脑等相关周边产品也将带动整个消费电子领域持续高景气,进而传导至上游半导体领域。

2021年需求增长+涨价+国产替代

2019年5月开始,外部环境对我国科技产业的影响持续加深,半导体产业受到多方面的打压。

华为在欧美市场拓展停滞,生产供应体系遭到严重破坏,半导体等领域在设计、制造、设备、材料等方面均受到不同程度的限制。

加之受到全球新冠疫情影响,2020年全球功率半导体将出现下滑,QYResearch预测2020年同比下滑9.1%,2021年有望在5G手机、电动汽车及IOT的需求带动下同比增长8.1%。

2020年Q4,英飞凌、意法半导体、Diodes的安森美功率半导体产品交货期普遍延长,部分MOSFET产品涨价趋势明显。

根据Yole数据,2019年全球功率器件市场规模为175亿美元,中国产业信息网预计到2023年达到221.5亿美元,复合增长率为6.07%。

随着疫情稳步边际改善,下游汽车、家电、工控、消费电子等行业逐渐复苏,对功率半导体器件需求明显回升,下游补库存需求旺盛。

而头部厂商更易产生规模效益和更低的渠道成本,未来受益国产替代进程市场份额提升将更为显著。

2021年功率半导体将在需求增长+涨价+国产替代的利好驱动下迎来发展良机,产业链积极受益。

国内厂商相比国外头部厂商收入体量和份额低,有望伴随细分市场的高速成长带来较大的业绩弹性。

MOSFET、IGBT未来五年增长强劲

当前缺货严重的情况下,MOSFET涨价趋势已现,预计功率器件先从渠道开始涨价,然后逐渐演变成全行业的价格逐次上调,带来整体行业利润的显著增长。

受益于新能源及工控行业的快速发展,预测在2025年,IGBT模组整体将会达到54亿美元,占整个功率半导体市场的24%。

随着5G带来的万物互联及基站、数据中心数量的迅猛增长,及汽车电子化程度的不断提升,MOSFET及IGBT有望持续放量,带动功率半导体市场实现较快增长。

预测2025年全球新能源汽车有望达到1100万辆,中国占50%,2030年有望达到2800万辆,2040年将达到5600万辆。近几年中国电动汽车发展较快,也带动了IGBT产业的发展。

未来,MOSFET和IGBT是未来5年增长最强劲的半导体功率器件。

2021年汽车、消费类电子等抑制性需求释放将带动功率半导体市场整体迎来复苏,预计市场整体收入将反弹至460亿美元,并在下游需求的持续带动下,有望实现未来4年年均5%的复合增速,稳步增长。

国内以斯达半导体为首的IGBT企业发展快速,在工控、电动汽车、风电、光伏、电力及高铁等领域逐渐取得突破,不断提升份额。

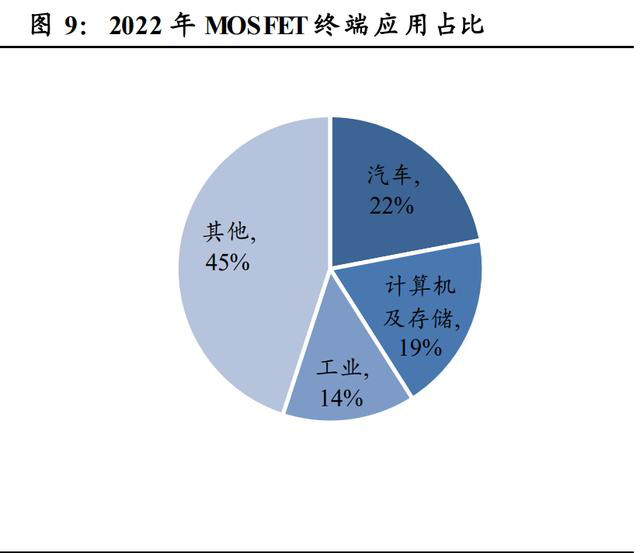

随着汽车电子化以及工业系统智能化程度的不断加深,预计到2022年MOSFET下游应用中,汽车占比为22%,计算机及存储占比为19%,工业占比为14%。

中长期来看,新能源汽车、工业自动化、可再生能源设施建设及新兴消费电子等领域将持续驱动行业增长。

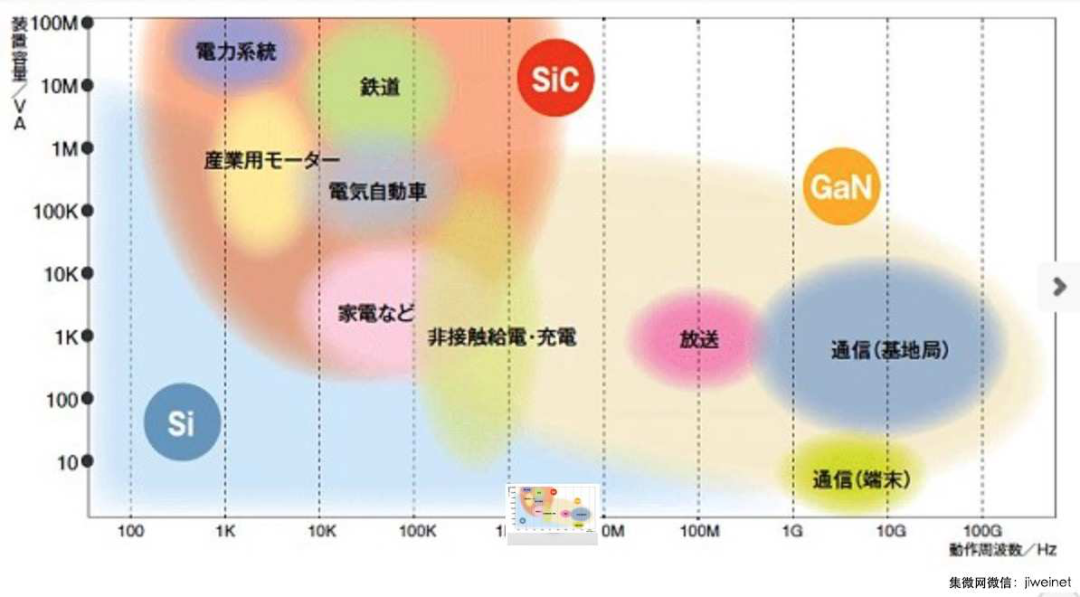

SiC和GaN功率半导体将并驾齐驱

全球SiC和GaN功率半导体的销售收入,预计未来十年,每年的市场收入以两位数增长,到2029年将超过50亿美元。

价格下降最终将刺激SiC MOSFET技术的更快采用。相比之下,GaN功率晶体管和GaN系统集成电路最近才出现在市场上。

从2021年起,SiC MOSFETs将以略快的速度增长,成为最畅销的分立SiC功率器件。同时,尽管SiCJFETs的可靠性、价格和性能都很好。

Omdia预计到2029年,全SiC功率模块将实现超过8.5亿美元的收入,因为它们将被优先用于混合动力和电动汽车动力系统逆变器。

相比之下,混合型SiC功率模块将主要用于光伏逆变器、不间断电源系统和其他工业应用,带来的增长速度要慢得多。

替代空间巨大,国内企业奋起直追

国内的功率器件龙头企业,华润微、斯达半导体、新洁能、扬杰科技、华微电子、士兰微的年销售额与国际巨头们相差很大。

而且产品结构偏低端,表明中国功率器件的市场规模与自主化率严重不相匹配,国产替代的空间巨大。

我国半导体厂商主要为IDM模式,生产链较为完善,产品主要集中在二极管、低压MOS器件、晶闸管等低端领域,IGBT逐渐获得突破,生产工艺成熟且具有成本优势,行业中的龙头企业盈利水平远高于台湾地区厂商。

目前中国主要功率半导体厂商在境内共有29条功率半导体产线,6条在建及拟建产线,晶圆尺寸以8寸、6寸及6寸以下产能为主。

12寸产线方面,除了闻泰科技外,华虹半导体拥有一条爬坡产线,华润微拟建一条,士兰微规划投资170亿元建设2条12英寸产线。

目前各大晶圆代工厂的8英寸产能已经爆满,如国内8英寸代工厂如华虹、华润微产能利用率均接近满载,联电的8英寸晶圆代工产能更是满载到2021年下半年。

国内主流晶圆厂华虹半导体、华润微等目前均保持产能满载状态,代工订单排产至明年年中,行业涨价潮迭起。

联电2020下半年已针对新追加投片量的订单涨价10%,在2021年第一季度还会再调涨8英寸晶圆代工价格,其中,已经预订的产能将调涨5%-10%,后续追加投片量的订单,则以涨价后的价格再调涨10-20%。

随着全球经济的持续复苏,在新能源、家电、工控、消费电子等领域的需求拉动下,疫情后周期补库存的需求下,8寸代工厂的产能吃紧的现象将愈发严重,涨价预计持续到明年年中。

2021年1月闻泰科技“12英寸车规级功率半导体晶圆制造项目”在上海自由贸易试验区临港新片区开工。

该项目总投资120亿元人民币,预计年产晶圆片40万片,经封装、测试后的功率器件产品,可广泛应用于汽车电子、计算和通信设备等领域。

结尾:

功率半导体从原材料到设计、晶圆制造加工装备、封测,几乎可以实现全产业链国产化,对欧美技术或设备依赖度较小。

而中国是全球最大的功率半导体消费国,且增速明显高于全球,未来在新能源、工控、变频家电、IOT设备等需求下,中国需求增速将继续高于全球,行业稳健增长+国产替代。

所以,功率半导体将是半导体产业中,可以真正实现进口替代的主要领域之一,将实现率先发展。

责任编辑:xj

-

先进封装技术的发展趋势2018-11-23 3648

-

半导体工艺技术的发展趋势2019-07-05 4520

-

新兴的半导体技术发展趋势2019-07-24 2963

-

5G创新,半导体在未来的发展趋势将会如何?2019-12-03 3434

-

功率半导体模块的发展趋势如何?2020-04-07 4973

-

半导体芯片产业的发展趋势2021-02-04 12661

-

国外半导体设备现状与发展趋势2009-04-07 1025

-

电力半导体模块及其发展趋势2009-07-10 3572

-

节能省电,下一代功率半导体的发展趋势2012-12-03 2566

-

从并购潮看半导体产业的发展趋势2021-03-08 4086

-

大功率半导体激光器封装技术发展趋势及面临的挑战2021-04-28 1541

-

张波教授论述功率半导体的现状及发展趋势2021-12-01 6890

-

半导体工艺与制造装备技术发展趋势2023-05-23 2564

-

浅析半导体激光器的发展趋势2025-02-26 1869

-

2025年功率半导体的五大发展趋势2025-03-04 2232

全部0条评论

快来发表一下你的评论吧 !