【核芯观察】汽车MCU产业链分析(中)

【核芯观察】汽车MCU产业链分析(中)

描述

前言:【核芯观察】是电子发烧友编辑部出品的深度系列专栏,目的是用最直观的方式令读者尽快理解电子产业架构,理清上、中、下游的各个环节,同时迅速了解各大细分环节中的行业现状。本期【核芯观察】,将对近年较为火热的汽车MCU产业进行梳理分析,主要对汽车MCU的类型、上游产能、市场规模、主要企业等方面进行整理,以及分析国内外主要厂商的产品线差异。本期我们主要梳理汽车MCU产业链上下游厂商,并对中游部分的芯片设计、晶圆代工、封装测试等进行深度解析。

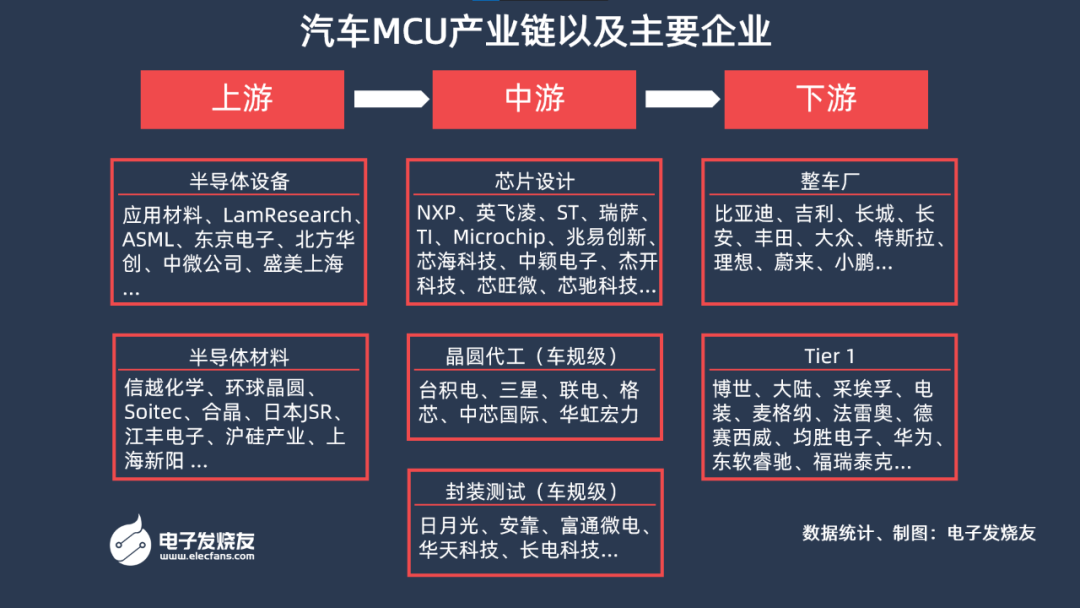

汽车MCU产业链上下游厂商梳理

在汽车MCU的产业链中,芯片设计公司也就是MCU原厂处于中游位置,全球主要的汽车MCU厂商几乎都具备IDM能力,不过出于成本考虑,在进行产能调整时部分IDM厂商也会选择第三方晶圆代工;上游主要是半导体设备以及硅片、光刻胶等原材料;下游则是主要不同的终端应用。

因此我们可以将MCU的产业链简单分为上游原材料设备、中游设计制造、下游应用三个方面。

汽车MCU产业链,与一般的消费和工业用芯片产业链不同之处主要在晶圆制造以及封装测试部分。由于对芯片可靠性要求高,在汽车行业中,整个产品流程都需要通过多项车规认证,包括从芯片设计到晶圆厂和封测厂等需要通过IATF16949或更高的ISO26262的体系认证,芯片要通过AEC-Q100等认证等。

晶圆代工与封测

车规级晶圆代工主要厂商:台积电、三星、联电、格芯、中芯国际、华虹宏力

车规级封装测试主要厂商:日月光、安靠、富通微电、华天科技、长电科技

在晶圆代工方面,目前车用芯片主要采用8英寸晶圆,在产能需求推动下,目前有一些厂商在往12英寸平台推进。此前有数据显示,车用芯片IDM厂商委托第三方代工的比例是15%左右,以MCU为主,其中约70%是台积电代工。

当然,自2020年下半年开始,车用芯片包括MCU的产能严重供不应求,几大车用芯片IDM大厂以及国内Fabless厂商近年纷纷入局车规芯片,车用芯片的代工需求会越来越大,近年也越来越多晶圆代工厂开始扩大车用晶圆厂的产能。

根据电子发烧友的不完全统计,目前有车规级晶圆代工产线的厂商有台积电、三星、联电、格芯、中芯国际等等。多年以来,由于国内芯片公司的车规级芯片出货量极小,对于本土晶圆代工厂来说没有投入到车用产线的动力,也就一直没有形成相关的供应链生态。

这种情况直到近年才受到业界重视。近几年由于供应链的不稳定,汽车芯片国产替代也被一些国内车企提上日程,带动了国产车规芯片的需求。以往国内车规芯片基本上都要在台积电流片,封装测试也更多地在日月光、安靠等完成,主要原因就是前面提到的车用芯片供应链一直以来没有在大陆形成完整的生态。

相对而言,在车用芯片封测方面,国内富通微电、长电科技走得相对较前,此前有国内某车规MCU厂商向笔者透露,他们的产品主要是由台积电代工,封装阶段会在富通微电进行。不过目前从富通微电的营收结构中,汽车电子产品占比不到2%,产能规模仍较小。

同时,车规级芯片由于应用场景不同,对适用温度范围要求大,可靠性、一致性、抗冲击等性能要求都较高,所以在封装材料、封装工艺的选择上会相比消费级、工规级都有不小差异。对于封测厂来说,车规级封装需要时间和项目经验去改善工艺,但以往由于本土市场规模较小,车规芯片产品也不多,没有足够的时间和试错机会,所以在可靠性、良率、成本等方面都难以追赶海外封测龙头。

晶圆代工方面随着下游芯片公司入局车规芯片,需求带动了晶圆代工厂在汽车产品上的投入,中芯国际、华虹等本土晶圆厂都逐步完成车规认证。

不过,去年年底中芯国际在业绩说明会上提到,车行业所用的芯片和分立器件在代工行业的占比较小,靠这个增量支撑行业的扩产规模和生产规模是做不到的。同时这类芯片对质量的要求极高,需要花很多功夫跟终端的用户合作,去满足这个市场的要求。

这说明在晶圆代工厂的角度,尽管车用芯片的高附加值带来一定的利润提升,但车用芯片的体量在整体芯片市场是较小的,特别是相比起智能手机等应用的消费类芯片。而车用芯片恰恰又需要代工厂大量的资源投入,比如与终端客户深度合作,改善良率和满足车规要求等,从资本的角度上看,需求量不够大,带来的营收提升不明显,但资本和时间投入又很大,显然是吃力不讨好的生意。

然而现实环境是,如今海外供应链频频受到政治因素影响,越来越多国内的整车厂希望能够寻找本土的供应链作为备份,或是逐步转用本土供应链产品。跳脱出短期经济效益的考虑,从供应链安全的角度上看依然需要本土在车用芯片产业链的生态上进一步完善。

去年上汽集团针对车用芯片的本土生态问题,宣布准备建设汽车芯片工程中心,提供小批量的试制线,帮助中小的车规级芯片企业来解决晶圆制造问题,初期将提供月产能1000片的单机台完整工艺线。后续新增设备形成双机台工艺线,或许车规级生产资质,并最终形成月产能5000片的小规模车规晶圆制造能力。

同时上汽还表示,在推动成立第三方汽车芯片检测平台,预计2027年前建成,建立支撑车规级芯片研发、测试、认证公共技术服务平台。

总的来说,车规级MCU在晶圆制造、封测这些制造阶段,还需要跟芯片厂商、下游整车厂等进行更加深入的合作,通过更多的验证来提高芯片可靠性。

芯片设计

海外:NXP、英飞凌、ST、瑞萨、TI、Microchip、东芝、三星、ABOV、Telechips

国内:兆易创新、芯海科技、中颖电子、杰开科技、芯旺微、芯驰科技、国芯科技、比亚迪半导体、复旦微电、紫光国微、中微半导、赛腾微电子、琪埔维半导体、极海半导体、云途半导体、灵动微电子、凌鸥创芯、小华半导体、航顺芯片、旗芯微、国民技术、先楫半导体等

上一期我们谈到,在2020年的时候,全球汽车MCU市场上,瑞萨、恩智浦、英飞凌占前三,市场份额合占79%。而加上德州仪器、Microchip、ST三家,全球六大汽车MCU厂商已经占全球份额的98%,几乎垄断整个市场。当然这个数据各家有一些出入,但是总体前六大厂商在汽车MCU市场上的占比都要在九成以上。

但从上面我们列出的厂商也可以看出,在汽车MCU市场上的玩家远远不止六家。事实上有很多公司都是在2020到2022年间汽车缺芯潮期间入局到车规MCU之中的,比如韩国的Telechips,在2021年才发售其首款汽车MCU,这也是韩国首款国产车用MCU。

在这个时期,国内的消费领域MCU厂商也嗅到了市场需求的转向,纷纷投入到车规级MCU的开发中。不少厂商的车规MCU产品已经量产,也有不少厂商在认证阶段,预计2023年投入到市场。

入局较早的国芯科技、芯旺微、杰开科技等厂商,车规级MCU产品已经覆盖到车身控制、电池管理系统、电机控制、车载网关甚至动力系统等多个领域,并已经打入整机厂供应链,有大量的落地应用。

国内出货量最大的本土MCU厂商兆易创新,在2020年开始布局车规级MCU,经过两年的开发验证后,首款车规级MCU产品在去年9月正式推出,主要应用于车身控制,比如车窗、雨刷、空调、智能车锁;车用照明,比如氛围灯、动态尾灯等;以及仪表盘、车载影音等智能座舱系统中。

芯海科技的一款压感MCU在2021年首次通过了AEC-Q100车规认证,2022年底另一款用于车身控制的32位MCU顺利通过AEC-Q100认证,可以用于汽车座椅、门窗控制、灯光控制等场景。

其实这也代表了近年进入车规MCU领域的厂商主要产品应用。目前看来,国内MCU厂商在汽车电子方面的规划往往是初期产品主要面向车上的传感器、倒车雷达、车窗控制、座椅控制、中控辅助功能等等,而第二步才是动力相关的MCU。

由于在车身控制以及座舱方面的MCU相对于动力、底盘方面,对功能安全要求、可靠性要求较低,整机厂也更加愿意在这些领域采用国产的MCU替换海外厂商产品。

作为新进入汽车电子市场的MCU厂商,这些应用是打入汽车供应链的敲门砖。在对车辆行驶安全没有影响的应用中验证可靠性后,才有机会进一步进入到动力域、底盘域等对产品可靠性要求更高的领域。

下一期,我们将会对国内外汽车MCU厂商以及产品线进行对比分析,从规模、产品布局、产品参数等多个方面分析海内外汽车MCU产业链差距,记得关注我们~

- 相关推荐

- 热点推荐

- mcu

-

AI智能眼镜产业链分析2025-05-19 3378

-

2024年小米汽车产业链分析及新品上市全景洞察报告2024-03-29 2257

-

充电桩产业链分析报告2024-03-04 1081

-

XR市场情况及上游产业链分析2023-12-13 1147

-

功率半导体产业链分析报告2023-12-11 1169

-

【核芯观察】功率半导体产业链分析(二)2023-07-30 4599

-

【核芯观察】功率半导体产业链分析(一)2023-07-09 3474

-

【核芯观察】卫星通信产业链分析(二)2023-04-23 8487

-

【核芯观察】卫星通信产业链分析(一)2023-04-16 6856

-

【核芯观察】汽车MCU产业链分析(中)2023-03-11 1842

-

【核芯观察】汽车MCU产业链分析(海内外厂商产品线)2023-03-04 7252

-

【核芯观察】汽车MCU产业链(上)2023-01-13 2130

-

【核芯观察】车载摄像头产业链梳理2022-09-30 5946

-

无线通信模组介绍及产业链分析2021-07-30 4442

全部0条评论

快来发表一下你的评论吧 !