CIS市场结束过去十年持续增长,国内CIS厂商持续押注车载应用

描述

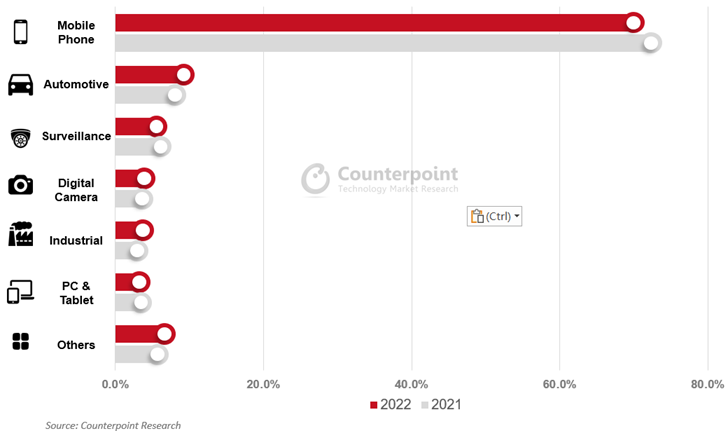

电子发烧友网报道(文/梁浩斌)去年的CIS厂商日子过得显然不太好,全球CIS销售额结束了过去十多年的持续增长,首次遭遇同比下滑。Counterpoint近日公布的数据显示,2022年全球CIS市场收入同比下跌7%,至190亿美元。从细分领域来看,一直以来是CIS市场增长最大动力的智能手机占整个CIS市场份额跌破70%,下滑明显;与此同时监控、PC等市场需求也正在下滑,而汽车和工业的份额则有明显上升。

图源:Counterpoint research

也因为整体市场的萎缩,国内CIS厂商去年业绩都不太理想。思特威的2022年度业绩快报显示,去年公司总营收24.83亿元,同比下滑7.67%;并且去年全年的营业亏损达到1.39亿元,相比2021年盈利4.68亿元下跌幅度惊人。

格科微的2022年度业绩快报显示,公司营业收入约59.44亿元,同比减少15.1%,净利润约4.46亿元,同比减少64.58%。格科微表示,2022年由于受到地缘政治、通胀和疫情等因素的多重影响,导致了消费电子市场需求放缓,致使图像传感器整体出货量减少。

豪威的母公司韦尔股份在今年年初发布了公告,预计去年净利润为8亿元-12亿元,同比减少73.19%到82.13%,营收规模和产品毛利率均有所下降。

显然,消费电子市场的萎靡已经快速传导至上游的CIS厂商,并从业绩上表现出来。不过值得一提的是,面对消费市场的不明朗,去年国内三家头部CIS厂商都纷纷加大对汽车市场的投入,希望从汽车电子应用获得新的增长点。

思特威在2022年,持续推出了多款车规级图像传感器产品。包括SC2331AT、SC800AT、SC233AT、SC850AT、SC320AT、SC220AT等,从低端覆盖到高端的8.3MP产品,从座舱应用、车载成像到ADAS感知,产品线逐渐完善。

格科微在去年4月发布了三款智慧城市/汽车电子系列新品,包括基于自有知识产权65nm+ CIS工艺平台和FPPI专利技术的GC2083、GC3003、GC4023,同时据公司创始人此前透露,格科微的800万像素ADAS用的CIS产品也正在研发中。

豪威在车载CIS领域早在2007年开始布局,且其CIS产品线更丰富,应用涵盖消费、汽车、医疗、工业等。去年豪威也发布了多款汽车CIS产品,比如面向360°环景显示系统、后视摄像头、摄像头监控系统(CMS)三类场景的OX03J10、用于汽车360度环视系统(SVS)和后视摄像头(RVC)的SoC OX01E20、OX03D 、用于车内监控系统的500万像素RGB-IR BSI全局快门传感器OX05B1S等。

从目前的车载CIS市场来看,安森美、豪威、索尼三家占有主导地位,按照2021年的数据,安森美占到45%的车载CIS市场份额,而豪威、索尼分别占29%和6%份额。但车载CIS市场随着ADAS的渗透率持续提升,也有较大的上升空间。

根据车云网数据,2022年国内智能网联乘用车(即具备OTA功能以及L2级以上的智能辅助驾驶功能)渗透率达到22.6%。从上面的表格也能够看出,在自动驾驶技术持续迭代之下,单车ADAS感知应用的摄像头数量越来越高,甚至仅车身外部的摄像头数量就超过15个。同时座舱内的驾驶员监测系统以及各种娱乐应用的发展,座舱内部的摄像头需求也在持续提升。

因此,以目前22%左右的智能网联乘用车渗透率来看,CIS在汽车市场上的增长依然存在很大的空间。加上本土智能汽车的发展速度较快,伴随供应链自主的浪潮,国内CIS厂商入局汽车市场后,未来在本土汽车市场上将会拥有更大机会。

不过汽车市场的体量,目前来看距离智能手机依然相差巨大,对于CIS厂商来说,拓展汽车市场至少会是一个能够看到持续稳定增长的收入来源。

打开APP阅读更多精彩内容

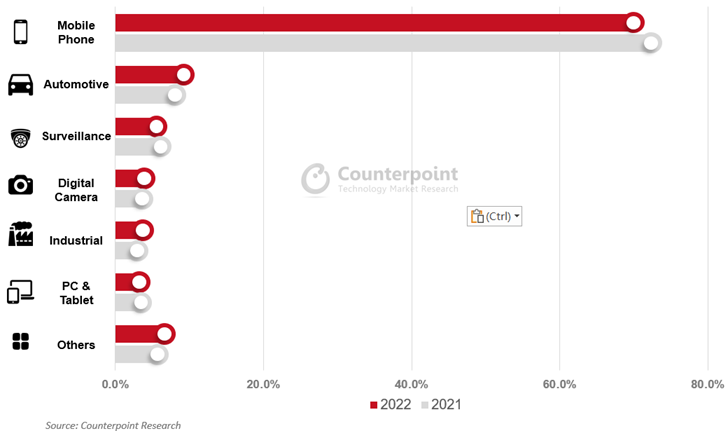

图源:Counterpoint research

也因为整体市场的萎缩,国内CIS厂商去年业绩都不太理想。思特威的2022年度业绩快报显示,去年公司总营收24.83亿元,同比下滑7.67%;并且去年全年的营业亏损达到1.39亿元,相比2021年盈利4.68亿元下跌幅度惊人。

格科微的2022年度业绩快报显示,公司营业收入约59.44亿元,同比减少15.1%,净利润约4.46亿元,同比减少64.58%。格科微表示,2022年由于受到地缘政治、通胀和疫情等因素的多重影响,导致了消费电子市场需求放缓,致使图像传感器整体出货量减少。

豪威的母公司韦尔股份在今年年初发布了公告,预计去年净利润为8亿元-12亿元,同比减少73.19%到82.13%,营收规模和产品毛利率均有所下降。

显然,消费电子市场的萎靡已经快速传导至上游的CIS厂商,并从业绩上表现出来。不过值得一提的是,面对消费市场的不明朗,去年国内三家头部CIS厂商都纷纷加大对汽车市场的投入,希望从汽车电子应用获得新的增长点。

思特威在2022年,持续推出了多款车规级图像传感器产品。包括SC2331AT、SC800AT、SC233AT、SC850AT、SC320AT、SC220AT等,从低端覆盖到高端的8.3MP产品,从座舱应用、车载成像到ADAS感知,产品线逐渐完善。

格科微在去年4月发布了三款智慧城市/汽车电子系列新品,包括基于自有知识产权65nm+ CIS工艺平台和FPPI专利技术的GC2083、GC3003、GC4023,同时据公司创始人此前透露,格科微的800万像素ADAS用的CIS产品也正在研发中。

豪威在车载CIS领域早在2007年开始布局,且其CIS产品线更丰富,应用涵盖消费、汽车、医疗、工业等。去年豪威也发布了多款汽车CIS产品,比如面向360°环景显示系统、后视摄像头、摄像头监控系统(CMS)三类场景的OX03J10、用于汽车360度环视系统(SVS)和后视摄像头(RVC)的SoC OX01E20、OX03D 、用于车内监控系统的500万像素RGB-IR BSI全局快门传感器OX05B1S等。

从目前的车载CIS市场来看,安森美、豪威、索尼三家占有主导地位,按照2021年的数据,安森美占到45%的车载CIS市场份额,而豪威、索尼分别占29%和6%份额。但车载CIS市场随着ADAS的渗透率持续提升,也有较大的上升空间。

根据车云网数据,2022年国内智能网联乘用车(即具备OTA功能以及L2级以上的智能辅助驾驶功能)渗透率达到22.6%。从上面的表格也能够看出,在自动驾驶技术持续迭代之下,单车ADAS感知应用的摄像头数量越来越高,甚至仅车身外部的摄像头数量就超过15个。同时座舱内的驾驶员监测系统以及各种娱乐应用的发展,座舱内部的摄像头需求也在持续提升。

因此,以目前22%左右的智能网联乘用车渗透率来看,CIS在汽车市场上的增长依然存在很大的空间。加上本土智能汽车的发展速度较快,伴随供应链自主的浪潮,国内CIS厂商入局汽车市场后,未来在本土汽车市场上将会拥有更大机会。

不过汽车市场的体量,目前来看距离智能手机依然相差巨大,对于CIS厂商来说,拓展汽车市场至少会是一个能够看到持续稳定增长的收入来源。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

微控制器和微处理器市场持续增长2019-04-15 1729

-

电阻持续涨价依然供不应求2019-05-14 2195

-

索尼CMOS图像传感器的十年发展历程2019-08-05 5352

-

康宁认为LCD市场将持续增长2009-12-14 783

-

CIS 产业:2019年第2季度增长背后的真相是什么?2019-10-24 13243

-

CIS持续处于产能吃紧状态 疫情并不损害CIS元件的必要性2020-04-10 2756

-

全球CIS市场未来走势分析2021-03-05 6594

-

手机CIS争霸,手机指纹芯片市场的混战2021-05-17 3733

-

国产CIS厂商集体追赶索尼、三星,中国CIS产业步入“黄金期”2021-08-20 7430

-

汽车智能化浪潮加速需求爆发,车载细分领域CIS厂商要具备怎样的优势?2021-11-25 3962

-

延续手机产品技术储备,国产CIS厂商加速拓展汽车应用2021-11-19 2421

-

与手机市场格局差异巨大,这些CIS厂商凭什么能在增速迅猛的汽车市场夺得先机?2021-12-14 3222

-

2022全球CIS市场趋势:智能手机应用回暖,汽车是最大增长点2022-03-02 5364

-

分析 丨消费电子市场放缓,CIS如何保持增长?2023-08-29 1941

-

CIS市场,新变局2024-07-12 1466

全部0条评论

快来发表一下你的评论吧 !