浅谈IC载板行业现状

制造/封装

描述

虽然近半年IC载板受到手机、计算机市场衰退影响,成长动能稍缓,但长期观察PCB领域的产业人士指出,IC载板2023年依旧能维持双位数增长水平。以产值比重来说,成长幅度能达15%以上。展望后市,依旧看好2023年PCB领域发展。

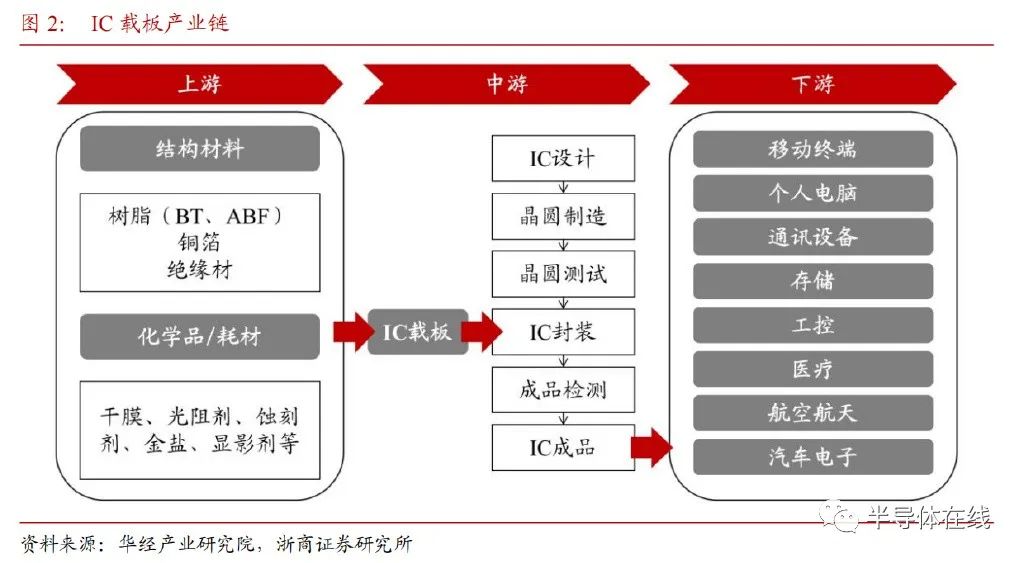

IC载板即封装基板,是芯片封装环节不可或缺的一部分。IC载板具有高密度、高精度、高性能、小型化及薄型化等特点,主要功能为搭载芯片,为芯片提供支撑、散热和保护作用。IC载板是芯片封装技术向高阶封装领域发展的产物,是集成电路产业链封测环节的关键载体。

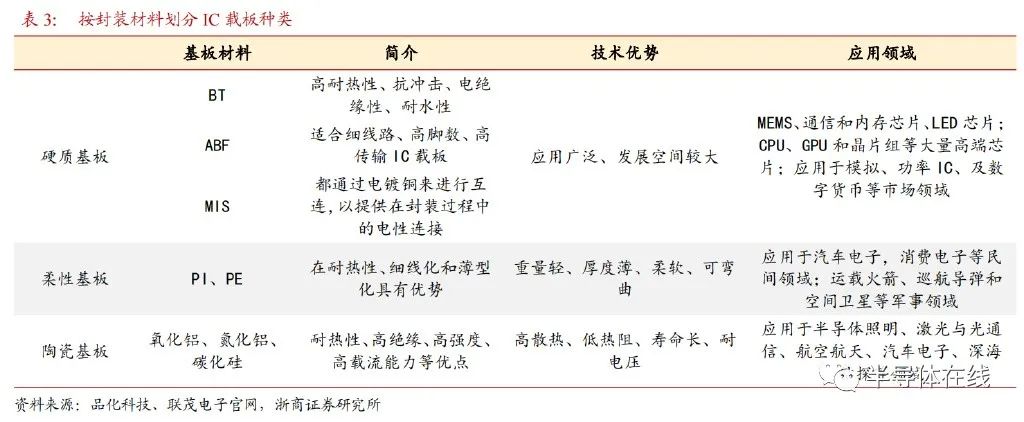

按封装材料不同,IC载板可分为硬质封装基板、柔性封装基板和陶瓷封装基板。而硬质基板的主要材料为BT树脂、ABF树脂和MIS。ABF基板材料是由Intel主导的一种材料,用于生产倒装芯片等高端载体基板。

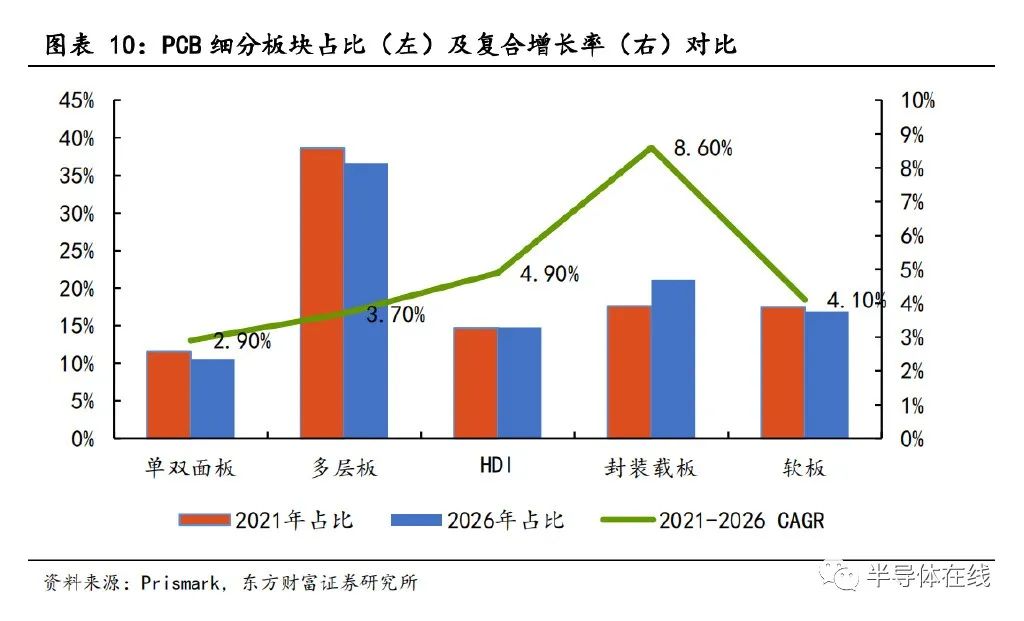

IC载板已成为PCB行业中规模最大、增速最快的细分子行业。据统计,2021年全球IC封装基板行业规模达到142亿美元,同比增长近40%,预计2026年将达到214亿美元(约1474亿元),2021-2026年IC载板CAGR为8.6%。

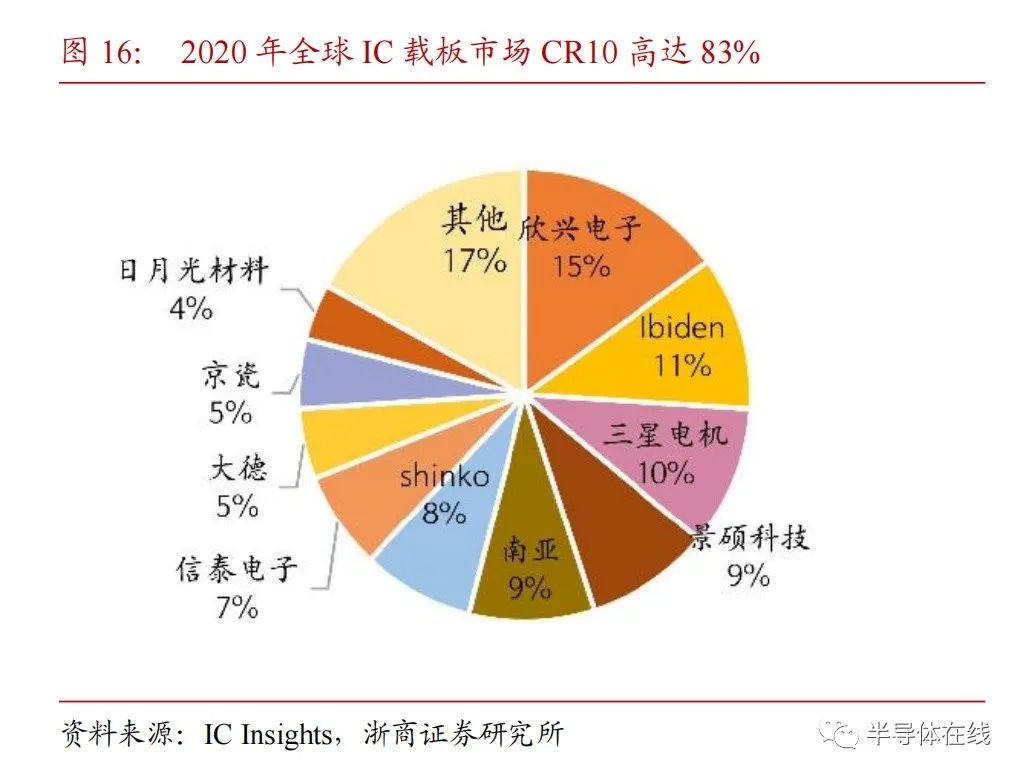

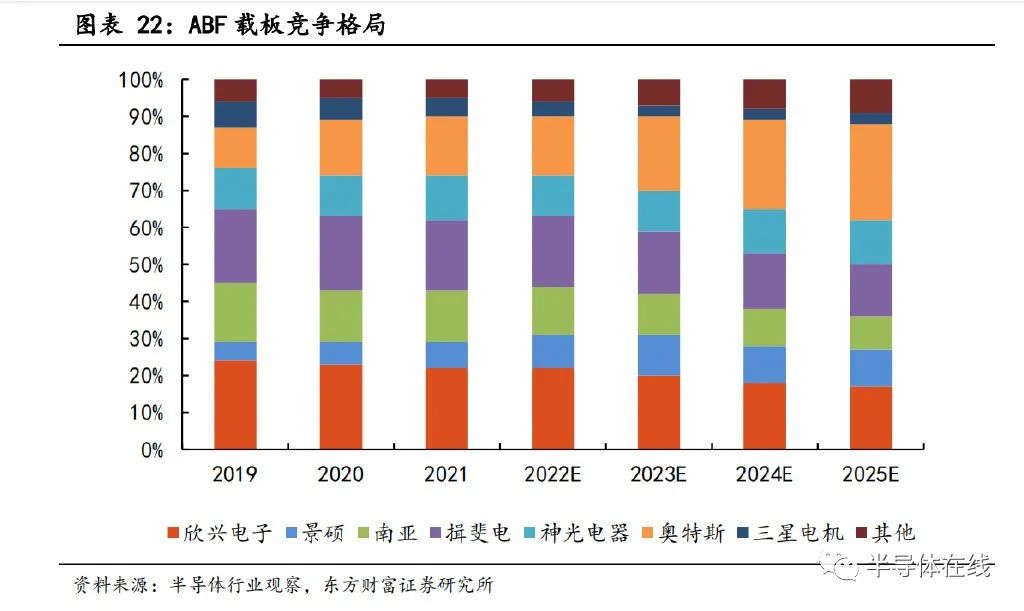

IC载板行业市场集中度较高。目前,日本、韩国和中国台湾地区的企业占据绝对领先地位,据统计,2020年全球前十大IC载板市占率约为83%,其中前三大企业为中国台湾欣兴电子、日本揖斐电、韩国三星电机,分别占据15%、11%、10%的市场份额。

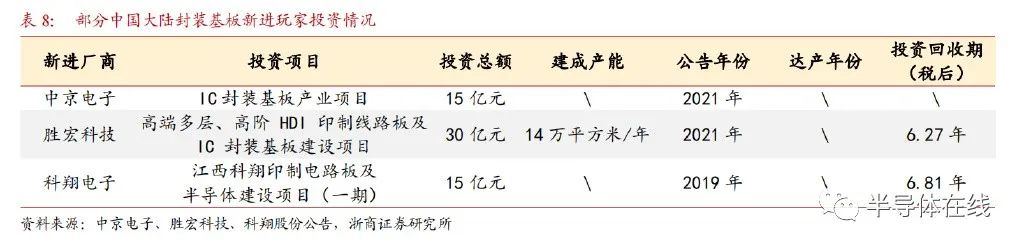

中国大陆的IC载板主要供应商有深南电路、兴森科技、珠海越亚等,主要具备BT载板量产能力。此外,自2019年起,部分主营PCB产品的厂商也陆续开始投资IC载板项目,中京电子、胜宏科技、科翔股份等新进玩家均投资数十亿用于IC载板产能建设。

浙商证券分析师蒋高振近日研报指出,从供需情况来看,目前我国封装基板产量较之需求量仍存在缺口,进口依赖程度较高,IC载板国产化进程刻不容缓。

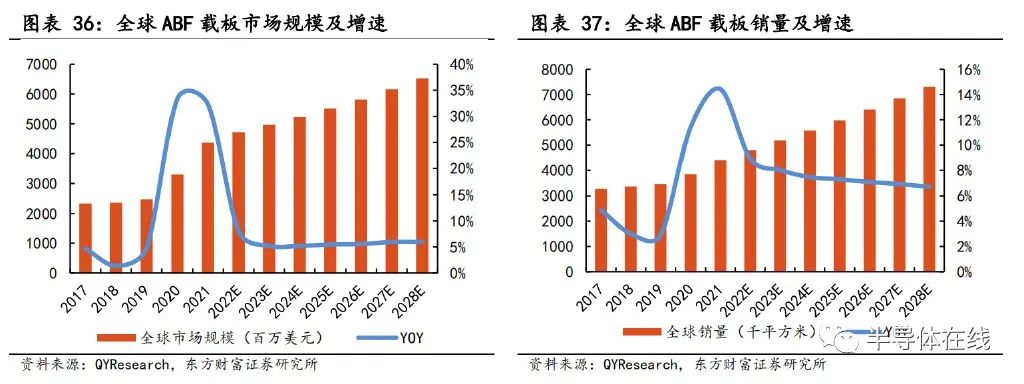

东方财富证券分析师邹杰2月3日研报指出,IC载板项目投资周期较长,行业进入壁垒较高。中国大陆厂商市占率较低,尤其在ABF载板等高端产品领域,国产化率极低,大陆厂商替代空间巨大,具有弯道超车的机会。 Chiplet封装技术为IC载板的增长注入新的活力,Chiplet处理器芯片市场规模的快速增长将带动ABF载板需求量的提升。先进封装技术推升对ABF载板产能的消耗,导入2.5/3D IC高端技术的产品,未来有机会进入量产阶段,势必带来更大的成长动能。 QYR预计,2028年全球ABF载板市场销售额将达到65.29亿美元,2022-2028年的CAGR为5.56%,预计2028年中国市场将达到13.64亿美元,全球占比将达到20.9%。

从ABF载板的竞争格局来看,目前欣兴电子、揖斐电和奥特斯三者占比较高,2021年其市占率分别为22%、19%和16%。预计新进入者及其他原有小规模供应商占有率将逐渐提升。

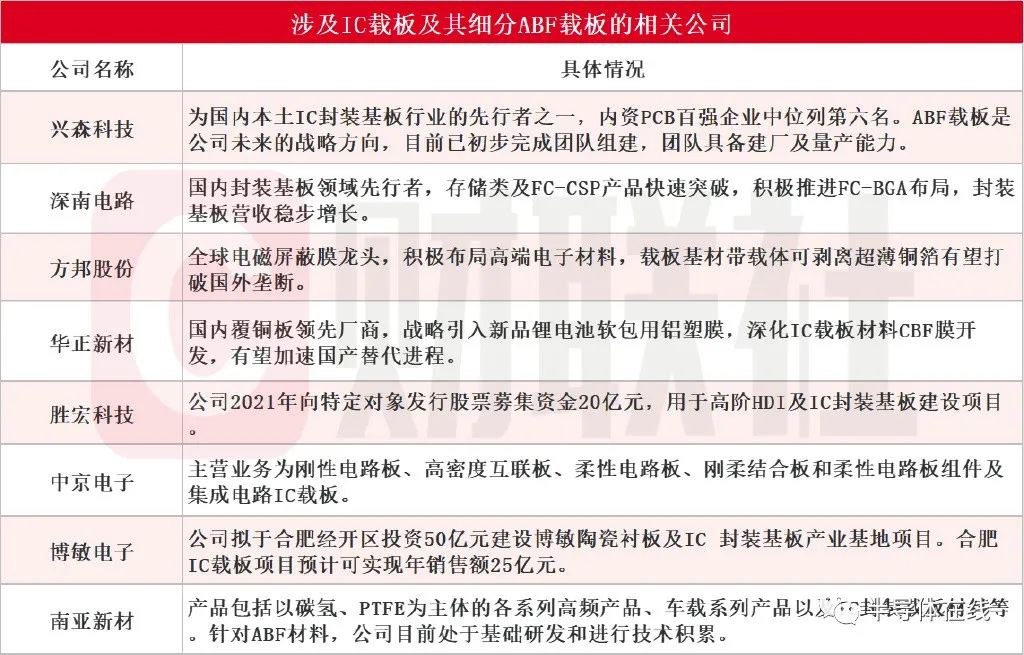

据不完全统计,目前涉及IC载板及其细分ABF载板的相关公司主要有兴森科技、深南电路、方邦股份、华正新材、胜宏科技、中京电子、博敏电子、南亚新材等,具体情况如下:

值得注意的是,IC载板行业的发展与下游需求联系紧密,2022年消费电子需求不及预期等情况对行业产生较大不利影响。此外,高端IC载板等仍然被韩国、日本等垄断,中国大陆多家企业也在积极研发并扩产中,产品研发、投产、验证等的节奏关系着高端产品国产化进程的快慢。

编辑:黄飞

-

工业电机行业现状及未来发展趋势分析2025-03-31 359

-

[分享]电路板维修----浅谈几项原则2010-09-29 3815

-

CLAA物联网生态圈和LoRa行业现状分析2020-12-28 2379

-

请问一下Hotspot 2.0会改变无线行业现状吗?2021-05-24 955

-

IC设计行业现状如何2021-11-11 1619

-

浅谈我国安防行业的发展现状和趋势2009-12-03 1606

-

行业 | 兴森积极扩产IC封装载板,有望实现国内产能第一2019-07-18 6294

-

浅谈钢铁行业中PLC网关的应用2021-11-05 855

-

[IC]浅谈嵌入式MCU软件开发之中断优先级与中断嵌套2021-12-05 695

-

IC载板行业解析2022-09-20 4125

-

IC载板行业现状及市场前景可期2023-03-12 3634

-

IC载板行业现状及市场深度分析2023-04-03 3804

-

浅谈多层印制电路板的设计和制作.zip2022-12-30 653

-

2021年半导体行业深度报告七之IC载板篇.zip2023-01-13 644

-

先进IC载板市场的变革与机遇2024-04-17 1782

全部0条评论

快来发表一下你的评论吧 !