【核芯观察】功率半导体产业链分析(二)

【核芯观察】功率半导体产业链分析(二)

描述

前言:核芯产业梳理是电子发烧友编辑部出品的深度系列专栏,目的是用最直观的方式令读者尽快理解电子产业架构,理清上、中、下游的各个环节,同时迅速了解各大细分环节中的行业现状。功率半导体是大多数电力能源使用过程中必须要用到的器件,无论是由电池、发电机等提供的电能,大多都需要由功率半导体器件进行转换后才能够供给用电设备使用。随着绿色能源以及电动汽车的发展,功率半导体迎来新一轮增长。本期核芯观察将分析功率半导体的市场格局现状。

功率半导体市场现状

功率半导体行业的发展,跟随市场需求的变动,经历过器件耐压等级、效率提升等历程,这些需求变动来源于电力使用场景的变化,同时这些变化也是市场驱动的动力来源。包括从消费电子的小尺寸低电压,到变频白电、工控、新能源等应用中,大功率高电压高可靠的功率器件。

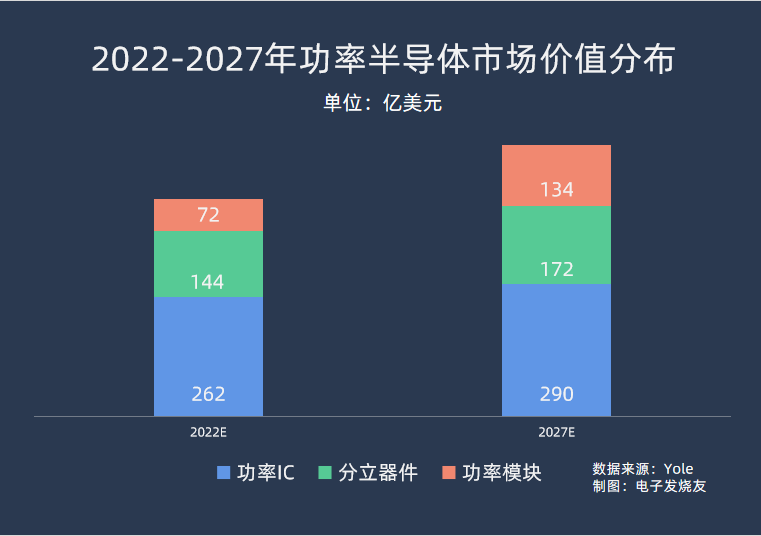

可以看到功率IC的占比超过一半,这主要得益于消费电子领域的小型化、高能效趋势,使得集成度更高的功率IC受到青睐。比如智能手机市场中,在过去20多年中智能手机的性能越来越强大,功能越来越多,集成度越来越高,功率IC在简化系统设计和优化电源效率方面有很大帮助。

比如过往在手机上各个部分的供电大量采用LDO,但随着需求的提高,转换效率更高、升降压同时适用的DC/DC开始取代LDO。为了进一步提升集成度和简化系统电路设计,市场上又出现了电源管理单元(PMU)产品,它集成了多个电源管理组件,可以单个IC实现以往多个IC的功能。

不过随着电动汽车、光伏、风力等大功率电力应用需求爆发,未来功率IC市场的增长速度将会低于功率器件市场的增速。

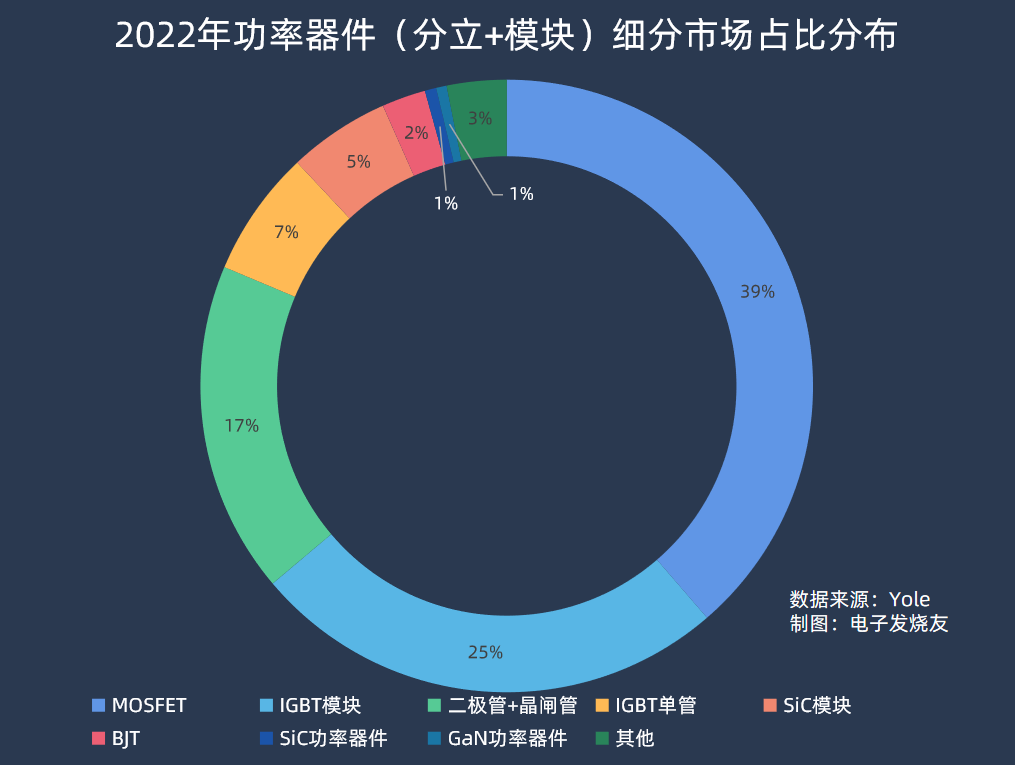

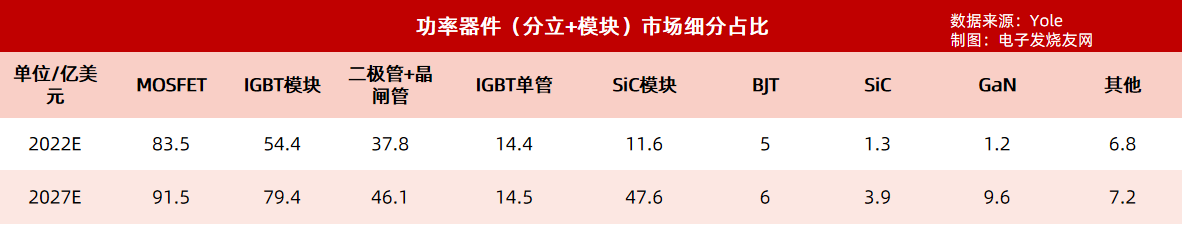

另外,分立IBGT市场规模约14.4亿美元,二极管和晶闸管合计市场规模约为37.8亿美元,BJT市场约为5亿美元,第三代半导体SiC与GaN功率分立器件市场分别为1.3亿美元和1.2亿美元。

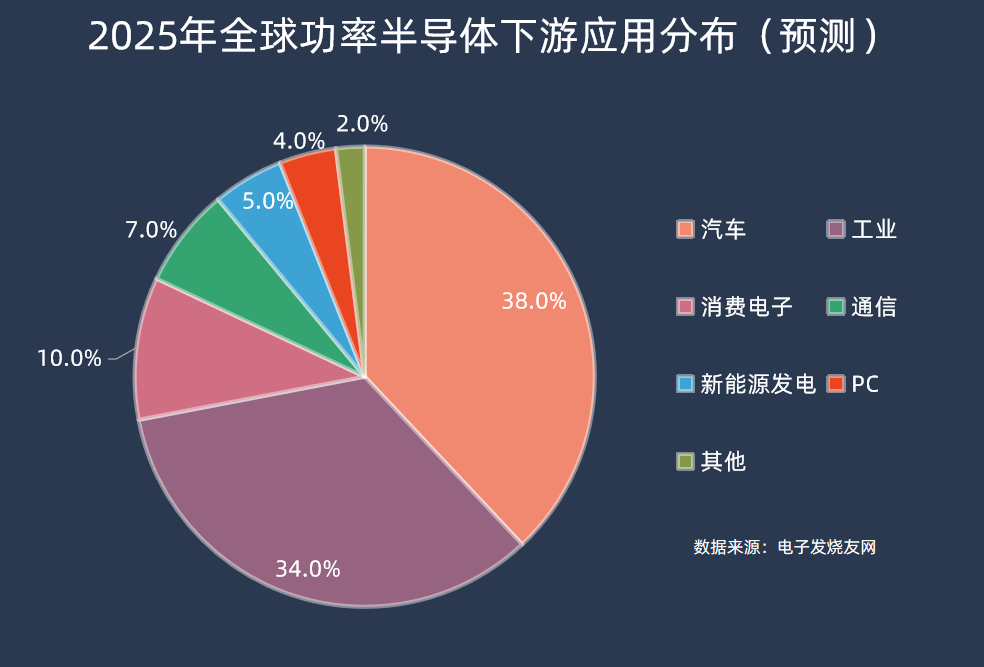

根据集邦咨询数据,2021年功率半导体下游应用中,工业和汽车占比最大,分别占到35%和29%,消费电子占18%,通讯、PC分别占10%和7%。其中汽车、光伏/风电领域会是对功率半导体需求增速最快的几个领域,新能源汽车即电动汽车相比传统燃油汽车在动力系统部分采用电池、电机、电控取代传统燃油车的油箱、发动机、变速器,因此对电子元器件,特别是功率器件的需求会大幅上涨。尽管汽车市场目前处于增速放缓甚至收缩的阶段,但由于电动汽车取代燃油车的趋势,单独看电动汽车市场的增量在未来显然会持续较高的增长率。

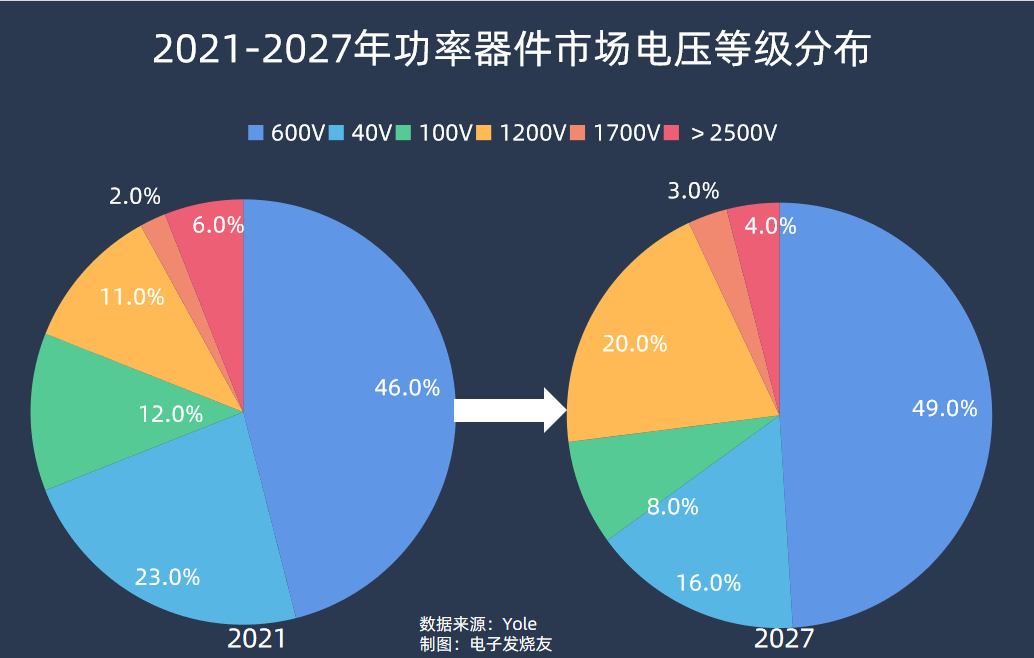

受到下游应用领域分布变化的影响,功率器件的电压等级分布也出现相应变化。Yole数据显示,2021年功率器件市场上,电压等级600V的器件占比最高,达到46%;其次40V、100V、1200V分别占23%、12%、11%;1700V和2500V以上的器件分别占比2%和6%。

到2027年,Yole预测600V器件占比会提升至49%,1200V更是大幅提升至20%;其余40V和100V器件份额缩小至16%和8%;1700V和2500V以上等级变化不大,分别为3%和4%。

在应用领域的变化中,可以明显看到汽车等高电压大功率的应用需求增大,因此在大功率应用中有较大优势的功率模块在市场中占比也将会相应提高。在功率器件市场上,2021年功率模块占比31%,分立器件占比69%,Yole预测2027年功率模块占比会提升至44%,相应的分立器件占比降至56%。

下游应用分析

功率半导体应用广泛,几乎涵盖电子产业链的方方面面。从上面功率半导体的下游应用分布中可以看到,功率半导体近九成的应用分布在汽车、工业、消费电子、通信四个领域。

从下游应用的市场趋势,也可以反映出功率半导体的需求量变化。首先是消费电子市场,消费电子市场中占比最大的领域是智能手机等终端,但Counterpoint最新数据显示,2023年第二季度,全球智能手机市场销量年同比下降8%,环比下降5%,连续八季度出现年同比下降。

不过智能手机上也有一些新的功率器件技术导入,比如将GaN FET导入智能手机快充电路,可以减少传统Si MOSFET用量等。

另外,消费电子市场中家电产品的功率器件单机价值量也在持续提升,按照英飞凌的数据,随着家用空调、商用空调、冰箱、洗衣机和热泵的变频化进一步普及,变速电机的应用使得半导体单机价值量由 0.7 欧元提升至 9.5 欧元。其中,IPM 模块、IGBT等功率半导体大量应用于变频白电中,以实现电流频率的变化。

国内作为全球最大的白色家电生产地,包括空调占全球80%产能,冰箱、洗衣机均占全球50%以上产能,因此家电IPM模块国产化仍有不小的发展空间。

汽车产业正在从燃油车往新能源汽车转变,根据英飞凌的数据,汽车电动化和智能化芯片市场未来五年将分别以22%和21%的复合增速快速增长,2021年纯电动汽车功率器件单车价值量约450美元,其中主逆变器占70%,车载充电器(OBC)、BMS 及 DC-DC 电源等系统占 30%。随着自动驾驶、汽车功率提升、碳化硅及氮化镓加速渗透,2025年纯电动汽车功率器件单车价值量将约 700 美元。

工业领域,根据英飞凌的数据,预计到 2040 年工业电机系统中电机耗电量将占 60%。全

球工业驱动市场高压电机变频器(>1kV)占9%;中低电压驱动(<1kV)占91%,其中约三分之二为通用型占60%,包括风机、泵类和空气压缩机及升降、起重电机和船舶驱动等领域;约三分之一为伺服驱动,包括协作机器人、物流机器人等。以协作机器人为例,其单机半导体价值量达 350 欧元,其中功率器件约 200 欧元。

通信应用中,对功率器件的需求增长主要来源于基站和数据中心。4G基站中使用到的MIMO天线所需的功率半导体价值约为25美元,而在5G基站中,需要采用Massvie MIMO天线阵列,所需的功率半导体价值量增加至100美元。但随着5G基站建设的逐步普及,未来对功率半导体需求的增长速度将放缓。

功率半导体市场格局

功率半导体最大的应用市场是汽车和工业,而这两个领域的市场供应量都相对封闭,海外厂商具备先发优势,在技术、市场占有率方面都大幅领先于本土厂商。根据Omdia的数据,按功率器件产品销售额计算,英飞凌和安森美长期占据全球市场的前一、二名位置,而后面的厂商排名变动则较大。

本土的功率器件玩家众多,但目前来看,单功率器件业务规模上百亿元的仅有安世半导体一家,且与第二梯队玩家拉开相当大差距。

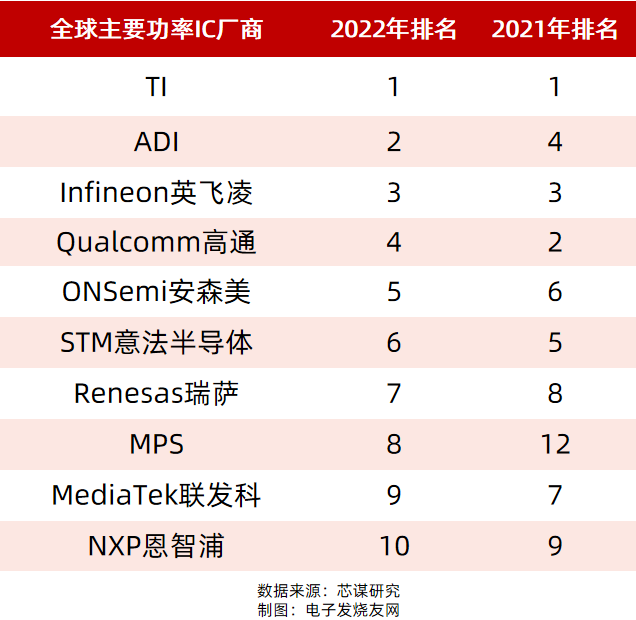

功率IC方面,根据芯谋研究的数据,2022年全球功率IC厂商按营收统计,TI稳坐第一位置,ADI在并购Maxim后从2021年的第四跃居至全球第二。英飞凌排名第三,高通在2022年受智能手机市场低迷影响,排名从2021年的第二名下滑至第四。5-10名分别是安森美、STM、瑞萨、MPS、联发科、NXP。

国内功率IC厂商中,矽力杰2022年以营收48.6亿元排名第一,士兰微和圣邦微以21.1亿元和20.1亿元营收分列二三位。2022年营收10亿元以上的本土功率IC厂商还有集创北方、南芯科技、杰华特、晶丰明源。

其中在国内前十大功率IC厂商中,士兰微、圣邦微、南芯科技、杰华特都在2022年取得了20%以上的增长。

下一期,我们将对功率半导体产业链的主要运作模式,以及代表性企业进行深入分析,记得关注我们~

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

AI智能眼镜产业链分析2025-05-19 3374

-

【核芯观察】IMU惯性传感器上下游产业梳理(二)2024-04-14 4262

-

充电桩产业链分析报告2024-03-04 1081

-

XR市场情况及上游产业链分析2023-12-13 1146

-

功率半导体产业链分析报告2023-12-11 1167

-

【核芯观察】功率半导体产业链分析(一)2023-07-09 3472

-

【核芯观察】卫星通信产业链分析(二)2023-04-23 8479

-

【核芯观察】卫星通信产业链分析(一)2023-04-16 6852

-

【核芯观察】汽车MCU产业链分析(海内外厂商产品线)2023-03-04 7249

-

【核芯观察】汽车MCU产业链分析(中)2023-02-12 4127

-

【核芯观察】汽车MCU产业链(上)2023-01-13 2124

-

无线通信模组介绍及产业链分析2021-07-30 4442

-

中美贸易战对全球半导体产业链的影响2018-08-30 4681

全部0条评论

快来发表一下你的评论吧 !