英飞凌、NXP、瑞萨等十大汽车芯片厂,怎么看2024行情呢?

描述

2019年汽车半导体市场规模大约372亿美元,2020年受疫情影响缩减到355亿美元,2021年增长31.5%达到467亿美元,2022年增长约26%达到588亿美元,2023年增长16%达到682亿美元,预计2024年增长5%达到716亿美元。2025年增长会加速,预计增长8%,达到773亿美元。2024年大部分汽车芯片厂家都会面临困境,特别是模拟芯片、电源管理芯片、SiC MOSFET和MCU。

2020-2023年全球10大汽车半导体厂家收入排名

单位:亿美元,欧元按1.0845平均汇率折合,日元按140平均汇率折合。 图片来源:各公司财报

电动化和智能化是推动汽车半导体市场强劲增长的主要原因,汽车半导体完全没有消费类电子半导体的颓势。主要增长点包括功率器件,ADAS和座舱SoC,存储与界面芯片,其中功率器件包括MOSFET、IGBT、SiC MOSFET,界面包括解串行、以太网物理层和交换机。

模拟类芯片和MCU在经历连续两年的高速增长后,开始出现颓势,经销商、Tier1或整车厂手中的库存水平都比较高,竞争愈发激烈,从以前的疯狂涨价到开始降价销售。MCU供应主要由各大芯片厂家以及台积电这种晶圆代工厂决定,目前产能利用率不足60%,供应非常宽松。

电动车销量暴增推动功率器件收入大增,特别是大功率半导体器件如IGBT和SiC MOSFET。意法半导体是全球最大的SiC厂家,是特斯拉独家供应商,2023年业绩斐然,但随着越来越多供应商的加入,竞争变得异常激烈。

电动车也在疯狂打价格战,逼迫上游厂家进一步降价,SiC价格还是远高于IGBT,IGBT目前还是主流,SiC初期必然面临亏损的困境。即便是意法半导体对2024年也不乐观。尽管如此,还是有不少企业持续投入SiC领域,博世在2023年4月以15亿美元收购美国TSI,进一步扩大其8英寸SiC生产线产能。

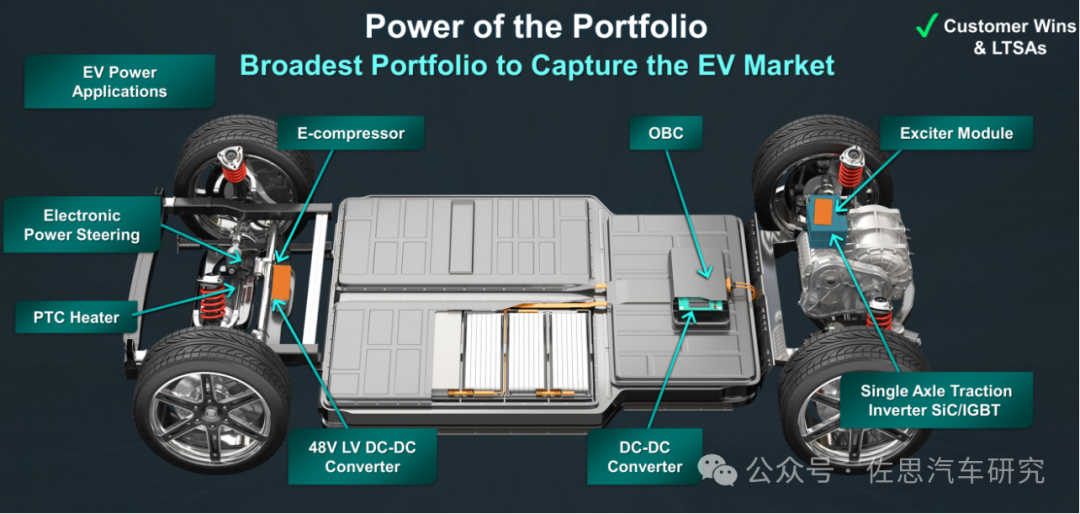

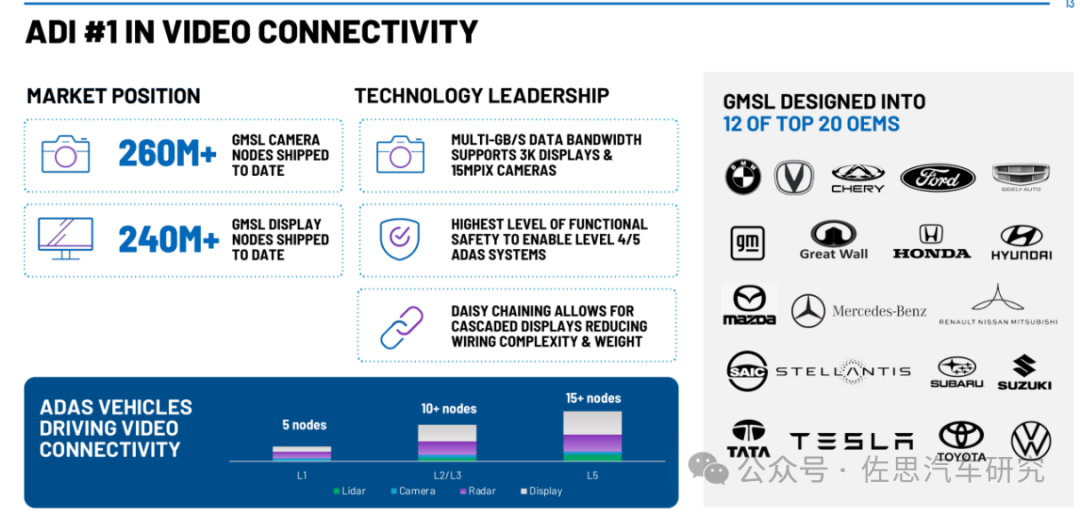

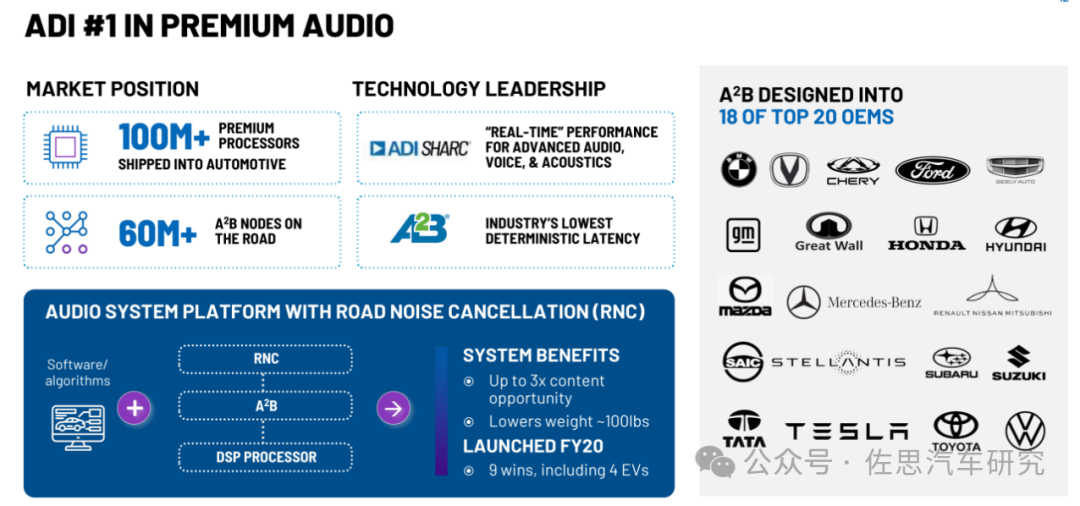

混合界面芯片是ADI一枝独秀,业绩稳步增长,摄像头领域的SerDes几乎被ADI垄断,而ADI最近开始发力显示领域,进一步挤压德州仪器的市场空间。

数字类芯片,高通和英伟达高歌猛进,高通收入大涨36.7%,首次突破20亿美元,2024年高通的智能驾驶和舱驾一体将发力,预计收入还能增长30%以上;英伟达则首次突破10亿美元,增幅50.6%,但已连续两个季度环比持平或下滑,2024年增长幅度不会太高。但Mobileye明显到了天花板,平均销售价格罕见开始出现下滑,显然其业绩无法再进一步,其2024年出货量预计与2023年持平,主要是其最大的单一市场即中国市场面临地平线、黑芝麻智能的强力竞争。

数字类芯片除了高通外也都呈现颓势,包括NXP和瑞萨,这背后是中国汽车芯片的崛起,未来中低端座舱和智能驾驶领域,这些海外巨头会面临来自中国企业的强力竞争,其收入会持续下滑。

01

英飞凌

英飞凌是全球最大的汽车半导体厂家,2022年4季度汽车业务约占其47%的收入,2023年汽车业务占比增至56%。每年9月底结束财政年度,所以英飞凌的2024财年1季度为2023自然年4季度。英飞凌除了汽车外,主要是工业领域,2024年2月6日,英飞凌公布4季度财报,英飞凌下调了对2024年的业绩展望,由于工业客户半导体需求普遍下滑,英飞凌将今年的营收预期调至155亿-165亿欧元,低于此前165亿-175亿欧元的预期。海外分析师平均预期的营收数据约为168亿欧元。

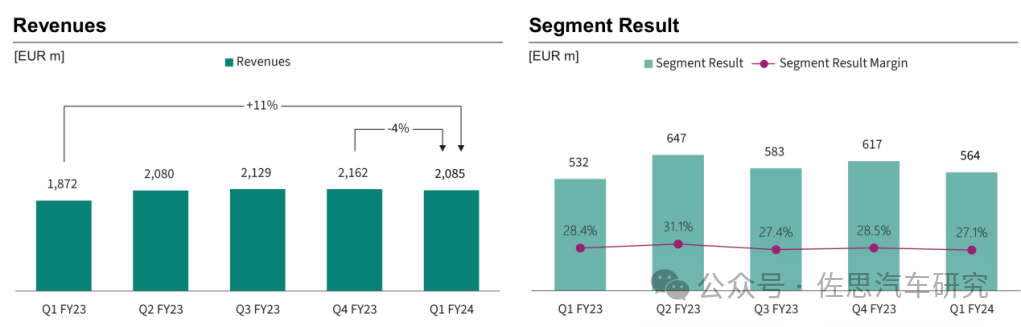

2022年4季度-2023年4季度每季度英飞凌收入与营业利润率

来源:Infineon

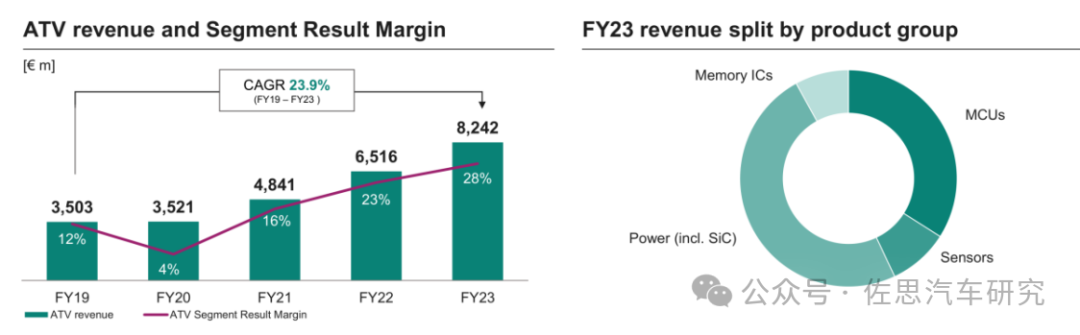

2019-2023财年英飞凌收入与营业利润

来源:Infineon

英飞凌2023年业绩不错,但4季度业绩不算太好,客户库存较高,收入环比下降4%,同比增加11%。预计2024财年营收增长将在低两位数的百分比范围内,除去货币影响,预期部门利润率在25-28%之间。英飞凌CEO Jochen Hanebeck表示,尽管当前电动汽车需求放缓,但公司仍对汽车市场保持不变的预期。

2022年英飞凌汽车事业部大约56%的收入来自功率器件,26%左右的收入来自MCU,9%左右的收入来自存储器,9%的收入来自传感器。2023年功率器件的收入占比略微下滑为52%,存储器下滑为5%,MCU占比大幅上升为37%,传感器下滑为6%,英飞凌的IGBT管与MCU供应仍然紧张。

英飞凌汽车事业部的十二大客户

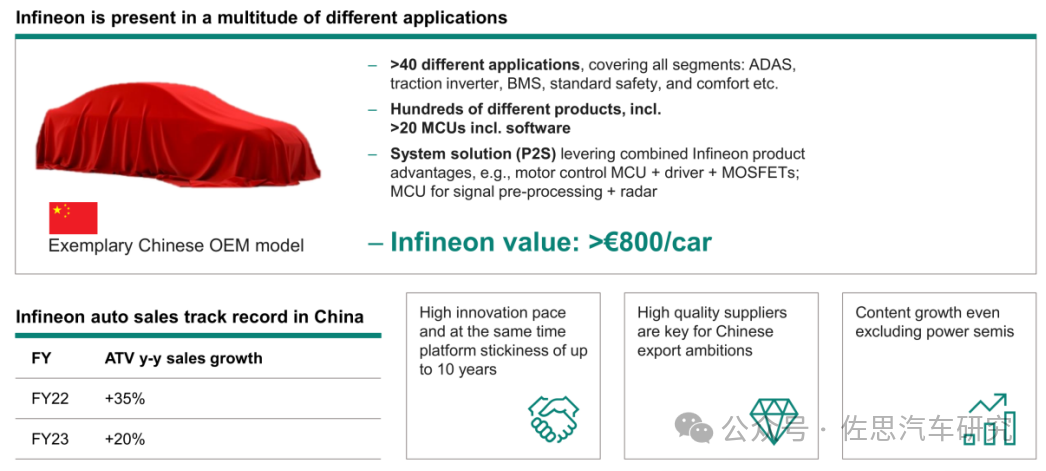

英飞凌汽车事业部客户包括比亚迪、科博达Keboda、安波福、日立汽车Astemo、博世、大陆汽车、电装、现代汽车、法雷奥、Veoneer、Vitesco(纬湃,由大陆汽车动力总成事业部分拆而来)、ZF。

来源:Infineon

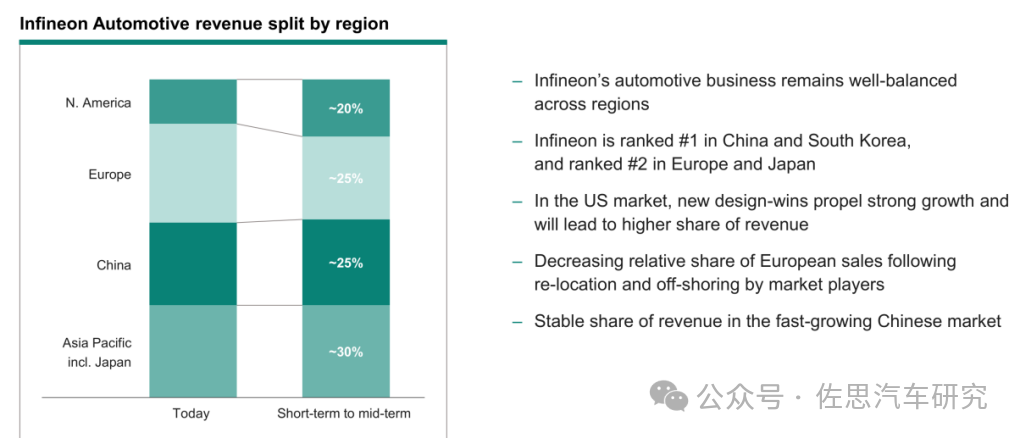

英飞凌汽车事业部中国区2023财年收入增幅为20%,低于整体汽车事业部21.9%的增幅,欧洲区的增幅预计超过30%。典型的中国纯电电动车每辆车为英飞凌贡献约800欧元的收入,即6200元人民币。

英飞凌汽车事业部收入地域分布

来源:Infineon

英飞凌汽车事业部主要拓展方向是北美。

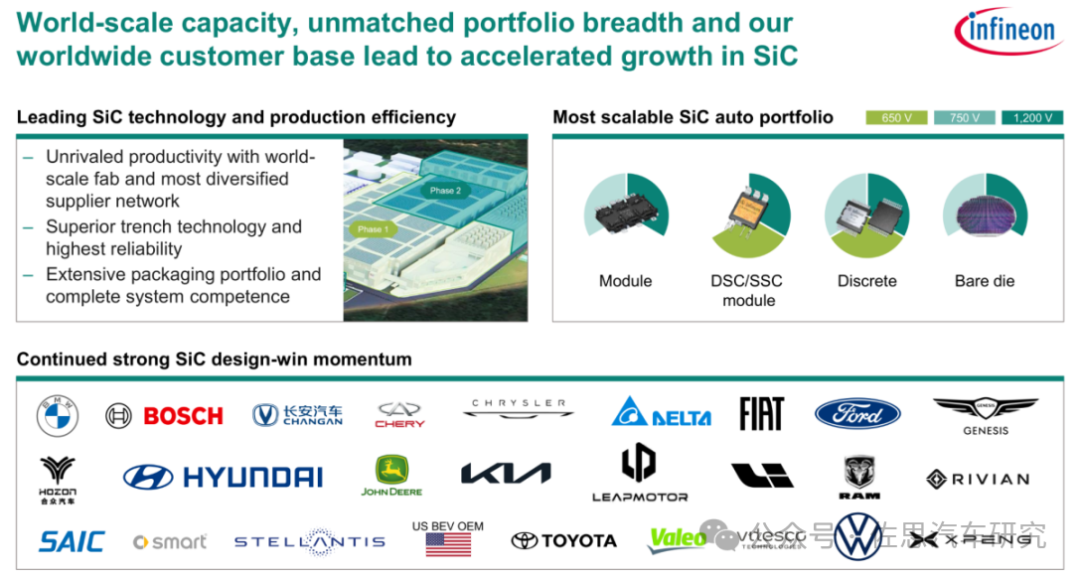

英飞凌的SiC MOSFET获得不少中国主流造车厂家订单,包括长安、奇瑞、理想、合众、上汽、小鹏。

英飞凌计划大幅度扩展产能,目标市场占有率达到30%。

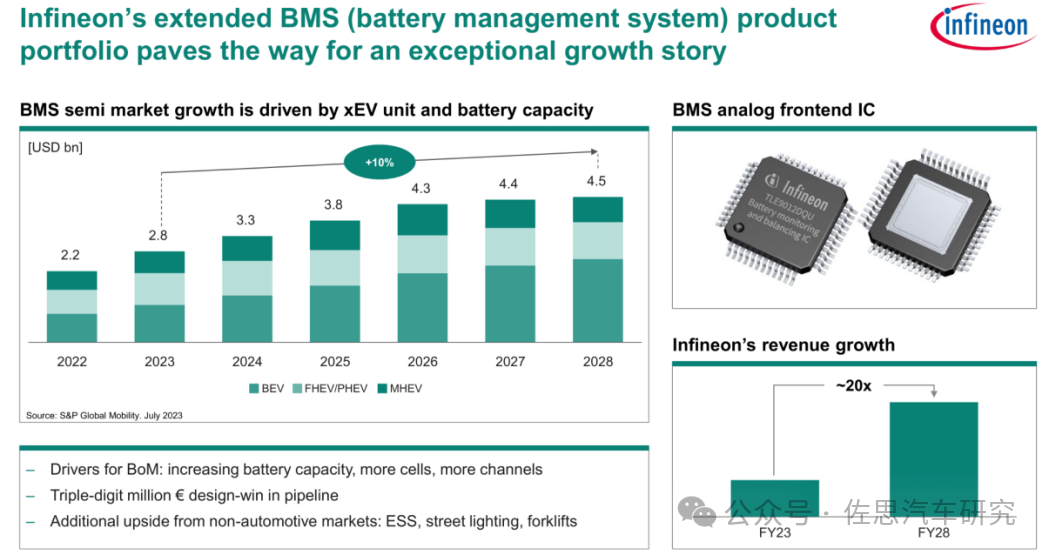

电源管理也是英飞凌的主攻方向,每辆电动车的BMS BOM成本大约100美元,ADI在此领域具备绝对优势。预计到2028年收入增加20倍。

英飞凌是车载IGBT的绝对霸主,覆盖除丰田外的全部主流车厂。SiC仅次于意法半导体,中国的小鹏、哪吒、上汽、理想、极氪、长安已决定采用英飞凌的SiC MOSFET。

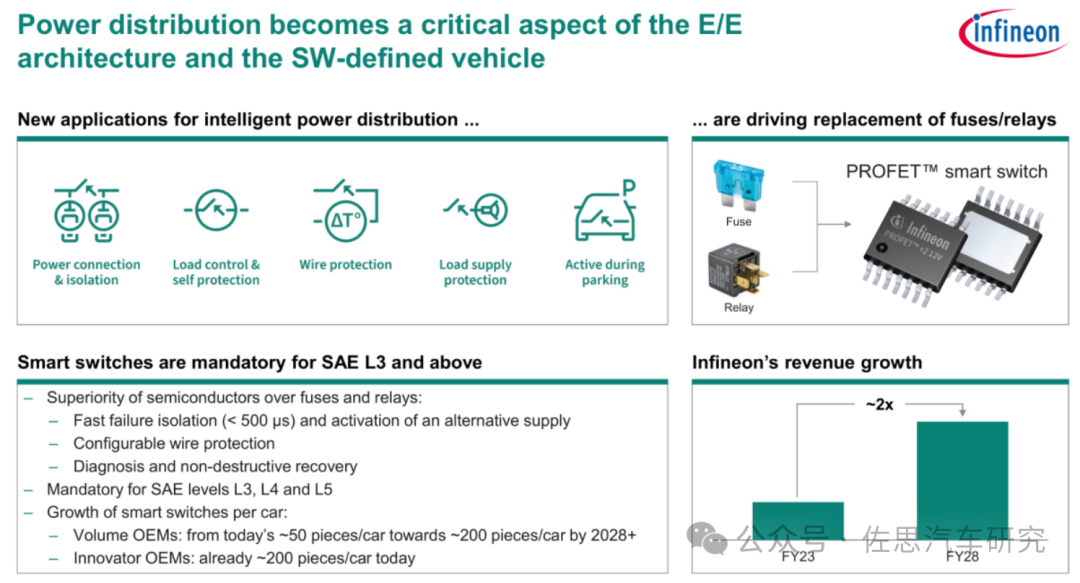

英飞凌认为未来智能功率开关芯片也是发展方向,逐渐取代保险丝和继电器。

2023年英飞凌的MEMS镜AR HUD也是主推,还有MEMS麦克风,英飞凌的MEMS麦克风市占率已是全球第一。其他主推的还有LED大灯的驱动IC和各种大功率电机。

02

NXP

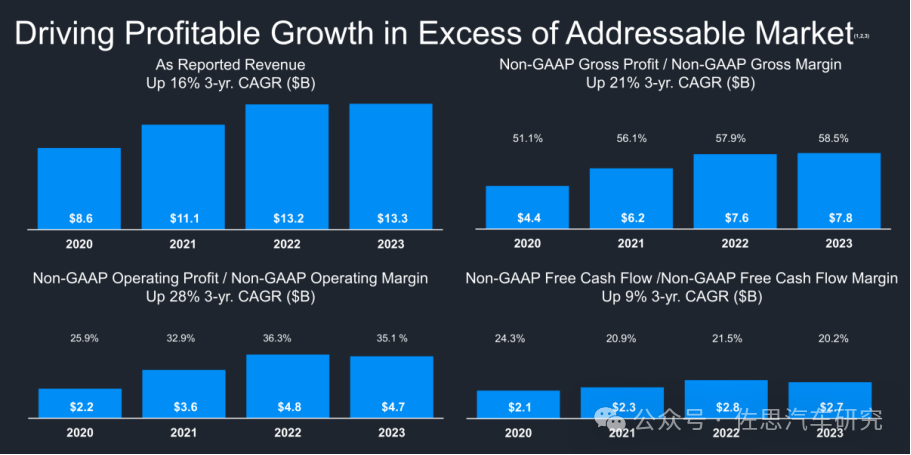

NXP是全球第二大汽车半导体厂家,2022年汽车业务约占其52%的收入,2023年增加到56%。

NXP最近4年收入、毛利率、营业利润率

来源:NXP

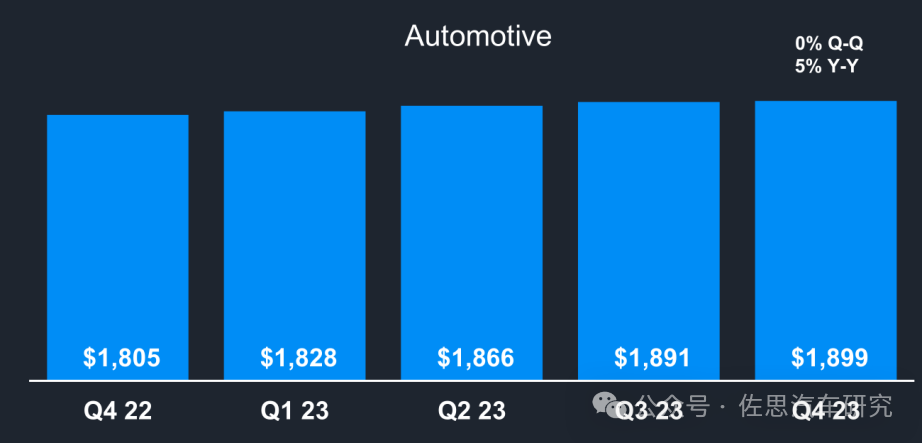

NXP最近5个季度汽车事业部收入

来源:NXP

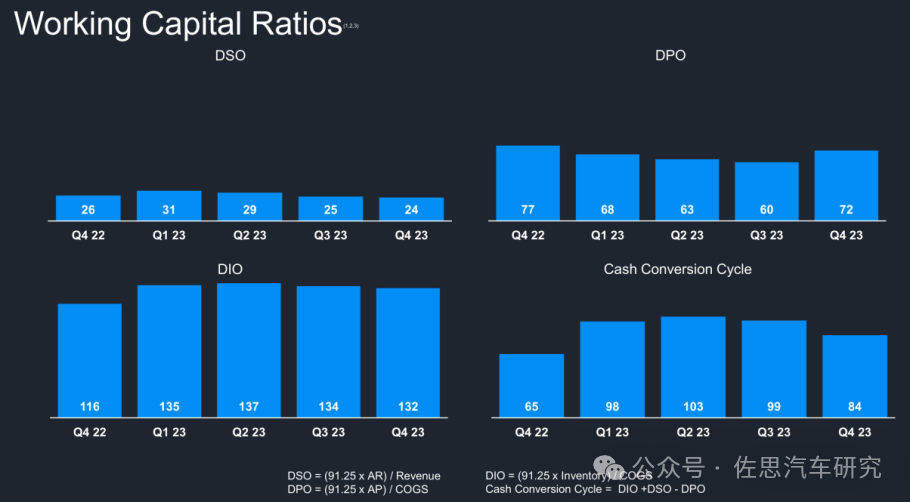

NXP整体的应收账款天数、应付账款天数、库存周转天数

来源:NXP

见上图 ,NXP库存周转天数明显比2022年要高,但已呈现缓慢下降趋势。

NXP的2024年1季度展望只有整体说明,没有单独列出汽车部分,恩智浦预计2024年第一季度营收为30.25亿至32.25亿美元,分析师预期为31.7亿美元。中点预期是1季度环比下滑9%,同比持平。预计全年亦是如此,汽车业务2024年增幅预计不超过5%。

NXP主要产品包括MCU、雷达收发器、收音IC、音频放大、座舱SoC、无钥匙进入,其中后面五项都是全球第一。其他强项还包括V2X、车内网络物理层和以太网交换机。

2023年NXP主要发力还是射频领域包括WiFi、UWB和4D毫米波雷达,再有就是S32平台,包括MCU、网关和雷达领域。与富士康展开合作,共同开发软件定义汽车E/E架构,与台积电合作,推出16纳米MRAM存储技术IP,未来S32系列将内嵌MRAM。

MRAM,全称是Magnetoresistive Random Access Memory,是一种非易失性(Non-Volatile)的磁阻式随机存取存储器,是一种基于隧穿磁阻效应的技术,属于当前新型存储器技术之一(下表为新型存储技术关键指标对比)。

来源:全球半导体观察

不过三星早在2019年就量产了STT-MRAM,至今未有大规模应用,主要是技术成熟度低导致性价比不高,存储密度不高。NXP与台积电的合作未提及是何种MRAM,大概率还是STT型。英特尔和格罗方德也有22纳米MRAM工艺,但未有市场需求。MRAM具备超高可靠性、高速和理论上的低成本,非常适合汽车MCU领域。

NXP的高端MCU供应仍然紧张,汽车类I.MX 系列、S 系列和工业类 MK系列产出很少,需求缺口较大,供不应求。

03

瑞萨

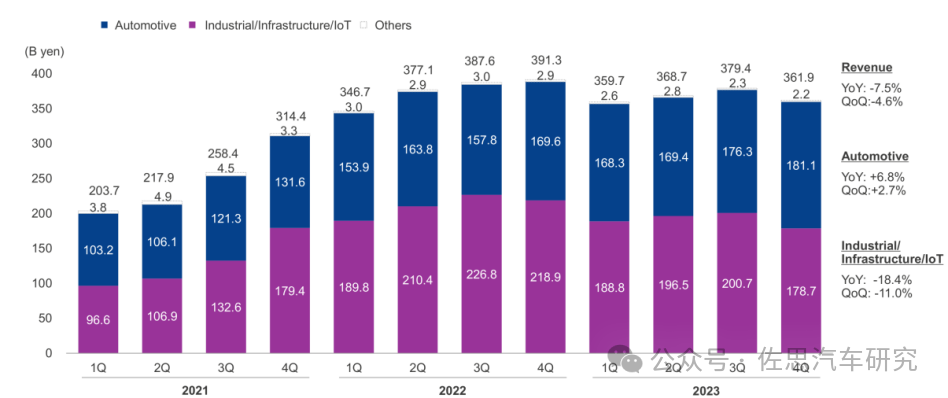

按日元计算收入,瑞萨2023年整体收入下滑2.2%,折合美元则下滑9.2%。其中,汽车事业部收入按日元统计是同比增长7.8%,折合美元仅仅微增0.2%。2022年汽车事业部占瑞萨总收入的43%,2023年增长到47%。瑞萨也是一线汽车半导体大厂折合美元唯一下滑的厂家。

瑞萨连续12季度收入业务分布

来源:Renesas

考虑到日元持续升值,瑞萨的实际收入是逐渐下滑的。

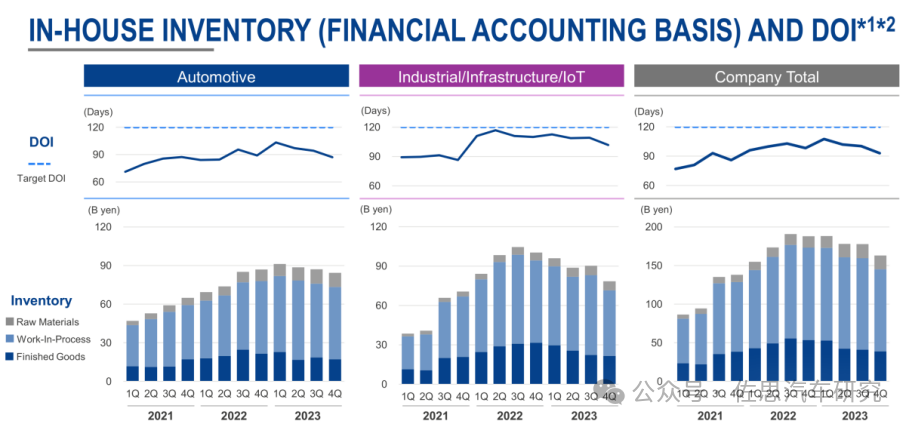

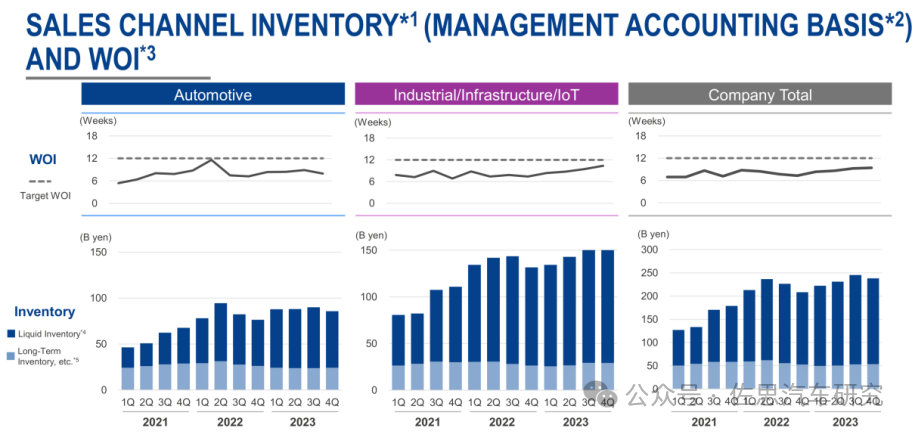

瑞萨连续12季度自有库存

来源:Renesas

2023年1季度是库存峰值,这之后库存缓慢降低。

瑞萨连续12季度渠道库存

来源:Renesas

渠道库存处于高位。

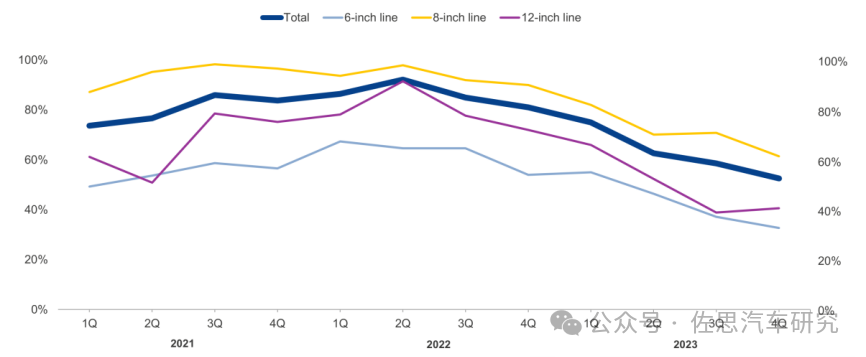

瑞萨连续12季度晶圆生产线产能利用率

来源:Renesas

2022年2季度是高点,产能利用率连续下滑,尤其12英寸晶圆生产线,产能利用率仅为30%,瑞萨迟早会进一步减少产能,很有可能继续出售晶圆厂。

尽管瑞萨业绩不佳,但瑞萨依旧大手笔收购。2024年1月,拟以3.39亿美元收购氮化镓供应商Transphorm,该笔交易预计将于2024年下半年完成。

2024年2月,瑞萨宣布通过一次全现金交易以59.1亿美元的价格收购澳大利亚设计软件提供商Altium的100%股份。瑞萨电子一直与 Altium 合作,Altium的PCB设计软件添加了世界上第一个用于设计和实现电子硬件的数字平台Altium 365,在整个 PCB 设计过程中实现了无缝协作。

2023 年 6 月,瑞萨电子宣布在 Altium 的 Altium 365 云平台上实现了所有 PCB 设计的标准化开发,即Digital Twins,并将其所有产品的 ECAD 库发布到 Altium Public Vault。借助 Altium365 上的制造商零件搜索等功能,客户可以直接从 Altium 库中选择瑞萨电子零件,以加快上市速度。

此次收购将 Altium 先进的云平台功能与瑞萨电子强大的嵌入式解决方案组合结合在一起,将高性能处理器、模拟、电源和连接结合在一起。此次合并还将实现与整个生态系统中的第三方供应商的集成,以便在云上无缝执行所有电子设计步骤。

瑞萨主要客户是日系车企,日系车企电动化率低,智能化低,汽车电子系统远远落后于欧美厂家,更不要说汽车电子系统最先进的中国厂家。当然,日系厂家并非是不具备技术能力,日系厂家具备足够的技术实力实现汽车电子先进化,但这会严重损害其盈利水平,所以日系厂家坚持老旧的汽车电子系统,这也拖累了瑞萨的业绩表现。瑞萨核心在MCU,不过遭到英飞凌的持续挤压。R-CAR系列座舱部分则遭到高通的持续挤压。瑞萨汽车事业部收入下滑是不可避免的。

04

德州仪器

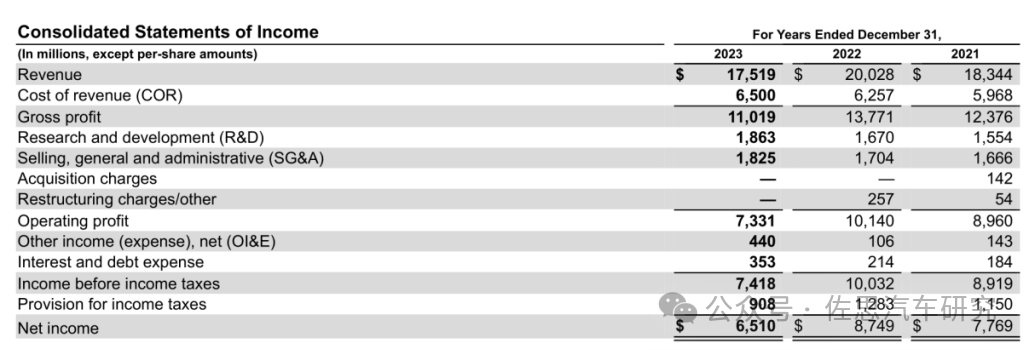

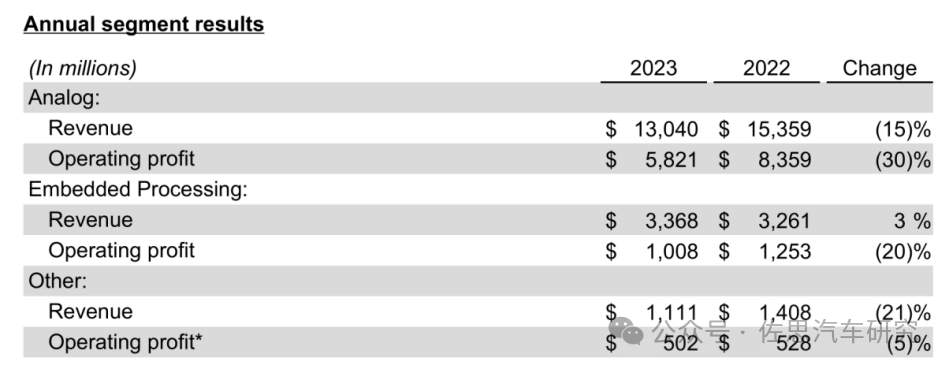

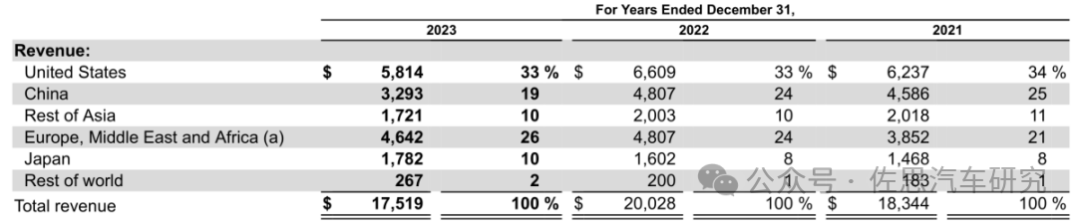

德州仪器连续3年财务状况

来源:TI

德州仪器在2023年遭遇2008年以来最大幅度的业绩下滑,收入下滑13%,营业利润下滑28%。其中模拟器件收入下滑15%,营业利润下滑30%,嵌入式产品收入增长3%,营业利润下滑20%,其他业务收入下滑21%,营业利润下滑5%。

德州仪器模拟与嵌入式事业部收入与营业利润

来源:TI

德州仪器连续3年收入地域分布

来源:TI

2023年中国区收入锐减32%,德州仪器在2022年调整策略,砍掉很多小的分销商,导致其收入锐减。其次是德州仪器在2021和2022年大幅提高其模拟芯片价格,导致客户寻找替代。2023年下半年德州仪器已开始大幅降价来抢占市场。

德州仪器2022年汽车业务收入达到50.0亿美元,占其总体收入的25%。德州仪器以微弱优势超过瑞萨排名全球第三大汽车半导体厂家,德州仪器在电源管理IC领域拥有绝对的压倒性优势,汽车电源管理领域估计市场占有率超过60%,电动车对电源管理IC需求旺盛。2023年汽车业务收入达59.6亿美元,增长了19%,占其总体收入比例显著提升至34%。

在德州仪器的财报电话会议上,德州仪器财务长Rafael Lizardi表示,第4季末整体库存天数季增14天至219天,库存金额季增9,100万美元至40亿美元。德州仪器对2024年1季度的前瞻指引非常糟糕,预计收入只有36亿美元,同比下滑18%,汽车业务可能略好,下滑幅度在10%以内。

05

ST(意法半导体)

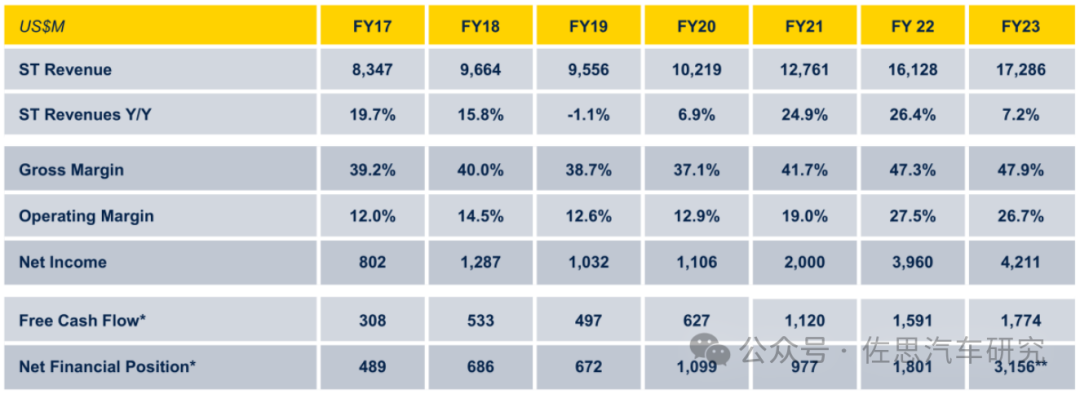

意法半导体最近7年财务状况

来源:ST

意法半导体最近7年财务状况,收入翻倍,营业利润也翻倍,净利润更增长了5倍。

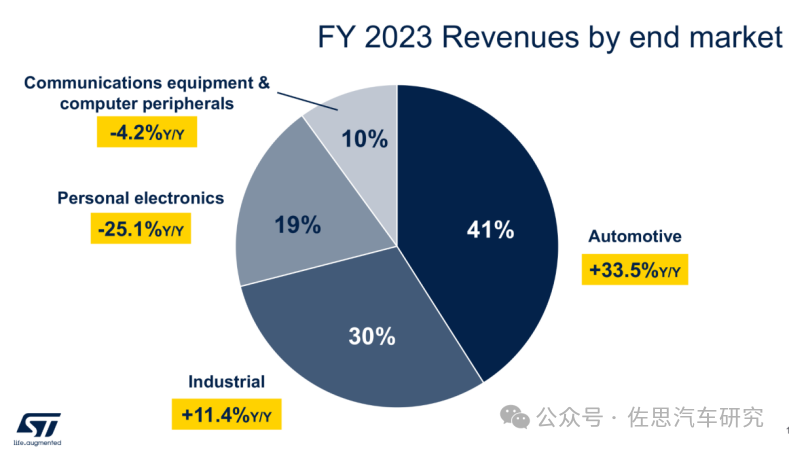

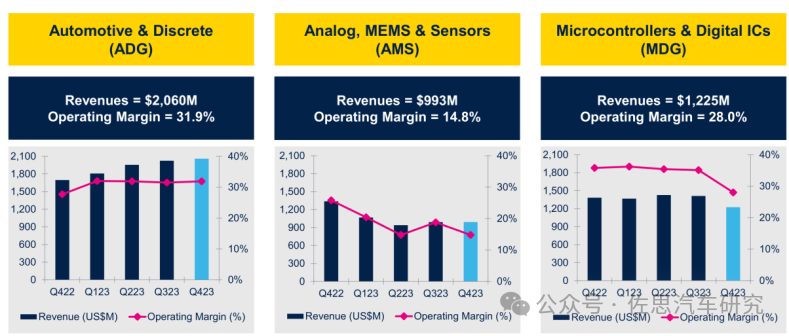

ST 2022年收入161亿美元,同比增长26.4%,汽车所在的ADG事业部收入占ST总收入的37%,单汽车业务占ST的收入为33%。2023年收入173亿美元,同比增长7.2%。2023年汽车所在的ADG事业部收入占ST总收入比例达45%,增长幅度很高,汽车业务同比增幅达33.5%,占ST总收入比例提升到41%。

2023年意法半导体收入终端市场分布

来源:ST

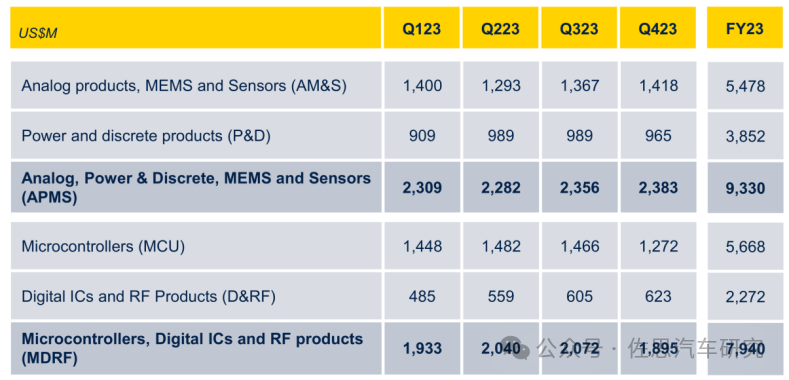

2023年意法半导体进行了部门重组,从以前的三大事业部重新划分为两大事业部,每个大事业部下面再分为两个小事业部。

连续4季度意法半导体收入部门分布

来源:ST

ST各事业部最近5季度收入与营业利润率

来源:ST

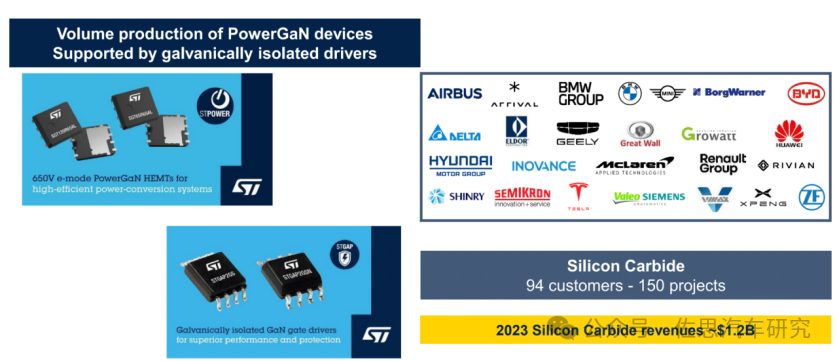

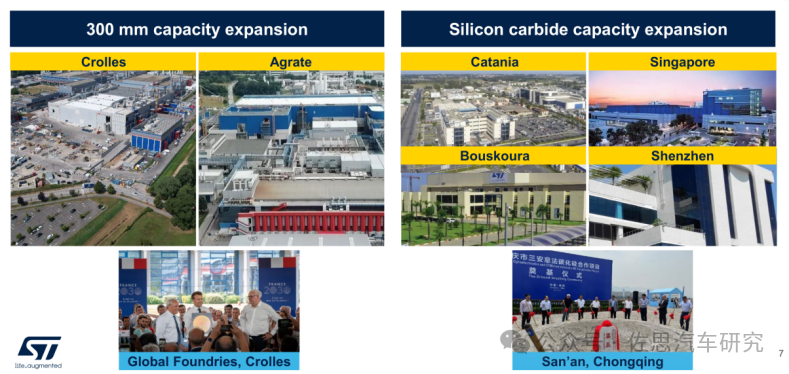

2023年4季度意法半导体的ADG事业部收入同比增长21.5%。2023年ST 资本支出40亿美元,其中32亿美元用于扩展产能,包括自有的12英寸晶圆厂和8英寸SiC厂,ST是全球第一大SiC厂家,特斯拉独家供应商。2022年ST的SiC业务收入大约7亿美元,2023年达12亿美元,其中75%来自汽车领域,25%是工业领域。

ST的SiC客户分布

来源:ST

ST的SiC客户有特斯拉、现代、宝马、雷诺,还包括不少中国车厂,包括小鹏,长城、吉利、比亚迪。

来源:ST

意大利卡塔尼亚新的全工序碳化硅衬底制造厂正在建设中,预计2024年开始投产。2023年6月,ST宣布与三安光电成立合资企业,在中国量产200毫米碳化硅器件。该合资公司将支持中国汽车电动化发展,满足市场对意法半导体碳化硅器件不断增长的需求。第四代SiC MOSFET技术将于2024年量产,将增强意法半导体在性能和成本方面的竞争力。

数字芯片产能方面,意法半导体投资项目是与格芯(GlobalFoundries)合作在法国克罗尔建300mm晶圆厂。意法半导体还继续投资建设在意大利米兰阿格拉特新建的300mm模拟和功率晶圆厂。预计到2025年底达到设计产能。总之,这些投资将使300mm芯片产能在2022年至2025年间提高一倍。

意法半导体在功率半导体领域实力很强,排名全球第二,市占率约20%,仅次于英飞凌。MCU领域实力也不错,全球排名第五,市场占有率9%。此外,在音频放大器、卫星接收、GPS导航方面排名也比较靠前,也是Mobileye主要合作伙伴。

对于2024年第一季度的业绩展望,意法半导体预计2024年第一季度净营收36亿美元,同比和环比分别下降15.2%和15.9%;毛利率预计约为42.3%;2024年净资本支出预计约25亿美元,都远低于预期。不过意法半导体对汽车需求保持乐观,虽然一季度因为客户库存而减少需求,但2024全年仍然可以保持低于10%的增长。

06

安森美

安森美2022年收入达83.3亿美元,2023年收入82.5亿美元,微跌0.9%。2022年汽车业务收入33.6亿美元,占其总收入的40%。2023年汽车业务收入43.2亿美元,增长28.6%,占其总收入的比例达到52%,显示出汽车业务的重要性。安森美分三大事业部,分别是智能感知、先进解决和功率半导体。

安森美汽车业务主要有三大类产品,分别是图像传感器、功率半导体和传感器界面。安森美是全球第一大汽车图像传感器厂家,市场占有率近50%,ADAS市场占有率超过70%。安森美是全球第五大汽车功率半导体厂家,市场占有率约10%,同时安森美也是全球最主要的MOSFET厂家,受益于电动车比例的飞速增长,安森美的业绩增长不错。

安森美汽车业务中,图像传感器在2023年大约10亿美元,功率半导体大约26亿美元,传感器界面大约7亿美元。目前超过90%的图像传感器收入来自汽车和工业市场。在2023年汽车图像传感器领域首次实现了10亿美元的收入,同比增长超过12%。800万像素图像传感器的收入同比几乎翻了一倍,反映了ADAS系统分辨率更高的市场趋势。碳化硅产品在2023年收入超过8亿美元,是2022年收入的4倍。

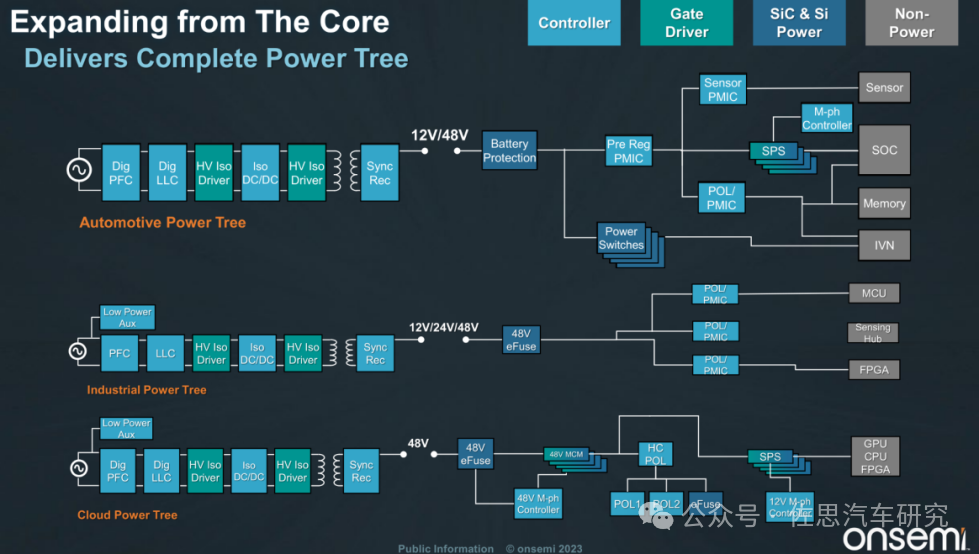

安森美能够提供完全的功率树

来源:安森美

安森美电动车产品分布

来源:安森美

自2022年起,安森美持续加大SiC业务投入,2023年SiC业务收入增长了4倍。

2023年10月,安森美在韩国富川的SiC工厂扩建工程正式完工,全负荷生产时,该晶圆厂每年将能生产超过一百万片 200 mm SiC 晶圆。为支持 SiC 产能的提升,安森美计划在未来三年内雇佣多达 1,000 名当地员工来填补大部分高技术职位;相比目前的约 2,300 名员工,人数将增加 40% 以上。

安森美为主驱逆变、车载充电(OBC)、48V、DC-DC和辅助系统提供包括SiC、IGBT、超级结MOSFET、门极驱动等在内的智能电源方案。在车载MOSFET领域全球第一,车载LED驱动领域全球第一,主驱逆变领域增幅全球第一,2022年增幅超过200%。

2016年安森美通过收购仙童半导体获得工业和汽车级碳化硅技术积累和位于韩国Bucheon的晶圆产线,使公司快速具备4寸碳化硅量产能力和6寸碳化硅的开发能力。2021年8月,安森美宣布以4.15亿美元现金收购碳化硅衬底厂商GT Advanced Technologies (GTAT)。GTAT在碳化硅技术领域有较多积累。

安森美在2023年1月宣布与德国大众汽车集团 (VW) 签署战略协议,为大众汽车集团的下一代平台系列提供模块和半导体器件,以实现完整的电动汽车 (EV) 主驱逆变器解决方案。安森美豪言未来三年,SiC收入超过40亿美元。

安森美2023年4季度库存周转天数增加13天至179天,产能利用率持续下滑,显示市场需求不振。预计2024年第一季度的收入将在18亿至19亿美元之间,远低于分析师预期,毛利率为44.4%至46.4%。终端市场将持续疲软,伴随着一段库存消化和终端需求放缓的时期,但安森美将以比之前经济低迷时期更好的财务业绩度过2024年。

随着客户在工业和汽车领域产量的增加,公司预计2024年的其增长率将是市场增长率的两倍。原本预测2024年碳化硅市场将增长30%或40%,但最新预测显示SiC市场增长将在20%至30%的范围内,或更低。

2023年,公司裁撤了约1900个工作岗位,以调整运营模式,提高组织效力和效率,包括加强ASG运营部门和IT支持组织之间的合作,调整员工规模,并将制造资源整合到更少的地点,以保持公司多年来“Fab Right”制造战略的一致性。ASG停止了在某些地点的设计和测试业务,并通过将选定的IT职能转移给战略服务提供商来优化运营。

07

ADI

2022年ADI汽车业务收入大涨超过100%达到25.2亿美元,其中部分原因是靠2021年8月完成的对MAXIM的并购。ADI的财政年度是每年的10月底结束,2022财年ADI收入120亿美元,同比增长64%,营业利润同比增长94%。

汽车业务大约占ADI收入的21%,而2021财年这个比例为17%,2020财年为14%。2023财年,ADI收入123亿美元,微增2.5%,汽车业务达到29.2亿美元,占总体收入比例达24%,而2023财年4季度则达到27%,2024财年1季度更达到29%。ADI其他业务还有工业(占比约48%),通讯(占比约12%),消费类(占比约11%),工业类芯片下滑非常明显。

来源:ADI

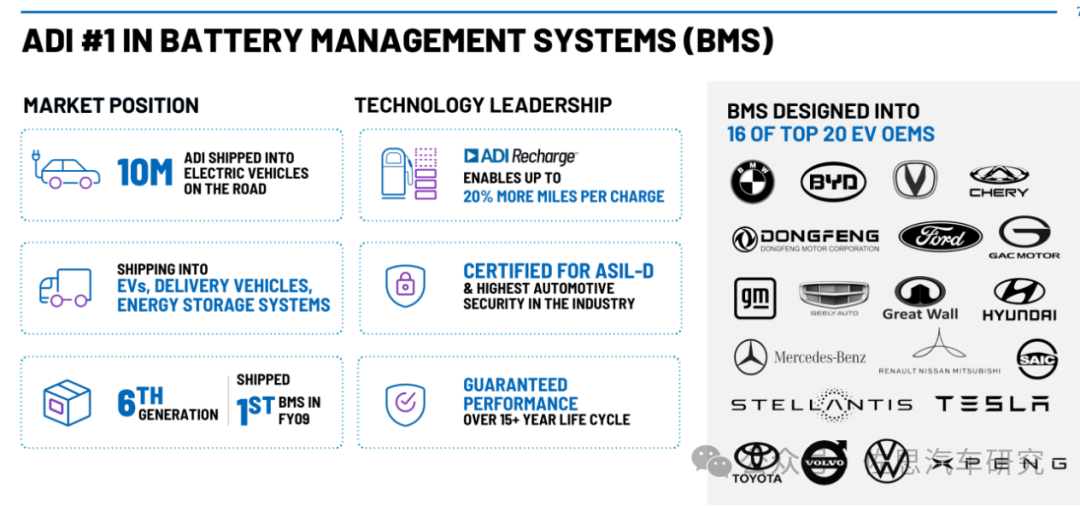

ADI在电池管理系统中稳居全球第一,市场占有率估计超过50%,德州仪器排名第二。

来源:ADI

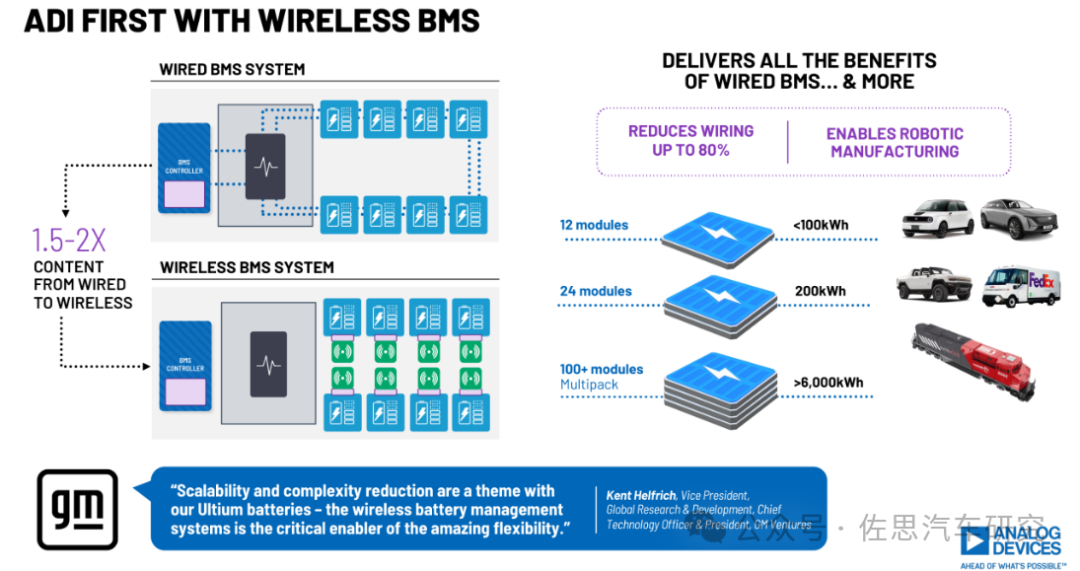

ADI第一个推出无线BMS,可以大幅节约成本,提高制造效率。

来源:ADI

ADI在摄像头解串行领域优势明显,市场占有率估计超60%,超过400万像素领域则完全垄断市场,市场占有率100%。

来源:ADI

汽车音频输出大部分采用A2B总线,由ADI独家开发,市场完全垄断。音效DSP市场占有率超过90%,近乎垄断。

在2010年后,ADI迎来并购高潮,2014年以20亿美元并购拥有前沿射频技术的Hittite,2016 年并购 SNAP Sensor SA、Sypris Electronics LLC 与 Innovasic,拓展物联网关键技术;同年以 148 亿美元并购的电源管理巨头 Linear,电源技术实现质的飞跃;2018 年收购德国Symeo GmbH,2021年以209亿美元收购MAXIM。收购MAXIM为ADI带来一座8英寸晶圆厂,之前ADI只有6英寸晶圆厂。ADI在2023年投资10亿美元扩大俄勒冈州晶圆厂的产能。

ADI的2024财年1季度在2024年2月3日结束,2024财年1季度ADI业绩大跌,收入同比下滑23%,营业利润下滑48%,但汽车业务仍能维持增长,同比增幅9%,环比微增1%,显示出比较强的实力,ADI的汽车芯片都是高增长领域,供应一直不够宽松,所以能持续增长,预计2024年仍然有10%的增长。

08

高通和英伟达

高通2023年收入大约350亿美元,其中芯片与服务收入约300亿美元,专利收入约50亿美元,手机芯片收入约225亿美元,占总体收入61%左右,同比下滑了22%,IoT芯片收入大约60亿美元,同比下滑了19%,2023年汽车业务收入大约20.1亿美元,约占其总体收入的5.5%,可以说微不足道,不过增幅有36.7%,可谓非常强劲。

增长主要来自汽车座舱芯片,2024年高通的智能驾驶系统逐渐开始量产,采用SA8650和SA8775的量产车型在2024年底就有上市,为高通汽车业务增加新的动能,座舱芯片中SA8255推进顺利,预计2024年底有量产车型采用,座舱地位更加稳固,预计2024年汽车业务收入还能增长30%以上。

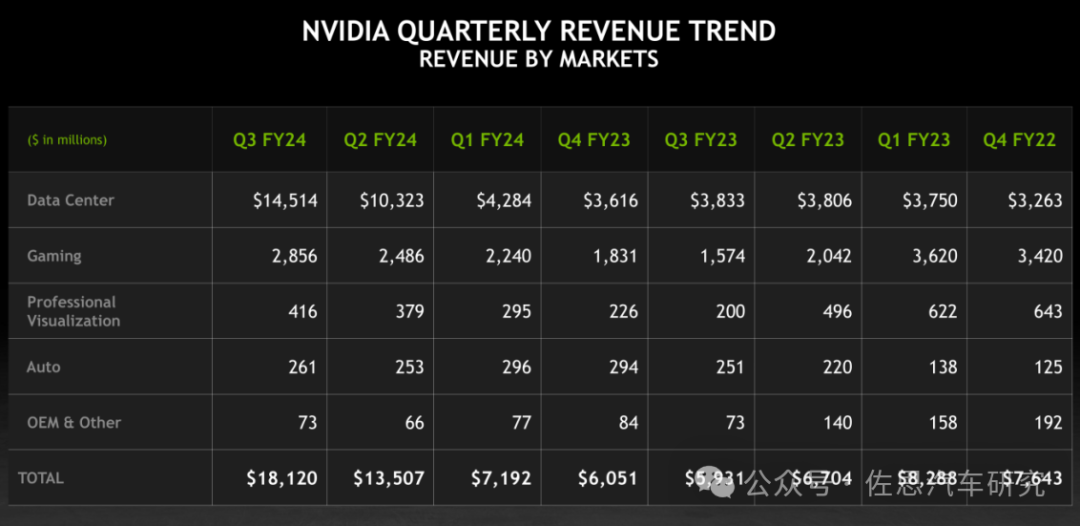

英伟达是每年的4月底作为财政年度截止日期,英伟达2024财年3季度就是2023自然年的11、12月和2024年的1季度。

英伟达最近连续8季度收入下游终端分布

来源:NVIDIA

上表中,英伟达汽车业务在2022年收入大约7.3亿美元,2023年大约11亿美元,占其总收入的2.5%左右,并且在进一步降低。英伟达主要客户是奔驰、理想、小鹏、智己、蔚来,其中奔驰主要是座舱芯片,即Xavier NX,奔驰也是英伟达汽车领域最大客户,不过奔驰2023年乘用车销量0增长。国内新兴造车主要是使用英伟达的Orin,理想是中国区最大客户,但量都很低,英伟达在2023年2季度达到巅峰后环比开始下滑,推测理想使用Orin的高端车型销量增幅很低或没有增长。

09

Mobileye

2022年Mobileye收入为18.7亿美元,同比增长34.5%,营业亏损3700万美元,较2021年的5700万美元有所收窄,净亏损8200万美元,比2021年的7500万美元有所增加。2023年Mobileye收入实现20.8亿美元,同比增长11.2%,不过营业亏损是3300万美元,与2022年的3700万美元相比有所收窄,净亏损大幅收窄至2700万美元。Mobileye的L2级智能驾驶市场占有率约为75%,尽管有如此高的市占率,但仍然难以避免亏损,主要是自动驾驶的研发成本太高了。2023年Mobileye最大亮点是毛利率增了一个百分点。

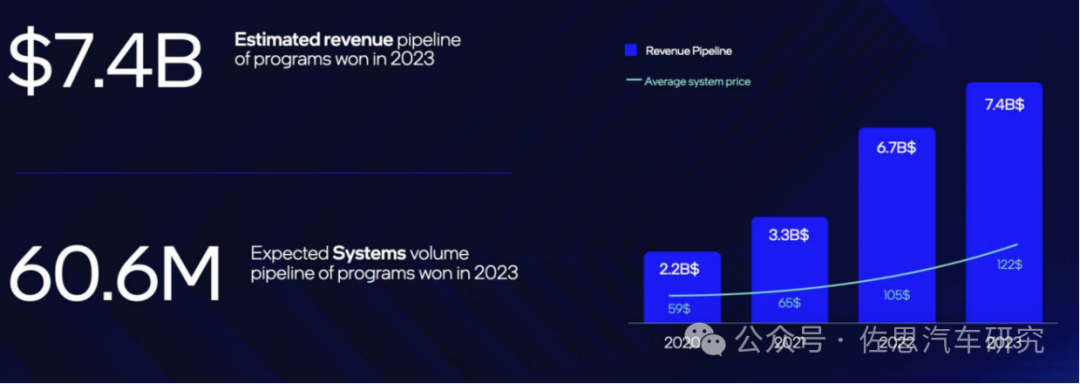

Mobileye最近4年收入管线、出货量与平均单价

来源:Mobileye

Mobileye的收入管线可以理解为在手订单金额,2023年底大约是74亿美元,增幅仅为10%,这与2022年超过100%的增幅相比显然很低。也就是说Mobileye的新订单很少,或者新订单规模很小。平均单价大幅度上升为122美元(需要注意这是按照新订单计算的平均单价,这个价格可能会下调)。

2023年第四季度,EyeQ SoC和SuperVision系统共出货了1160万套,均价(ASP)为52.7美元(2022年同期为970万套,均价56.2美元),Mobileye表示主要因为EyeQ SoC相关收入增长16%,SuperVision系统出货量持平且占总收入比例较低所致;2023年全年,以Mobileye四季度财报提供的数据计算,EyeQ SoC和SuperVision系统共出货约3740万套(此前2022年报披露合计约3370万套),均价几乎未变(从53.08美元提升至53.10美元),Mobileye在2024年1月4日业绩预告中表示,2023年EyeQ SoC出货约3700万套,SuperVision系统出货量略高于10万套。

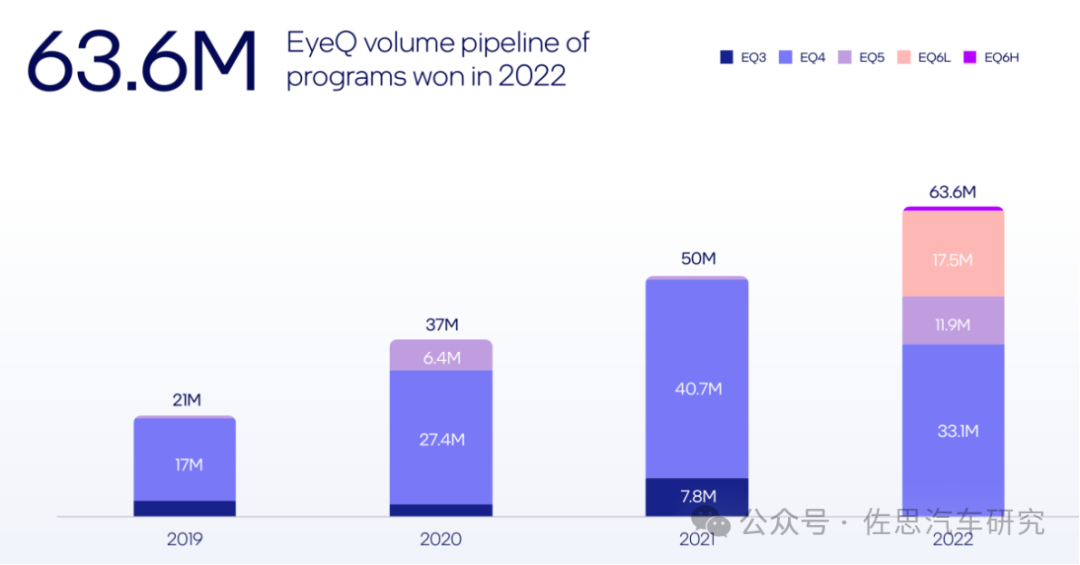

2019-2022年Mobileye 新订单预计出货量分布

来源:Mobileye

Mobileye新订单出货量中,高端产品持续增加,平均售价也在增加,2021年4季度的平均售价是48.3美元,2022年4季度达到56.2美元,不过2023年4季度只有52.6美元,显然Mobileye主要出货还是低端产品。

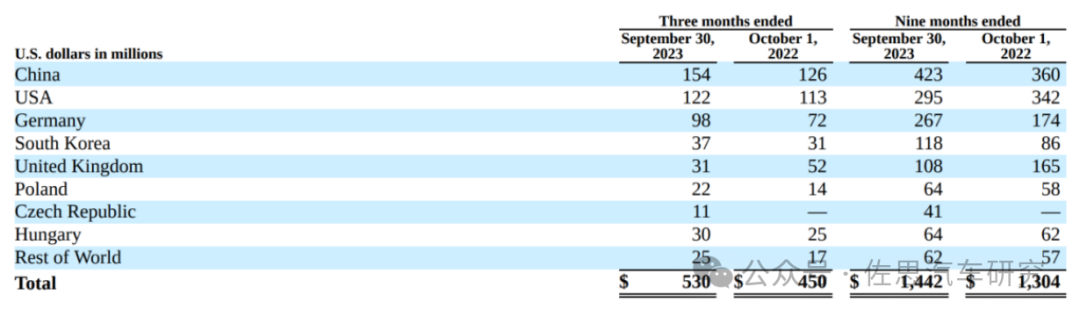

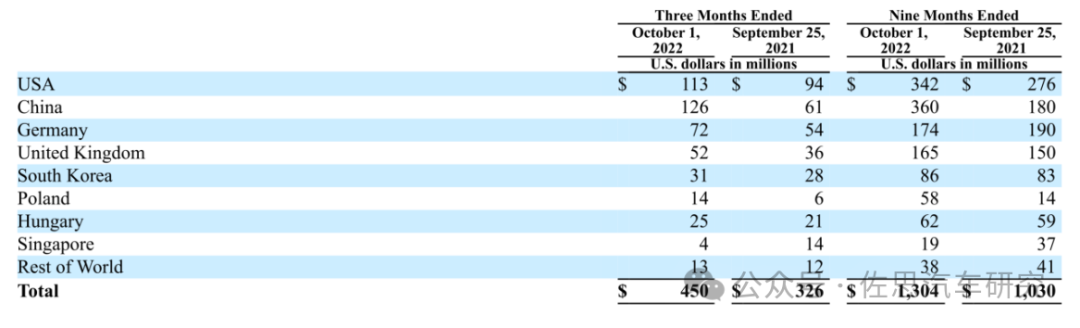

Mobileye 2021、2022、2023年前3季度收入地域分布

来源:Mobileye

中国市场增幅明显放缓,2021年前3季度中国市场收入1.8亿美元,2022年翻倍达到3.6亿美元,2023年增幅仅为17.5%。德国增长幅度很强,2023年前3季度达53%,可能是来自大众的订单驱动导致的。

2023年新车车型配备Mobileye产品的品牌分布

来源:Mobileye

Mobileye第一大客户可能是宝马,占其约28%的收入,第二大客户大众,占其约26%的收入,第三大客户通用汽车,占其约14%的收入。

Mobileye产品规划

来源:Mobileye

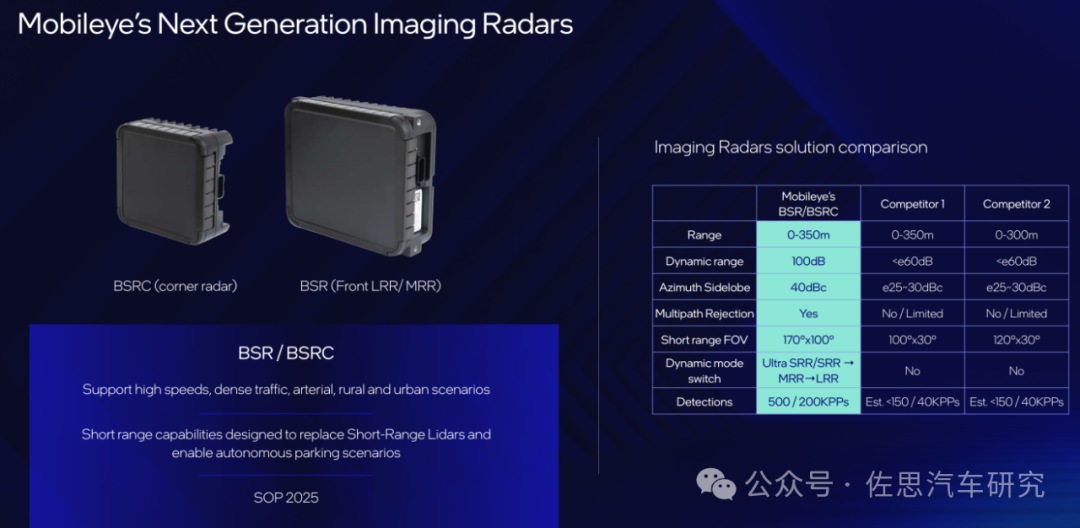

Mobileye的4D毫米波雷达,性能强大。

Mobileye的4D毫米波雷达

来源:Mobileye

2023年SuperVsion获得的新订单

来源:Mobileye

Mobileye的无人出****租车的传感器布局

来源:Mobileye

Mobileye还曾在1月4日预告四季度财报的2024财年展望中表示,已经意识到客户的库存过剩,客户目前拥有600-700万套EyeQ SoC库存,主要反映了一级客户出货量不及预期,还有部分客户防止芯片短缺而提前下了订单。其当时预计2024年全年营收为18.30-19.60亿美元之间,预计2024年全年EyeQ出货量为3100至3300万套(相比之下,2023年约为3,700万套,这是Mobileye上市以来首次出货量下滑),SuperVision出货量为17.5万至19.5万套(相比之下,2023年约为10万套,相对英伟达,这个出货量还是微不足道)。

Mobileye预计2024年第一季度收入将下降约50%,这是Mobilye有史以来最大幅度业绩下滑,预计2024年第二季度至第四季度的总收入将大致持平,达到中个位数,预计到2024年底,客户库存将处于正常水平。

10

AMD

AMD在2022年收入236亿美元,汽车业务大约12亿美元,汽车业务主要分两部分,一部分是针对座舱的V系列嵌入式CPU和GPU,另一部分是2022年2月完成收购的Xilinx的FPGA,现在AMD称之为嵌入式事业部。2022年收入45.5亿美元。

特斯拉第一个使用AMD的芯片做座舱系统,为AMD做了非常好的广告,未来特斯拉会全线使用AMD的芯片,尽管其耗电较高,导致了约1.5%的巡航里程缩水。AMD和吉利旗下的亿咖通在2022年8月建立战略联盟,共同推进AMD的座舱SoC。

来源:AMD

AMD和亿咖通将主推V2000系列SoC和Radeon RX 6000 系列 GPU。

广汽旗舰ADiGO SPACE也采用了AMD的芯片,是V1000系列。

来源:AMD

Xilinx FPGA主要应用包括ADAS、立体双目、激光雷达、4D毫米波雷达、自动泊车ECU、环视ECU。主要客户包括比亚迪、大陆汽车、奔驰、麦格纳、斯巴鲁、特斯拉和ZF。

目前大部分立体双目都是使用Xilinx的Zynq 7000系列的FPGA,大部分激光雷达都采用FPGA做数据处理,越高线数的激光雷达需要越昂贵的FPGA配合,如Luminar和图达通需要400美元级的FPGA。比亚迪的预警ADAS是全线使用Xilinx的FPGA。大陆的ARS540使用Xilinx的FPGA。座舱领域某些外挂的360环视需要使用FPGA,还有自动泊车ECU,如爱信的,也是Xilinx的FPGA。

赛灵思同驾驶员监控系统 (DMS)和舱内监控系统 (ICMS) 供应商建立了合作,如DMS供应商自行科技(Autocruis)和佑驾创新,ICMS供应商Seeing Machines和Eyeris。小马智行(Pony.ai)、元戎启行(Deeproute.ai)和宏景智驾都在自己的系统中采用了赛灵思的FPGA。

审核编辑:刘清

-

LM358有什么运用?LM358行情怎样?2011-12-15 6357

-

瑞萨芯片EMC问题?2015-07-22 4907

-

怎么看汽车电路图2016-05-15 5416

-

日本瑞萨renesas MCU---专为汽车电子定制完美解决方案2020-05-28 6923

-

ADI、瑞萨电子等知名芯片厂商的ADAS经典解决方案合集2020-06-02 4393

-

一文了解新能源汽车中包含多少种芯片2023-08-25 3064

-

全球第三大芯片厂诞生 瑞萨电子将面临挑战2010-04-03 1241

-

电子芯闻早报:英飞凌有意投资瑞萨电子2015-11-23 947

-

NXP/英飞凌/瑞萨汽车电子主要营收首次变为中国2016-05-12 3065

-

NXP、ST等大咖齐聚 锁定汽车商机2016-11-18 1408

-

电子行业的金九银十行情市场去哪了?2021-11-08 1352

-

使用SystemView工具分析瑞萨RA6M4芯片上RT-Thread的运行情况2023-12-11 1321

-

瑞萨电子荣获2024年度电机控制器十大主控芯片2024-11-29 1519

-

喜报 | 瑞萨电子荣获“2024年度电机控制器十大主控芯片”奖项2024-11-30 1169

-

瑞萨芯片-- 解锁物联网与AI的无限可能2025-04-15 865

全部0条评论

快来发表一下你的评论吧 !